V úterý tohoto týdne k nám dorazí nová data z trhu práce eurozóny (EZ), ve čtvrtek z USA. Obojí bude samozřejmě sledováno pozorně a to zejména v druhém případě. Vývoj v této oblasti ekonomiky je totiž asi hlavní vstupní proměnnou při rozhodování Fedu o tom, kdy zvýší sazby. A protože s Fedem se nebojuje, hraje tento faktor významnou roli i v chování trhů. Toto „nebojování“ ale nelze brát tak, že akcie a další riziková aktiva by měla začít oslabovat ve chvíli, kdy Fed začne zvedat sazby. Fed nezačne brzdit, jen bude dávat nohu z plynu, protože „auto“ začíná jet samo z kopce.

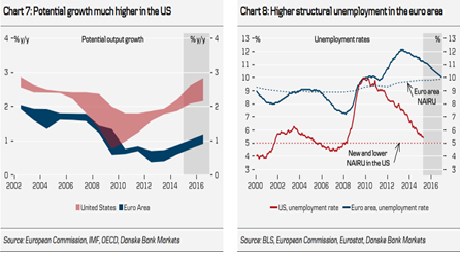

Na zajímavosti ale neubírejme ani vývoji u nás na starém kontinentu. Co se týče evropské ekonomiky a trhů by to svádělo k názoru, že současná nezaměstnanost je ještě tak vysoko, že o nějakém utahování politiky ECB nemá cenu přemýšlet. Americká ekonomika ale bohužel tím správným vodítkem není, což ukazují například odhady od Danske Bank. V druhém z následující dvojky grafů nalezneme jednak vývoj nezaměstnanosti v USA a EZ, ale také odhad takzvané NAIRU. Jde o míru nezaměstnanosti, která by neměla zvyšovat inflaci. Její úroveň by tedy měla být v souladu s rovnováhou na trhu práce – s neexistencí převisu poptávky po práci nad její nabídkou a tudíž neexistencí příliš vysokých mzdových tlaků. Pokud se tedy skutečná míra nezaměstnanosti začne přibližovat k NAIRU, je to pro centrální banku velké výstražné světlo.

Intuitivně bychom určitě čekali, že trh práce v EZ je méně flexibilní a NAIRU zde tedy bude výše než v USA. Pokud jsou ale odhady DB správně, je dokonce na dvojnásobné úrovni! Znamenalo by to, že uzavírání kapacitní mezery na trhu práce v EZ není za trhem v USA zase tak moc zpožděno. Pokud bude pokračovat současný trend, hovoříme zhruba o jednom roku. Jinak řečeno, ECB bude v podobné pozici jako nyní Fed zhruba za rok. Což by podle této logiky mohl mimochodem být bod zlomu pro eurodolar.

S relativní výší NAIRU úzce souvisí první graf, který porovnává potenciální růst produktu v americké a evropské ekonomice. Pokud jsme se smířili s druhým grafem, tento první už by nám neměl dělat takové problémy. Ukazuje, že v roce 2016 se potenciál US ekonomiky bude v těch nejoptimističtějších scénářích pohybovat téměř na trojnásobku potenciálu EZ. Mimochodem si můžeme všimnout, že „potenciální“ nůžky (či z běžného pohledu neviditelná „potenciální“ propast) se výrazně rozšířily v pokrizových letech. To je velice pravděpodobně do značné míry dáno i tím, jak jsme v Evropě znatelně (ne)zvládli naší vlastní krizi. Sám v této souvislosti věřím ve značnou endogenizaci nabídkové strany ekonomiky – když není poptávka, rychle se to projeví i na poklesu potenciálu, protože se neinvestuje, lidé ztrácejí dovednosti, mrhá se zdroji (viz i níže).

Oba obrázky a zejména ten první mají vážné implikace i pro akciové trhy: Americké akcie mají obecně větší potenciál k růstu, protože tamní obchodované firmy mají větší dlouhodobý potenciál k růstu zisků a toku hotovosti. Nižší sazby v EZ to moc dlouho kompenzovat nebudou, protože (a to ještě v tom optimističtějším případě) zde také v ne tak vzdálené době narazíme na potenciál. Z fundamentálního hlediska tak nyní evropské akcie favorizuje hlavně (či pouze) to, že v USA je podíl zisků na produktu mimořádně vysoko a zisky jsou znatelně za předchozími maximy. V EZ ohledně dosažených ziskových maxim platí opak, i když první graf ukazuje, že ta předchozí maxima také nemusí být 100 % vodítkem.

Doufat ale můžeme v ještě jednu věc – v onu endogenní nabídku. Pokud se totiž bude zvedat ekonomická aktivita v EZ, může dojít i ke zlepšování potenciálu s tím, jak se bude více investovat a „dělat věci“. Konec konců i z prvního grafu můžeme pro EZ vyždímat něco optimismu – potenciál není vytesán do kamene (v tom pozitivním slova smyslu je to nyní demonstrováno Španělskem, v tom negativním Řeckem).