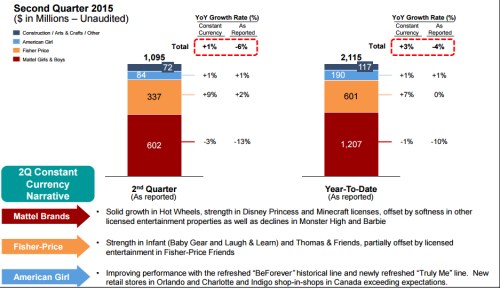

se také zařadil mezi další čerstvé tipy od . Tuto akcii asi netřeba dlouze představovat a i její investiční příběh je nyní poměrně jednoduchý. Dá se shrnout do následující otázky: Kam až dospěje pokles popularity Barbín a spol.? Následující dva grafy ukazují čtvrtletní a pololetní vývoj tržeb společnosti v letošním roce. Z pololetních čísel (druhý sloupec) je patrné, že bez vlivu posilujícího dolaru by mattelovské značky generovaly 1 % pokles tržeb, Fisher-Price by generoval 7 % růst. S vlivem pohybů kurzu dolaru ale klesly mattelovské značky o 10 % a F-P byl na nule. Což by mohlo naznačovat, že na tom firma zase není tak zle - propad popularity jejích výrobků se zastavuje, Barbie už dosahuje dna, ve výsledcích je to ale maskováno negativním vlivem dolaru.

Zdroj: Mattel

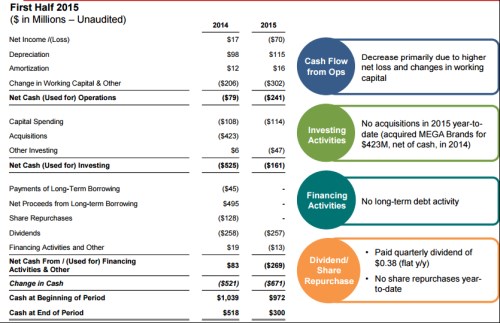

Jak vypadá vývoj tržeb podle regionů? Růstu ve výši 20 % dosahuje firma v Asii, s vlivem dolaru dosáhl tento H1 růst jen 14 %. Evropa klesala o 15 %, bez vlivu dolaru ale jen o 1 %, podobný byl vývoj prodejů v Latinské Americe. Opět je tedy jasně patrný negativní vliv vývoje na měnových trzích. Pokud věříme, že tu největší vlnu posilování dolaru máme už za sebou, může se tu rýsovat příležitost. Cash flow ale nadšení trochu chladí. V prvním pololetí minulého roku bylo provozní CF v záporu „jen“ do výše 79 milionů dolarů, letos je to více než třikrát tolik (jak kvůli horší ziskovosti, tak kvůli pracovnímu kapitálu). CapEx je na zhruba konstantní úrovní.

Zdroj: Mattel

Na celoroční úrovni dovede generovat pozitivní CF po investicích, výše uvedené je tak znepokojivé jen kvůli trendu. Minulý rok vydělala tato firma po CapEx asi 620 milionů dolarů, v roce 2013 to bylo asi 450 milionů dolarů, v roce 2012 šlo cca o miliardu dolarů. Je až překvapivé, že prodeje hraček generují tak volatilní tok hotovosti. Jak je to s valuací?

Tržní kapitalizace nyní dosahuje asi 7,8 miliardy dolarů. S betou na hodnotě 0,87 se požadovaná návratnost pohybuje kolem 7 %. Předpokládejme, že od nynějška dojde ke stabilizaci a už bude v budoucnu generovat stabilní tok hotovosti (nominálně neporoste, reálně tak bude klesat). Na ospravedlnění současné kapitalizace by pak krátkodobé volné CF muselo dosahovat 555 milionů dolarů. Pokud by byl na cestě k dlouhodobému pomalému úpadku a jeho CF by dlouhodobě klesalo o 2 % ročně, musel by nyní na ospravedlnění kapitalizace generovat volné CF ve výši asi 710 milionů dolarů. Což je zhruba průměr výše uvedených čísel.

Alternativně zde můžeme použít i dividendu, která v minulém roce dosáhla 515 milionů dolarů (je zde možná dobrým vodítkem toho, co si management myslí o standardu volného cash flow). Na ospravedlnění současné kapitalizace by taková dividenda musela dlouhodobě růst o 0,5 %. S ohledem na dividendové růsty dosažené během posledních pěti let je tato laťka nastavena velmi nízko. Ale nyní už nejsou takové rezervy jako v minulosti a růst dividend bude dán zejména vývojem onoho volného CF.

Je tedy akcie atraktivní? V posledních týdnech jsem zde prezentovat tři tipy of GS a kdybych si musel jednu vybrat, asi bych si vybral Mattela. Nejde ani zdaleka o bezrizikovou sázku, ale při troše štěstí už se bude Barbie a spol. v dohledné době odrážet od dna a dolar už má největší posílení za sebou. Valuace by v takovém scénáři nebyla nijak našponovaná (GS hovoří o 44 % potenciálu). Je také dobré připomenout, že v roce 2014 ztratily akcie 35 %, v roce letošním zatím 25 %. Určitě tu tedy nehovoříme o nějakém honění trendů, byla by to hodně kontrariánská sázka. A jak moc je nyní měnovou sázkou je snad nejlépe patrné z následujícího (v prvním grafu je dolarový index):