Průběžné volební výsledky budou zásadním způsobem hýbat hlavně forexovými a asijskými trhy už v průběhu noci a druhý den i s evropskými a americkými akciovými indexy. Pohyby světových akciových trhů v posledních dnech, za které mohly výroky šéfa FBI o kauze uniklých emailů demokratické kandidátky Hillary Clintonové, byly jen ochutnávkou toho, co nás může čekat v průběhu a po volební noci.

Trhy obecně doufají ve vítězství Clintonové, jejíž politika je daleko lépe předvídatelná, než ta Trumpova. Období od 28. října, kdy šéf FBI James Comey uvedl, že jeho vyšetřovatelé prověří další důkazy ve věci emailů, se kterými Clintonová nevhodně nakládala v době, kdy byla ministryní zahraničí, demokratické kandidátce srazily preference. Těchto několik dní tak naznačilo, která aktiva by trpěla v případě Trumpova vítězství – a tudíž i se kterými aktivy budou nejvíce hýbat průběžné a konečné výsledky letošních amerických prezidentských voleb.

Dolar

Žádným překvapením nebudou pohyby na dolaru. Americká měna obecně klesala, když se dařilo Trumpovým preferencím. Trhy ostatně s určitou šancí Trumpa na vítězství počítají – podle deníku Financial Times se banka domnívá, že po případném vítězství Clintonové by se otevřely dveře k prosincovému zvýšení úrokových sazeb Fedu a dolar by mohl poskočit až o 3 procenta proti košíku měn.

V případě, že by se přes volební noc dařilo lépe Trumpovi, dá se stejně jako v minulých dnech očekávat propad dolaru na hlavních párech proti euru a hlavně proti jenu, který v posledních dnech reagoval na volby výrazněji. Švýcarský frank, který je považován za „bezpečný přístav“, by na páru s dolarem také značně posílil.

Vývoj měnových párů USD/JPY a pro přehlednost USD/EUR za poslední měsíc – jsou patrné ztráty dolaru z 28. října, když výroky šéfa FBI zvýšily Trumpovy šance na vítězství

Zdroj: Bloomberg

Mexické peso

Měna jižního souseda Spojených států se už v průběhu kampaně stala jakýmsi barometrem amerických voleb a reagovala například i na pouhé předvolební debaty. Trumpova ostrá protiimigrační politika by totiž pravděpodobně vedla k nižším přesunům peněz od Mexičanů pracujících v USA jejich rodinám na jihu, což by mohlo tamní ekonomiku oslabit. Trhy také vyhodnocují nepříznivě Trumpův protekcionismus a možnost, že by republikán vypověděl dohodu NAFTA, která pomáhá mexickému průmyslu.

Deník Financial Times uvádí, že odhaduje v případě vítězství Clintonové posílení pesa na 17 USD/MXN. Naopak výhra Trumpa by peso skoro určitě dál oslabila.

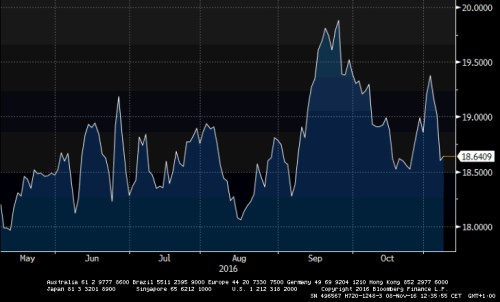

Pár USD/MXN za posledních šest měsíců – Trump v září získával, ale na konci měsíce se jeho preference zhoršily po debatách a kvůli skandálům ohledně údajného sexuálního obtěžování. Je patrné i oslabení pesa v souvislosti s výroky šéfa FBI na konci října

Zdroj: Bloomberg

Americké vládní dluhopisy

Výnosy amerických vládních dluhopisů, které jsou tradičně vnímány jako bezpečné investice, se pod tíhou rostoucích Trumpových preferencí snížily. Clintonová by mohla tlak na výnosy uklidnit, také protože by se zvýšila pravděpodobnost zvýšení úroků Fedu v prosinci. Jak však vyplývá z předvolební kampaně, oba kandidáti chtějí investovat do infrastruktury, a obzvláště Trumpovy megalomanské plány na investice a současné snižování daní by mohlo federální vládě v dlouhodobém horizontu půjčování výrazně prodražit.

Americké akcie

Až burzy v New Yorku a Chicagu otevřou v 15:30 našeho času, už bude jasné, kdo bude příštím americkým prezidentem. I přesto se vyplatí sledovat premarkets a futures na americké akcie. Index S&P na rostoucí preference Trumpa reagoval jednoznačně – devět dní trvajícím propadem, prvním takovým od roku 1980. Další pokles se dá očekávat v případě jeho vítězství a Barclays podle agentury Bloomberg spočítala, že S&P by mohl ztratit až 13 procent.

Naopak Clintonová by trh asi uklidnila. podle deníku Financial Times zanalyzovala trh s opcemi na index S&P 500 a vyvodila, že po volbách může dojít k pohybu indexu jakýmkoliv směrem až o 3,3 procenta.

Podle analytika Patria Finance Branislava Sotáka bude zajímavé sledovat finanční a farmaceutický sektor. Trumpovo vítězství by mohlo oddálit zvýšení úroků Fedu, na které banky čekají, ale také by je mohlo ušetřit od dalších regulací, které by chtěla zavést Clintonová. Farmaceutický sektor by zase utrpěl, pokud by Trump zrušil politiku Obamacare. Ani Clintonová ale sektoru příliš nepomůže, jestliže se pokusí prosadit limity na ceny některých léčiv. Obecně se tak očekává, že v případě vítězství Clintonové by se ani jeden sektor povolební rally neúčastnil.

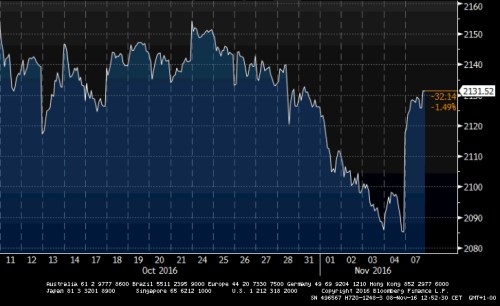

Index S&P 500 za poslední měsíc, je patrný devítidenní pokles na konci měsíce, i nárůst poté, co průzkumy opět začaly favorizovat Clintonovou

Zdroj: Bloomberg

Asijské akcie

Zaujmout by mohlo dění na asijských akciových trzích, které budou v době zveřejňování povolebních odhadů a výsledků jediné otevřené. Vítězství Trumpa by, jak jsme zmínili výše, vedlo k posílení jenu, což by například index Nikkei 225 mohlo poslat přes noc a ráno do ztrát.