Vodárenské společnosti by měly být v podstatě nudnou investiční záležitostí vhodnou pro investory se značnou averzí k adrenalinu. Podnikání je to necyklické, protože spotřeba vody by neměla být nijak zvlášť citlivá na vývoj ekonomiky. Hrát by se tedy mělo zejména o efektivitu a produktivitu. Tedy o to, s jakými provozními a investičními náklady a jakou cenou je společnost schopná protáhnout kubík vody k zákazníkovi, případně potom i od něj. Je ale ta logika tak jednoznačně jasná?

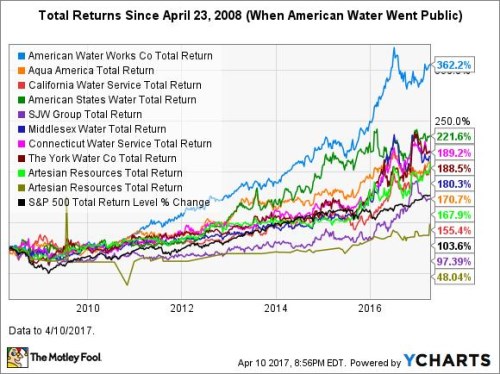

Následující graf mě zaujal právě proto, že výše uvedenou „jasnou“ logiku tak trochu rozporuje. Ukazuje návratnost akcií řady amerických vodárenských společností od roku 2008 a je z něj zřejmé, že rozdíly jsou obrovské. Nejlepší American Water Works za posledních cca 8 let generovala asi 360 %, zatímco nejhorší Artesian Resources jen asi 48 %. Tedy asi polovinu návratnosti celého trhu (cca 100 %). Nenechme se tím ale zmást – i Artesian Resources je dosti slušnou společností a akcií. Její beta se totiž pohybuje kolem hodnoty 0,1, což znamená, že rizikovost je u této akcie mnohem menší než u celého trhu a generovaná návratnost je tak stále hodně dobrá:

American Water poskytuje služby asi 15 milionům lidí ve 47 státech USA a jedné kanadské provincii. Jde o zdaleka největší společnost v odvětví s velkou geografickou diverzitou. Zdálo by se, že její výhody by tedy měly být jasné, ale podle mne tomu tak není. O této společnosti jsem zde psal na konci listopadu minulého roku a mírně řečeno, nadšen jsem z ní nebyl. Proč?

V roce 2015 vydělala AWW na provozu 1,1 miliardy dolarů, proinvestovala celkem 1,4 miliardy dolarů. Nyní jsou k dispozici čísla za celý rok 2016 a obrázek je stejný – firma opět proinvestovala asi o 300 milionů dolarů více, než vydělala. To může být samo o sobě slibné, pokud by tento investičně akviziční růst stál na pevných nohou. Jenže on je financován dluhem a ten navíc financuje i neustále se zvyšující dividendy. A vše dospělo do bodu, kdy je poměr čistého dluhu k EBITDA znatelně nad hodnotou 3.

Můžeme tvrdit, že málo cyklický vodárenský byznys unese vyšší míru zadlužení a tudíž se stále nepohybujeme na kritických hodnotách. Nicméně i tak je nasnadě, že finanční mustr by se měl v dohledné době změnit – buď se prudce zvýší provozní tok hotovosti (asi ne), nebo by měly znatelně klesnout investice. V listopadu jsem psal, že AWW považuji za hodně zrádný „bezpečný“ dividendový titul a výsledky roku 2016 to podle mne potvrzují, než aby to vyvracely. Analytici a investoři ovšem nějakým prudkým poklesem optimismu zřejmě netrpí (i když si akcie v polovině roku 2016 prošla znatelnou korekcí). Podle očekávání by například zisky měly v následujících pěti letech růst téměř o 8 % ročně.

Malý nebo velký, stále stejná písnička

Jak to vypadá s dlouhodobým „propadlíkem“ Artesian Resources? V první řadě tak, že jeho akcie si za poslední rok vedou lépe, než u dlouhodobého přeborníka AWW. Ve srovnání s ním jde také o minispolečnost, která v roce 2016 generovala na provozním toku hotovosti 30 milionů dolarů a proinvestovala 28 milionů. Ani ona se nezdráhá dávat akcionářům mnohem více, než pro ně vydělá: Na dividendách a odkupech to v minulém roce bylo asi 10 milionů dolarů. I u ní se tak navýšil dluh a i u ní se poměr čistého dluhu k EBITDA pohybuje nad hodnotou 3.

Před dvěma týdny jsem zde varoval před některým americkými telekomunikačními společnostmi. Tento sektor je tradičně považován za bezpečný přístav, protože i jeho citlivost na cyklus je malá. Jenže zadlužení některých telekomů dosáhlo úrovní, které z bezpečných přístavů činí poměrně rizikové aktivum. Výše uvedené mi říká, že podobnou iluzi bezpečí možná pozorujeme u vodáren:

Něco vydělávají, musí ale hodně investovat a přesto stále vyplácí dividendu a předstírají, že jsou bezpečnými dojnými kravkami. Vše ale táhnou rostoucí dluhy a je otázkou, zda se už nepohybujeme za hranicí optimální kapitálové struktury. A faktem je, že pokud u těchto společností nepřijde zlom na straně volného toku hotovosti (to, co firma vydělá po investicích), přijde nepříjemné probuzení na straně investorů. Zajímavé, jak se z bezpečných věcí stávají potenciální rozbušky proto, že jejich bezpečí láká k velmi rizikovým krokům. Asi to funguje jak na makro, tak na mikro úrovni.