Pokud se nějaká ekonomika blíží stavu, kdy již nemá čím uspokojovat poptávku, je namístě se mít na pozoru. Je sice pravda, že určit skutečný objem zbývajících volných kapacit je v praxi složité a jejich množství se také mění s tím, jak se mění zbytek ekonomiky (nedávno jsem tu v této souvislosti hovořil o takzvané endogenní nabídce). Na stranu druhou je ale zřejmé, že čím více se ekonomika blíží i jen hrubě odhadnutému potenciálu, o to větší sklon bude mít k tvorbě nějaké té nerovnováhy, která - ponechána nezájmu - může nabobtnat do nekontrolovatelných rozměrů.

V Evropě je situace velmi pestrá – od ekonomik vykazujících známky přehřívání (Německo, či třeba ČR) tu najdeme i ty, které mají problém opačný (periferie). Japonsko je hodně speciálním případem (dlouhodobě nízká nezaměstnanost, ale také inflace). A Spojené státy jsou sice podle historických standardů blízko přehřívání, ale teplota ve skutečnosti nijak zvlášť neroste. Růst mezd tam je stále vzdálen hodnotám, které jsou typické pro vrchol cyklu, o inflaci to v podstatě platí také. Pozornost hledačů nerovnováh se tak už před delším časem přesunula na finanční trhy, ale ani ony ne a ne vygenerovat další krizi. A tak i když jsou nyní ceny a valuace akcií ještě výše a rizikové spready nijak nevzrostly, utichla i většina hlasů varujících před bublinou.

Je tedy vše stále v poměrně slušné rovnováze? Pokud dáme stranou pár menších tržních oblastí, kde se dá uvažovat o bublinovatosti, nevypadá to zle. Ale neměli bychom zapomínat na jev tak běžný, že jej většinou přehlížíme: S ekonomickým růstem (taženým domácí poptávkou) do sebe ekonomika obvykle začne nasávat více dovozů. Zhoršuje se bilance běžného účtu a pokud jde tento vývoj do extrému, mohou nastat problémy. Kapitál ze zahraničí může náhle ztratit ochotu financovat domácí nákupní párty a dochází k oslabení měny. Někdy naberou věci na obrátkách a přichází krize.

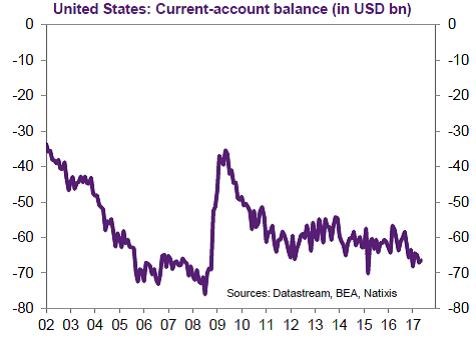

Příkladem tohoto jevu může být periferie eurozóny, či některé latinskoamerické země. Zde ale hovoříme o Spojených státech, u kterých trhy hodnotily pozitivně i volbu nového prezidenta chaosu a sebestřednosti. O zemi, která investorům sloužila jako bezpečný přístav i v době, kdy se hádala o to, zda navýšit dluhový limit a tudíž zda splácet své dluhy. Z mnoha důvodů racionálních i iracionálních u ní tak evidentně (zatím) nelze aplikovat podobné deficitně-krizové úvahy a mechanismy, jako třeba u periferie eurozóny. Na druhou stranu je faktem, že bilance jejího běžného účtu má dlouhodobě tendenci k poklesu a v posledních měsících tento trend opět sílí:

S interpretací amerických obchodních deficitů a jejich zasazením do globálního rámce se pere řada ekonomů. Důležité je vnímat zde obě strany této mince – tedy nejen to, že Američané kupují více, než vydělávají, ale i to, že zbytek světa zase vydělává více, než kupuje. To znamená, že spoří a Američanům na jejich nákupy půjčuje. Můžeme to vnímat tak, že Američané žijí na dluh a nasávají k sobě úspory jiných, aby si to mohli dovolit. Nebo tak, že zbytek světa chce jako celek více vydělávat než utrácet (chce spořit) a americký spotřebitel (takový spotřebitel poslední instance) mu to umožňuje tím, že jeho úspory recykluje na poptávku. Bez něj by se úspory poptávkou nestaly, světová ekonomika by začala trpět a s ní i zaměstnanost ve spořících zemích.

Ona je vlastně pravda obojí a popsaný mechanismus podle uvedeného grafu zatím nemá tendenci se zastavit. Vnímám to tak, že ona v úvodu diskutovaná nerovnováha, kterou bychom se stárnoucí fází expanze americké ekonomiky čekali, se možná „schovává“ do onoho dlouhodobého trendu rostoucích obchodních deficitů USA: Ekonomika se inflačně nepřehřívá, plošné bubliny nevznikají, ale sílí výcuc zboží ze zbytku světa. Tento efekt ovšem mírní břidlicová revoluce a klesající závislost na energiích ze zahraničí. Takže o nějaké nerovnováze, která by akutně hrozila propuknutím vážných problémů, asi hovořit nemůžeme.