Akcie spojené akronymem FAANG jsou tituly, proti kterým si dovolí vsadit jen málokdo a kdo na nich naopak otevřel dlouhé pozice, většinou nelitoval. Skeptický čtenář by mohl podobné univerzální růžovo vnímat jako kontrariánský indikátor a nebyl by sám. Například v červnu přišel s analýzou, která investory před FAANGem varovala. Tedy přesněji řečeno před FAAMGem, protože Goldman považuje za lepší dát do jedné skupiny , , , a Google (a vyřadit Netflix).

Banka je ale ve svém varování umírněná - tvrdí, že dlouhodobý výhled je u těchto titulů stále dobrý a namístě jsou jen obavy z krátkodobější korekce. Všímá si také toho, že volatilita akcií FAAMGu je mimořádně nízká a pohybuje se i pod volatilitou tradičních defenziv jako jsou utility. Investoři prý tyto akcie dokonce začali vnímat spíše jako dluhopisy a pak by se dalo čekat, že jim moc neprospěje růst sazeb. I tato nízká volatilita je ale každopádně známkou mimořádné důvěry, kterou investoři v tyto tituly mají (podobně můžeme uvažovat i o současné, z historického hlediska mimořádně nízké, volatilitě celého trhu).

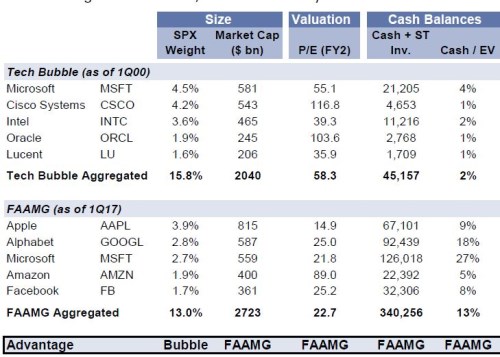

Pro ty, kteří varují před další technologickou bublinou, připravili analytici GS následující tabulku. Popravdě řečeno nevím, zda má podle banky ukazovat, že technologie jsou opět přepálené, či nikoliv. Mně uvedená čísla naznačují druhou možnost. Váha „vrcholné pětky“ z přelomu tisíciletí a té současné (tedy FAAMG) v indexu SPX je stále dost velká, ale nyní přece jen o něco nižší (13 % vs. téměř 16 %). Kapitalizace prvních pěti je dnes znatelně vyšší (2,7 bilionu dolarů vs. 2 biliony dolarů). Valuace ale ani zdaleka nedosahují hodnot z přelomu tisíciletí. Dnešní top firmy mají také mnohem větší zásobu hotovosti jak v absolutní hodnotě (340 miliard dolarů vs. 45 miliard dolarů), tak v poměru k hodnotě celé společnosti (13 % vs. 2 %):

Vyjma Amazonu se PE současných hvězd pohybuje na znatelně nižších úrovních, než tomu bylo před 17 lety. A uvědomme si, že dnešní bezrizikové sazby jsou zhruba na polovině toho, kde se nacházely na přelomu tisíciletí. To by samo o sobě měly současné násobky zvedat, ale ony se i přesto nachází níže. To znamená, že současná růstová očekávání jsou ve srovnání s očekáváními na vrcholu technologické bubliny neporovnatelně nízko. Na bublinu, která by musela masivně korigovat, to tedy opravdu nevypadá. A u zmíněného Amazonu musíme brát v úvahu, že jeho provozní a volné cash flow je znatelně vyšší, než jeho zisky, takže násobky založené na ziscích dosti matou tělem (což ale automaticky neznamená, že akcie nejsou dražší).

Tabulka tedy podle mne pro současnou top pětku nevyznívá nijak pesimisticky, ale jedno varování v ní skryté přece jen je. A je tak na očích, že bychom jej mohli lehce přehlédnout: Až na se v elitní skupině nedokázal udržet žádný z předchozích premiantů (pokud pak vezmeme za současnou referenční skupinu FAANG, pak se skupina změnila úplně). To ještě neznamená, že by bývalí rekordmani neposkytovali hezkou návratnost. Ale podívejme se na následující graf, kde je zeleně vyznačen vývoj cen akcií a spolu s ním i další oblíbenci z přelomu tisíciletí:

Zdroj: Financial Times)

I když si za výchozí bod vezmeme dno dosažené po prasknutí technologické bubliny (tedy bod nejpříznivější), tak graf hovoří celkem jasnou řečí: Pozor na hvězdy. Po velkém optimismu u nich přichází období kruté deziluze a následně předlouhé období hledání. To zde trvalo déle než deset let a až zhruba od roku 2012 se dá hovořit o nějakém trendu opětovného růstu (snad vyjma Oraclu). A to za postupného poklesu zobchodovaných objemů (spodní část grafu). Jinak řečeno, po pýše a pádu se bývalým hvězdám začalo dařit až ve chvíli, kdy už nebyly v módě.

Čtenářovi nedovedu říci, zda podobný osud čeká dnešní FAANG, či FAAMG. Jisté je jen to, že většina těchto akcií je značně povídkových – současný fundament nehraje zase takovou roli, vše je o budoucnosti. A povídky se mohou po dlouhém období nezpochybnitelnosti měnit ze dne na den. Z tohoto pohledu bychom také možná měli spíše hovořit o akciích FATANG. O tom „T“ se v posledních dnech hovoří asi nejvíce.