V prostředí vytrvale nízkých úrokových sazeb mohou investoři lačnící po návratnosti rozhodit sítě o trochu dál. Jednou z možností se zabývá David Zahn, šéf oddělení evropských pevných výnosů ve společnosti Franklin Templeton. Touto možností jsou investice do nástrojů s pevným úročením.

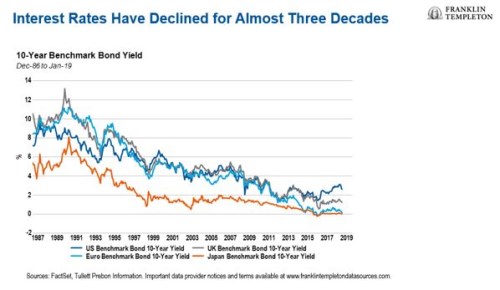

Úrokové sazby v eurozóně jsou pořád nízko, a i když sazby v jiných částech světa včetně Spojených států začaly vyrůstat z historických minim, náklady na zajištění mohou způsobovat, že jde o drahé řešení.

Evropští investoři platí výraznou přirážku za to, aby zajistili dolarová aktiva proti euru. To může rychle ubírat z výhod, která mohou nabízet americká aktiva ve srovnání s evropskými aktivy.

Málo signálů, že se trend v úrokových sazbách brzy změní

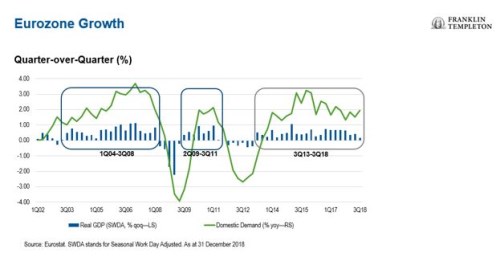

Nejnovější čísla naznačují, že hospodářský růst eurozóny zpomaluje. Kromě toho stojí před regionem celá řada politických překážek. Očekáváme například, že brexit poznamená širší region výrazněji, než předpokládají někteří. V květnu se navíc uskuteční volby do Evropského parlamentu, což s sebou nese velmi reálnou vidinu zisků pro populistické strany z pravé o levé strany politického spektra.

Vezmeme-li toto vše v potaz, připouštíme, že vyhlídky na bezprostřední zvyšování úrokových sazeb v eurozóně jsou slabší. Podobně jako všichni investoři ale doufáme a očekáváme, že časem se úrokové sazby zvednou.

Naše analýza naznačuje, že Evropská centrální banka do roku 2021 úrokové sazby pravděpodobně nezačne zvyšovat. Za této situace pozorujeme obnovení zájmu o investiční strategie do nástrojů s pevným úročením.

Omezené riziko durace

Ačkoli růst v eurozóně zpomaluje, stále nám připadá zdravý, a rizika recese v regionu se neobáváme. Domácí poptávka, stejně tak jako spotřebitelská a podnikatelská důvěra, vypadají pořád solidně.

Zůstáváme sice skeptičtí, pokud jde o brzký růst úrokových sazeb, připouštíme ale, že centrální bankéři časem zasáhnou a že dalším krokem pravděpodobně bude zvýšení sazeb. Prominentní obavou tudíž pro mnoho investorů zůstává riziko durace – jinými slovy expozice vůči měnícím se úrokovým sazbám.

Tuto expozici může snížit investice do nástrojů s pevným úročením. Investor, který drží dluhopisy splatné podle jeho nebo jejího investičního horizontu, se pravděpodobně nebude starat o to, co se v mezidobí děje s úrokovými sazbami, pokud dostává svůj kupón.

Renezance úvěru jako atraktivního faktoru

Výzvou je tudíž hledat odpovídající kupón. Domníváme se, že v současném prostředí trvale nízkých úrokových sazeb se dluh zdá být atraktivní třídou aktiv pro investory, kteří vyhledávají zisky.

Vysoce rizikové výnosy i dluh investičního stupně procházely v minulých měsících výrazným výprodejem. V lednu tato třída aktiv poněkud zpevnila, spready však zůstávají stále mnohem širší, než byly uprostřed loňského roku.

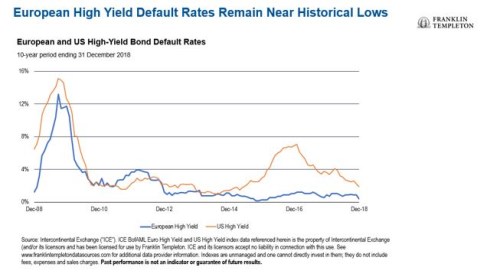

I když firemní úvěr přináší větší riziko prodlevy ve splácení než státní dluhopisy, domníváme se, že investoři dostávají za toto riziko větší kompenzaci. Hodnoty defaultu jsou kromě toho v současnosti na nízkých úrovních a my se domníváme, že nízké zůstanou pravděpodobně několik let.

Přesto si myslíme, že je důležité pohlížet na dluh diverzifikovaným způsobem a nezaměřovat se přehnaně na jednotlivá firemní jména.

Jako vždy jsme také proponenty aktivního přístupu ke správě investic. To by mělo znamenat, že pokud se fundamenty aktiv v portfoliu nástrojů s pevným úročením skutečně zhorší, je možné zakročit a potenciálně je vyměnit za nová aktiva s podobnými splatnostmi.

Disclaimer společnosti Franklin Templeton: Zde předložené komentáře, názory a analýzy představují názory svých autorů, slouží výlučně informačním účelům a neměly by být považovány za individuální investiční poradenství nebo doporučení investovat do jakéhokoli cenného papíru či doporučení zaujmout investiční strategii. Protože trh a ekonomická situace se mohou rychle změnit, komentáře, názory a analýzy jsou učiněné k datu zveřejnění a mohou se změnit bez dalšího upozornění. Tento materiál není koncipován jako komplexní analýza všech relevantních skutečností týkajících se jakéhokoli státu, regionu, trhu, odvětví, investice nebo strategie.