Čtenář, který se soustavněji zajímá o dění na globálním ekonomickém poli, již asi zaznamenal zkratku MMT. Značí Moderní monetární teorii, kterou před časem začala prosazovat americké levice. V principu říká, že vláda může utrácet s pomocí nově vytištěných peněz a limitem pro její výdaje by měla být pouze inflace. Výdaje by pak měly sledovat cíle jako je udržení plné zaměstnanosti, či reakce na změny klimatu. Teorie v podstatě implikuje formální, či neformální podvolení se centrální banky vládě. Sama o sobě by MMT výraznější posun k takovému, dříve nemyslitelnému stavu, nepředstavovala. Jenže ony se dějí i další věci.

Já sám bych uvítal, pokud bychom při analýzách vývoje na trhu a v ekonomice mohli úplně ignorovat vývoj na politické scéně. Nicméně tento luxus si dnes nemůžeme dovolit podobně, jako nelze vnímat vývoj na globálních trzích bez ohledu na geopolitiku. Takže: Pokud by proti výše popsanému a stále dost extrémnímu a minoritnímu pohledu na činnost vlády a centrální banky stál nějaký mohutný protipól, či odmítavý politicko – ekonomický střední proud, byla by MMT jen poznámkou na okraj. Jenže možná je načase uvažovat o tom, že je symptomem něčeho skutečně významného:

Ze strany současné americké vlády, reprezentující samozřejmě pravici, existuje jasný, velký a pro mě agresivní tlak na to, aby Fed svou politiku neutahoval, ale naopak jí znatelně uvolnil. Je přitom dobré si připomenout, že právě Republikáni byli mohutnými kritiky uvolněné monetární politiky v době, kdy byla plně namístě. Tedy když v ekonomice panovaly deflační tlaky. A nyní se Republikáni za uvolnění monetární politiky perou, když je ekonomika mnohem blíže potenciálu a riziko jejího přepálení se tudíž nachází mnohem výše. Je myslím zřejmé, že nějaká chladná ekonomická logika tu chybí, jde o zájmy politické a sbírání bodů. V kontextu výše uvedeného ale hlavně vidíme, že ony snahy o podmanění si zdroje peněz ve formě centrální banky bují na obou stranách politického spektra a to nejen na teoretické úrovni.

Takže žádné vyvažující se protipóly, jen to samé uvažování ustrojené do trochu jiného kabátku: MMT jej má postavený na aktivistickém levicovém pohledu na činnosti vlády, současná americká vláda na aktivistickém pravicovém pohledu (což by běžně byl protimluv, ale v tomto případě tomu tak není). Mimochodem investiční společnost Pictet dokonce v současné situaci hovoří o tom, že může vznikat jakási spirála, v jejímž rámci si současná americká vláda tlakem na Fed (a jeho podvolováním se) vytváří prostor pro eskalaci obchodních konfliktů. Jednoduše řečeno, pokud bude Fed svou politikou eliminovat negativní dopady těchto konfliktů, může vláda vyvíjet na své (vnímané) nepřátele v zahraničí větší a větší tlak. Politizace centrální banky by se pak fakticky dostala až na mezinárodní úroveň (viz níže).

V principu můžeme namítnout, že na celé věci „Fed – obchodní tenze“ není nic zlého: Vláda prosazuje své zájmy, pro které byla zvolena. A pokud se dotknou ekonomiky, měl by reagovat i naprosto nezávislý Fed. Stejně dokonce můžeme argumentovat i u MMT: Vláda provádí svou politiku a pokud by vedla k růstu výnosů vládních obligací (obecně nedostatku zdrojů), i nezávislý Fed by měl zakročit, pokud v ekonomice nepanuje plná zaměstnanost (a inflace je pod cílem). Pokud ale historie i selský rozum něco ukazují, tak je to právě hodnota onoho „detailu“ ve formě nezávislosti.

Hned po finanční krizi a dlouho po ní se houfně objevovaly úvahy o tom, že vysoké dluhy a obecně rozjitřené ekonomické podmínky nakonec skončí vysokou inflací. Od počátku jsem tu v reakci na ně psal, že k něčemu takovému by mohlo dojít jen a pouze v případě, že by se centrální bankéři zbláznili, či by jim byla vzata jejich nezávislost. Z hlediska pravděpodobnosti šlo o takovou černou, či hodně tmavou labuť. Výše uvedeným se snažím říci, že její barva znatelně bledne.

Vývoj sazeb, zlato a kryptoměny

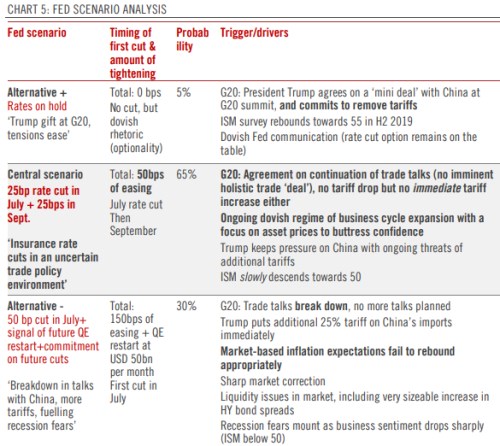

Ještě dvě poznámky na závěr. První z nich se týká zmíněného Pictetu a jeho analýzy, která se zaměřuje na další vývoj sazeb v USA. V následující tabulce firma hovoří o 3 scénářích, v tom základním přijde pokles sazeb o 25 bazických bodů v červenci a o dalších 25 bodů v září. Podmínkou je pokračování v jednáních o obchodu a žádné hýbání s tarify (ani nahoru, ani dolů). To vše podle Pictetu s 65 % pravděpodobností. Pokud by obchodní spory eskalovaly, sazby půjdou podle alternativního „scénáře mínus“ o 150 bazických bodů níže a začne se plánovat další QE (pravděpodobnost 30 %). Pokud bude naopak uzavřena obchodní dohoda a cla by měla jít dolů (5 % pravděpodobnost), sazby zůstanou tam, kde jsou. A obecně řečeno, v tomto stylu uvažování je americká monetární politika pevně provázána s vládní politikou, naše labuť znatelně bledne.

Poznámka druhá: Řada zastánců zlata a kryptoměn opírá svůj postoj o to, že vlády mohou zneužít svého peněžního monopolu (či jej dokonce již zneužívají). Takový pohled přitom stojí a padá s tím, zda je centrální banka skutečně nezávislá: Pokud není, jeho relevance roste. Pokud je a pracuje tak, jak má (!), máme nejlepší ze všech světů, protože měna není a nebude zneužívána a zároveň je možno peněžní nabídku používat proticyklicky. Což je plus, kterého bychom si měli skutečně vážit.