Složitých modelů snažících se predikovat další vývoj na akciovém trhu je řada předlouhá. Za poměrně slušný indikátor ale podle mne (a řady dalších) můžeme považovat staré dobré PE, tedy poměr současných cen k ziskům. Z jednoduchého důvodu: Pokud jsou valuace vysoko, další prostor pro růst cen již je omezen na tahouna ve formě růstu zisků (valuace již o mnoho výše nemohou a naopak mohou mít tendenci klesat). Pokud jsou naopak valuace nízko, mohou ceny akcií růst jednak díky zvyšujícím se ziskům, ale také díky vyššímu poměru cen a zisků (tj. zlepšujícímu se růstovému výhledu a/nebo poklesu rizikových prémií). Jak jsme na tom nyní?

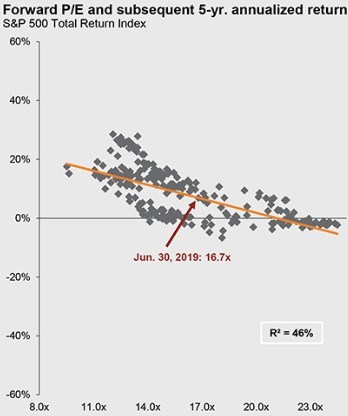

JPMorgan se každé čtvrtletí dělí s investory o rozsáhlý grafický pohled na vývoj na trzích a v něm nalezneme i následující graf. Ten dává do souvislosti PE (jako poměr cen a očekávaných zisků) s návratností trhu v následujících pěti letech. Podle proložené přímky bychom nyní měli čekat návratnost ve výši necelých 10 %. Je dobré si ale všimnout, že v minulosti existoval nejeden případ, kdy podobné valuace byly předzvěstí návratnosti cca nulové.

Podobnou úvahu jako dělají i jiní, včetně Schwabu, který ale používá PE založené na ziscích za posledních 12 měsíců. Ty jsou vyjma recesí nižší než zisky očekávané a toto PE je tudíž vyšší než to výše uvedené. Z následujícího grafu pak konkrétně vidíme, že podle něj a historického mustru by návratnost trhu měla v následujících deseti letech dosahovat necelých 8 %. Což je pozoruhodně blízko toho, co pro pětiletou návratnost předpovídá .

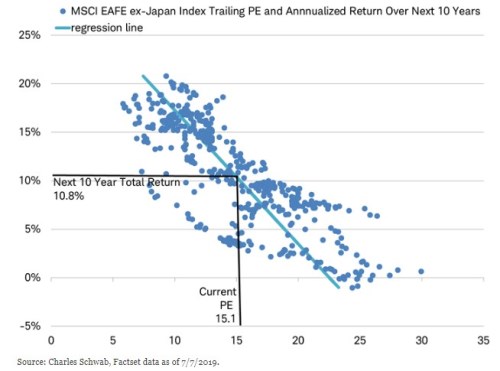

Schwab se s námi dělí i o stejný pohled na vyspělé trhy mimo Japonska a ten říká, že jejich návratnost by měla být znatelně výše než v USA: téměř 11 %:

Čtenář může namítnout, že korelace v grafech mají do dokonalosti daleko, současná situace v ekonomice a na trzích je hodně specifická a minulost u ní může být jen mizerným vodítkem. A bude mít pravdu. Výše uvedeným jsem se spíše snažil říci, že pokud se už rozhodneme obrátit k minulosti, může být to nejjednodušší možná tím nejlepším, co máme k dispozici.

Mimo výše uvedené pak získáme informaci, že mezinárodní trhy by si měly vést lépe než ty americké. Což je, pokud mohu soudit, v souladu s názory řady analytiků a investorů, které se zase zakládají zejména na valuacích. Jak se ale opakovaně ukazuje, například evropské akcie mají nepříjemnou vlastnost tento potenciál soustavně nenaplňovat. Ovšem to už je téma na jinou úvahu. Zde bych ještě rád rozvedl to, co jsem zmínil v úvodu a co by mělo dát rámec možným úvahám o příliš vysokých, či příliš nízkých valuacích:

Valuace, či přesněji řečeno PE, je z fundamentálního pohledu dána výší výplatního poměru (kolik dividend je vypláceno ze zisků), výší bezrizikových sazeb a rizikové prémie (tedy celkově požadovanou návratností) a očekávaným růstem. Výplatní poměry se krátkodobě moc nemění a vysoké valuace by tak měly panovat v prostředí nízké požadované návratnosti (sazeb a prémií) a vysokého očekávaného růstu. Naopak nízké valuace se pojí s vysokou požadovanou návratností a horším růstovým výhledem. Jde o intuitivní věc, ale přece jen je dobré si ji občas připomenout. Třeba s ohledem na to, že současné valuace nejsou rozhodně nízko a tudíž by měly stát na fundamentálně ospravedlnitelných nízkých požadovaných návratnostech a dobrém růstovém výhledu.