Jedním z mých oblíbených ekonomů je David Beckworth. Cením si jeho schopnosti dívat se na ekonomické jevy neobvyklým, ale zároveň o data, a ne pouhé domněnky, opřeným způsobem. Nyní toto své umění aplikuje na roli, kterou hrají Spojené státy ve světové ekonomice, přesněji řečeno v jejím finančním systému. Podívejme se na jeho úvahu o tom, že Spojené státy jsou bankéřem světa, spolu.

Na začátku bych podotknul, že u Spojených států a jejich vztahu ke světové ekonomie se většinou hovoří o globální dominanci dolaru. Popřípadě o tom, že Američané jsou považování „spotřebitele poslední instance“. V praxi to znamená, že do své spotřeby recyklují nadbytečné úspory zbytku světa a pomáhají tak udržet globální poptávku na úrovních využívající potenciál ekonomiky. To samozřejmě znamená, že se Spojené státy zadlužují – na dovozy z jiných zemí si musí od jiných zemí půjčovat.

Z tohoto pohledu se může zdát hodně překvapivé tvrzení, že USA fungují jako bankéři celého světa, protože to by spíše implikovalo opačný tok kapitálu – půjčky celému světu. V logice půjček světu by bankéři světa byli spíše Němci, Holanďané, Japonci a další přebytkové země. O čem tedy pan Beckworth hovoří?

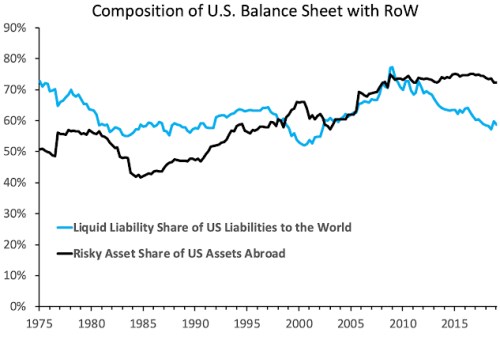

Ekonom poukazuje na to, že pomyslná rozvaha Spojených států připomíná rozvahu banky, která vydává likvidní bezpečná aktiva (obligace) a v aktivech naopak hromadí rizikovější a dlouhodobější investice. Tedy model typu „půjčím si krátkodobě za 5 % a investuji dlouhodobě s výnosem 10 %“. Pokud si to takhle jednoduše řekneme, hned se nám vybaví jedna podstatná námitka, které se ale budu věnovat později. Nejdříve se podívejme na následující graf, který ukazuje podíl likvidních cenných papírů v závazcích USA a podíl rizikových investic v jejich aktivech (rozvaha ve vztahu ke zbytku světa):

Pan Beckworth podotýká, že o tomto jevu psal již v roce 1965 Charles Kindleberger. Již tehdy hovořil o tom, že Spojené státy akumulují dlouhodobější rizikovější aktiva a financují je krátkodobějšími likvidními aktivy prodávanými zbytku světa. Já pak navrhuji, abychom při hodnocení této situace byli velmi opatrní. Vycházet bychom měli z toho, že vše probíhá tak, jak bylo popsáno, protože to všem zúčastněným navzdory mnohým proklamacím zatím vyhovuje. To znamená, že svět chce Američanům prodávat svá riziková aktiva a kupovat od nich aktiva bezpečná. A u Američanů je tomu naopak.

Ekonom poukazuje na to, že tento systém s sebou mimo jiné nese i tendenci dolaru k přílišnému posilování, protože jeho hybnou silou je zejména neukojitelná poptávka světa po bezpečných aktivech (tj. tendence světa jako celku generovat nadbytečné úspory). Nicméně tu je ona podstatná námitka, o které jsem hovořil v úvodu a které se ekonom bohužel nevěnuje (jeho názor by mě hodně zajímal): Pokud má soukromý subjekt rozvahu, v jejíž aktivech dominují rizikové investice, dost těžko je může financovat málo rizikovými závazky. Například venture fond tak nebude financován obligacemi s ratingem AAA. Jak je toto kouzlo možné u USA?

Vysvětlení spočívá zejména v tom, co můžeme v dikci uvedeného nazvat mimorozvahová aktiva. Těmi tu je daňová síla amerického hospodářství a schopnost vlády získat z ní potřebné zdroje. Ani ta ale není neomezená a můžeme tak uvažovat o tom, že ona globální recyklace rizikových aktiv na bezrizikové se jednou musí zastavit, či dokonce otočit. Nyní je těžké si představit, jak by k tomu došlo stejně, jako je těžké si představit, že Spojené státy začnou dosahovat obchodních přebytků a budou zbytku světa půjčovat na jeho spotřebu. Doufejme, že toto velké překlopení bude evolucí, ne revolucí, či krizí.