Toni Sacconaghi z Bernsteinu na CNBC hovořil o tom, že současná valuace akcií Tesly je těžko pochopitelná a těžko ospravedlnitelná bez toho, abychom nepracovali s mimořádně optimistickými předpoklady. Tyto předpoklady analytik nepřijímá, takže akcie jsou podle něj z fundamentálního hlediska předražené. O Tesle a jejím fundamentu jsem tu psal minulý týden. Ale i přesto bych se k ní chtěl v souvislosti s uvedeným vrátit. Nakonec je otázkou, zda retailoví investoři budou mít nakonec systematicky navrch nad profesionály z Wall Street.

Nový ?

Pan Sacconaghi zmínil, že jeho výhled pro elektromobily obecně i pro podnikání Tesly je „relativně pozitivní“, ale ne dost na to, aby ospravedlnil současné valuace firmy. Realistický odhad hodnoty akcie se podle něj pohybuje kolem 900 – 1 000 dolarů za akcii. Pokud se tedy akcie obchoduje kolem 1 500 dolarů, „je to velká propast“ a namístě je doporučení k prodeji. Analytik dodal, že valuace nyní nemusí hrát na trhu takovou roli, ale jednou se k ní investoři zase vrátí podobně, jako tomu bylo během internetové bubliny. Nyní by ale bylo nebezpečné otevírat na akcii krátké pozice.

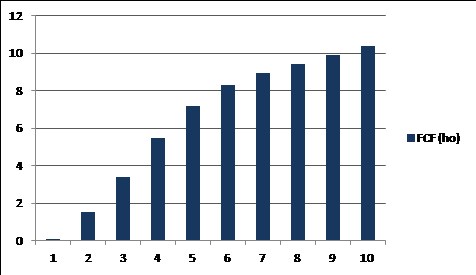

Minulý týden jsem tu v souvislosti s Teslou psal, že současnou kapitalizaci by podle mých hrubých kalkulací ospravedlnil například následující scénář volného toku hotovosti (který by patřil akcionářům):

Volný tok hotovosti, který by byl k dispozici akcionářům, by se tedy v tomto scénáři do deseti let zvedl nad 10 miliard ročně a pak by rostl o 5 % ročně (v souladu s 2% inflací a cca 3% reálným růstem). Pokud bychom například počítali s 4% hotovostní marží (Ford), musela by do deseti let generovat tržby kolem 250 miliard dolarů. Pro srovnání, nyní generuje tržby kolem 150 miliard dolarů. A největší firmou na světě podle tržeb mimo sektor ropy a zemního plynu je – jeho tržby se nyní pohybují kolem 260 miliard dolarů. Třeba takový Sinopec má tržby vysoko na 400 miliardami dolarů (pokud bychom se drželi toho, že „Tesla je energetická firma, která nyní zrovna vyrábí hlavně auta“).

Tři skupiny investorů

O tom, zda jsou ona kapitalizací implikovaná čísla nadměrným optimismem, či ne, tedy mohli čtenáři popřemýšlet už minulý týden. Dnes bych rád pokračoval v následujícím duchu. Investory si můžeme hypoteticky rozdělit na tři základní skupiny: Tu první podobné úvahy o tom, kolik by firma musela vydělávat na ospravedlnění své valuace, vůbec nezajímají. Přesněji řečeno nezajímají je žádné valuace, ani finanční analýza. Jdou po příběhu, maximálně s nějakou náhražkou valuace, třeba ve formě PE.

Druhou skupinu zajímá alespoň nějaké hrubé měřítko toho, co by současná cena akcie znamenala na straně budoucích zisků, cash flow, dividend. Pár základních čísel ohledně budoucího fundamentu. U této skupiny jsou pak příběhy a čísla za nimi stojící natolik optimistické, že podporují názor, že současná cena na trhu a valuace jsou v pořádku, či dokonce atraktivní.

Třetí skupina, do které u Tesly spadá i pan Sacconaghi, se také řídí uceleným obrázkem – příběh plus nějaký pokus o jeho převedení do čísel. Tato skupina ale dochází k názoru, že jejich „příběhočísla“ se s cenou na trhu nerýmují ani náhodou – cena je relativně k odhadům hodnoty vysoko.

Jistá cesta k problémům a valuační repelent

Nyní zdánlivé odbočení: Poměrně jistou cestou k problémům na trhu i mimo něj jsou negativní emoce. Na trhu tedy hamižnost, panika, závist těm, kteří vydělali, pohrdání těmi, kteří nevydělali, strach ze zesměšnění, strach z ponížení... O jejich spojitosti s trhem a následných problémech toho bylo třeba v behaviorálních financích napsáno dost. Já se chci dnes dostat k tomu, jaký prospěch může v této souvislosti mít pár čísel, jednoduchá valuační úvaha, jednoduchý převod příběhu do několika základních finančních projekcí, či alespoň pohled na to, co projektuje někdo jiný (tedy to, o čem jsem hovořil výše).

Mohou fundamentální úvahy a základní čísla působit jako repelent negativních emocí na trhu? Před časem jsem tu poukazoval na to, že dluhopisový trh měl v minulosti nejednou mnohem lepší odhad dalšího vývoje, než akcie. Uspokojivé vysvětlení tohoto jevu jsem nikde neviděl, mám ale podezření, že souvisí s tím, co jsem psal v minulém odstavci – na dluhopisech je příběh nutno podpořit konkrétními čísly. Což může obratem působit jako tlumič emocí ve chvíli, kdy vidíme, že čísla jsou, řekněme, hodně mimořádná. A výsledkem je lepší odhad budoucnosti. Nejde tedy o to, že by naše čísla a projekce musely být „správně“. Může jít jen o to, že práce s nimi nám dává určité ukotvení a směřuje pozornost produktivnějším směrem, než jsou ony emoce.

Vítězství Davida nad Goliášem?

Jaká je situace u Tesly? Hovoříme tu akcii, která se stala předmětem zájmu chladněji uvažujících investorů, kteří si také něco spočítali? Nebo tou hnací silou je skupina popsaná výše jako první? Odpověď jasná není. Třeba Investor Chamath Palihapitiya před několika dny v souvislosti s Teslou na CNBC tvrdil, že retailoví investoři jsou nyní schopni analyzovat akcie stejně, či lépe než lidé z Wall Street (a se podle něj stane vedoucí firmou v oblasti elektromobility a energetiky).

Dovedu si představit řadu důvodů, proč by si retailový David mohl skutečně vést lépe, než oni Goliášové z WS (ale i důvody pro opak). Jedním z rozhodujících faktorů může nakonec být právě to, zda retailoví investoři dokážou skloubit svou flexibilitu a možná jedinečný pohled na věc a vhled do nových trendů se schopností převádět příběh do pár základních čísel. A rozhodovat se podle plastičtějšího obrázku.

Přece jen může být například něco jiného, hovořit o Tesle jen obecně jako o firmě s obrovským elektro-energetickým potenciálem. Či jako o firmě s tímto potenciálem na takové výši, že bude do deseti let podle tržeb patřit mezi největší společnosti na světě. Mimochodem s tím, že kdyby se jí to podařilo, tak firmy jako , či Sinopec do této skupiny už asi naopak patřit nebudou.