Při všem poukazování na mimořádně vysoké valuace akciového trhu může být povzbuzující zjistit, že to nejrelevantnější valuační měřítko hovoří přece jen trochu jinou řečí, než měřítka nejpoužívanější. Dnes trochu o něm a také o možném prohození znaménka dluhopisově-akciové korelace, které by mohlo být významným tématem letošního investičního roku.

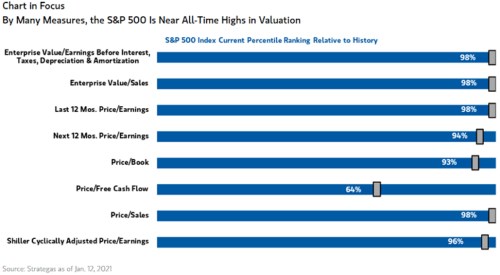

1 . Valuační anomálie: Strategas v následujícím grafu porovnává řadu valuačních měřítek amerického akciového trhu relativně k historii. Potvrzuje se to, co je obecně známo – současné valuace jsou hodně vysoko (minulý týden jsem se tu obsáhle věnoval tomu, proč valuace trendově rostou již celá desetiletí). Ale graf skrývá i jednu anomálii a v ní určitou naději, že to s valuacemi není zase tak extrémní.

Zdroj: Strategas, , Isabelnet

Vezměme to popořádku: Současný poměr hodnoty společností k provozním ziskům předhání 98 % historických hodnot. Poměr hodnoty firem k tržbám je na tom stejně, a to samé platí o poměru cen akcií k ziskům za posledních 12 měsíců. U PE měřeného na ziscích očekávaných v následujícím roce je to trochu lepší, protože se očekává znatelné zvýšení ziskovosti, které toto PE tlačí o něco dolů. U poměru cen akcií k jejich účetním hodnotám jsme „jen“ na 93. percentilu a (nyní přeskakuji) u poměru ceny k tržbám na akcii opět na 98. A u Shillerova PE, které bere do úvahy vyhlazené historické zisky, jsme na 96. percentilu.

Jediný valuační poměr, který je svou pozicí výrazně níže než zbytek, je poměr cen akcií k volnému toku hotovosti. Ten je nyní výše než 65 % historických hodnot. A ona výše zmíněná naděje se pojí právě s ním. Nejde totiž o jeden násobek z mnoha, ale o násobek nejdůležitější (i když ne nejčastěji používaný)*. Proč? Jednoduše proto, že hodnotu akcií určuje spolu s jejich rizikem (a tudíž požadovanou návratností) právě to, co vydělávají svým akcionářům. Tedy ne tržby, či zisky samy o sobě, ale tok hotovosti. A výše uvedené vlastně naznačuje, že nyní jsou firmy schopny z tržeb a zisků vytěžit neobvykle mnoho toku hotovosti. Proto nejsou ceny akcií k tomuto toku tak extrémně vysoko, jako k tržbám, či ziskům.

Pokud bychom se ptali, proč toto měřítko tedy není nejčastěji používané, tak odpověď je podle mne jednoduchá: Zdaleka nejčastěji se používá poměr cen k ziskům (PE), protože zisky lze jednoduše najít a poměr jednoduše spočítat. Občas tu ale poukazuji na to, že PE může být zejména u jednotlivých firem dost zavádějící, a to v případech, že se výrazně liší cash flow a zisky. Tedy třeba když se výrazně odlišují investice od odpisů. Spočítat volný tok hotovosti (to, co firmě skutečně hotovostně zbude po investicích), je pak trochu složitější. Toto číslo nenajdeme přímo ve standardních výkazech firem. A tudíž je podle mne poměr ceny k volnému cash flow někde úplně vzadu zájmu i přesto, že je z valuačních (či přesněji řečeno naceňovacích) násobků nejrelevantnější. Svým způsobem také určitá anomálie.

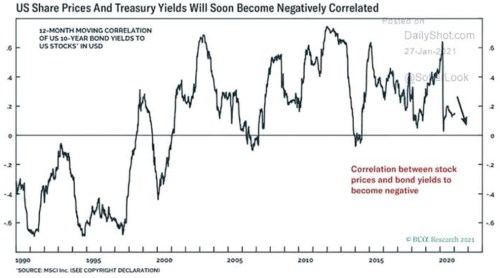

2 . Směrem k prohození dluhopisově–akciových polarit: Podobně jako valuacím se tu často věnuji i vztahu mezi akciemi a výnosy obligací. Klesající výnosy jsou často známkou zhoršení ekonomického výhledu (což akciím neprospívá), ale na druhou stranu snižují požadovanou návratnost u akcií. Takže tu máme proti sobě jdoucí vlivy (stejně jako v případě, kdy výnosy rostou). Jak přitom poslední dobou občas zmiňuji, pokud se letos skutečně dostaví očekávané hospodářské oživení, může akcie brzdit právě možný výraznější růst výnosů. Je to takový scénář, kdy by si ekonomika pro změnu načas vedla lépe, než akciový trh.

V této souvislosti chci dnes ukázat následující graf od BCA Research, který sleduje vývoj korelace mezi cenami akcií a výnosy obligací. Ta se kolem roku 2000 přehoupla do pozitivních čísel – růst výnosů měl tendenci jít ruku v ruce s vyššími cenami akcií a naopak. Což můžeme interpretovat tak, že dominoval onen efekt ekonomického výhledu, a ne efekt požadované návratnosti – viz výše. BCA ale ke konci grafu indikuje, že korelace by se mohla opět přehoupnout do negativních čísel. Tedy v kontextu očekávaného oživení letošního roku by růst výnosů tažený sílící ekonomickou aktivitou a nominálním produktem akciím nesvědčil. Začal by dominovat efekt vyšší požadované návratnosti, určitý návrat do devadesátých let (viz i níže). Výsledek bude podle mne záviset zejména na tom, o jak velký a prudký růst výnosů by šlo, což zase obratem závisí na postoji Fedu a inflačních tlacích.

Zdroj: BCA Research, Isabelnet, Twiter

3 . Korelace výnosů a akcií a technologie: Pokud se na graf díváme z hlediska dlouhodobého, může nás napadnout, jak velký vliv může mít dominance a popularita technologických a růstových akcií na zmíněnou korelaci akcie - výnosy. Obrázek by naznačoval, že čím je popularita vyšší, tím tato korelace slábne. Mohlo by tomu tak být proto, že technologie jsou svojí hodnotou citlivější na sazby (jejich tok hotovosti má delší duraci). A možná méně citlivé na celkový ekonomický výhled. Ale to je jen taková teze na závěr.

*Soupeřit by s ním mohl snad dividendový výnos, protože ten je o toku hotovosti, který se skutečně dostává k akcionářům. Ten má ale také své slabiny třeba proto, že firmy mají velký sklon dividendy vyhlazovat, nesnižovat a podobně. Mým kandidátem na nejrelevantnější naceňovací násobek tak zůstává ten výše uvedený.