Včera jsme trochu fundamentálně rozebírali rotaci mezi takzvanými růstovými a hodnotovými tituly, dnes se podobnou optikou podíváme na další dvě populární skupiny – akcie cyklické a defenzivní.

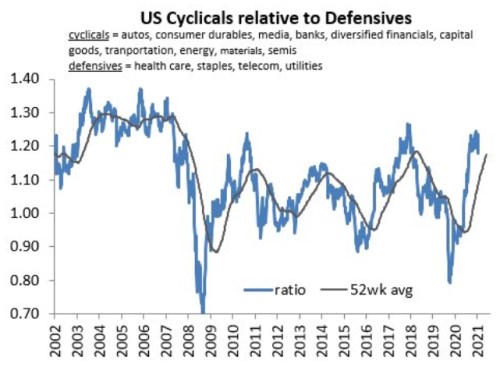

1. Tam a nazpátek: Z následujícího grafu vidíme, že cyklické akcie po roce 2001 postupně získávaly nad defenzivou, ta ale začala kralovat s krizí roku 2008. A pak přišlo období časově hodně podobných tří cyklů, kdy se karty neustále obracely. Posledního dna (pro cyklické akcie) bylo dosaženo na přelomu let 2019/2020, poslední měsíce přinesly další nástup na cyklus, ale poslední týdny naznačují opětovný obrat směrem dolů. Což by bylo v souladu s tím, co tu píšu třeba o vlivu Číny na globální i americkou ekonomiku a podobně. Ne, že by měla přijít recese, ale spíše bychom mohli hovořit o upuštění velmi našponovaných růstových očekávání. Z hlediska dlouhodobého stabilního růstu nabíhajícího do přepalování ekonomické aktivity možná až zdravý jev.

Zdroj: Twitter

2. Hodnota: Včera jsem rotaci mezi růstem a hodnotovými tituly zasazoval do základního fundamentálního rámce, udělejme nyní to samé s dnešními dvěma typy akcií. První firma je vyloženě defenzivní, akcie vyplácí dividendu ve výši 10 dolarů, čeká se její stagnace a požadovaná návratnost tu je 5 %. Hodnota takové akcie je na 200 dolarech (10 děleno 5 %). Mohlo by jít třeba o nějakou utilitu, která nereaguje na cyklus. Druhá firma je opačného rázu, na cyklus reaguje hodně. Její požadovaná návratnost je tak vyšší, dosahuje 15 %. Vyplácí dividendu 30 dolarů a také se u ní čeká dlouhodobá stagnace, ovšem napříč cyklem. Hodnota takové akcie je také 200 dolarů (30 děleno 15 %).

Pokud si takto obě akcie typizujeme, ukazuje se jedna zajímavá věc – druhá akcie musí na dosažení stejné hodnoty vyplácet mnohem vyšší průměrnou dividendu než ta první. A to kvůli vyšší požadované návratnosti, která odráží to, že akcie/její dividenda je volatilnější. Či přesněji řečeno, reaguje na cyklus. Na stranu druhou ale hovoříme o tom, že obě akcie by měly dlouhodobě nabízet dividendu stabilní. Ta první soustavně, ta druhá napříč cyklem – během boomu vyšší, než 30 dolarů, během útlumu nižší, ale v průměru (měl by být vážený časovou hodnotou) právě oněch 30. Takže lze uvažovat o tom, jak se tu vlastně rizikovost liší pro investory, kteří chtějí akcie držet skutečně dlouhodobě.

Pointa mého příkladu je hlavně v tom, že pokud jsou obě akcie na efektivním trhu správně naceněné, opět lze z fundamentálního pohledu těžko hovořit o nějaké smysluplné rotaci tak, jako u růstu a hodnoty. Pokud by zrovna byla recese, první akcie má hodnotu 200 dolarů a kdyby ji investoři chtěli kvůli recesi nakupovat a vyhnali tím její cenu výše, kupují předražené aktivum jen kvůli tomu, že je to typově defenzíva. Zrcadlové prodeje druhé akcie by snížily její cenu pod 200 dolarů a investoři by pak prodávali podhodnocené aktivum jen proto, že je to cyklická akcie. V opačném gardu by to zase fungovalo během boomu. U oné cyklické akcie by takovému chování napomáhalo to, že dividenda je zrovna nad nebo pod oním cyklickým standardem – viz níže.

3. Neustálé přestřelování? Ony fluktuace popsané v grafu po roce 2009 můžeme z tohoto pohledu vnímat jako přestřelování oné fundamentální roviny jedním a pak zase druhým směrem (obrazně řečeno fluktuace kolem oněch 200 dolarů). K mému příkladu samozřejmě můžeme přidat řadu doplnění, které celkový obrázek a výsledné závěry mění. Včetně, či možná hlavně, toho, že recese a boomy mění nejen krátkodobý, ale i dlouhodobý výhled (v onom příkladu tedy onu dividendovou stabilitu).

Stejně jako včera jsem ale dnes chtěl hlavně poukázat na to, že docela dobrým výchozím bodem může být byť jednoduchý odhad hodnoty. Který zejména u cyklické akcie odráží nějaký dlouhodobý trend a chování napříč cyklem. Právě u cyklických titulů to totiž může svádět k tomu, že vezmeme aktuální výsledky a na ně nasadíme nějaký dlouhodobý růst. Pokud se tak učiní během recese, výsledek je úplně jiný, než pokud se tak učiní během boomu.

Je to, jako by v uvedeném příkladu dividenda cyklického titulu fluktuovala mezi 20 a 40 dolary. A během recese bychom předpokládali, že nyní bude dividenda již navždy 20 dolarů a během boomu zase 40 dolarů. Podobné to může být i u firem zaměřených na komodity, které si prochází specifickým investičním cyklem „nízké ceny komodity, nízké investice a následně vysoké ceny a zase vysoké investice a tak dál“.