přišel s novými projekcemi dalšího vývoje na americkém trhu. Prezentuje tři, respektive čtyři hlavní scénáře, včetně jejich hlavních tahounů – vývoje ziskovosti obchodovaných firem a požadované návratnosti (tedy bezrizikových sazeb a rizikových prémií). Podívejme se na příběh, který analytici banky vymysleli.

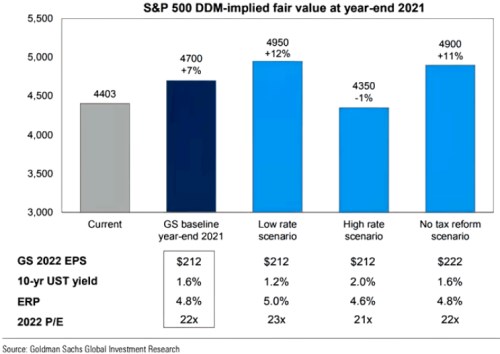

1. Zisky, PE a celý index: Vše shrnuje následující graf, jdoucí od cca aktuální výše indexu SPX přes základní scénář, scénář nízkých a vysokých sazeb až po neprosazenou daňovou reformu:

Zdroj:

V hlavním scénáři by se tedy podle GS měl index SPX na konci letošního roku pohybovat na 4 700 bodech, předchozí úvahy GS hovořily o 4 600 bodech. Oněch 4 700 bodů stojí na očekávaných ziscích na akcii ve výši 212 dolarů a PE ve výši 22 (i když násobek obou dává přesně 4 664 bodů). GS tedy nepočítá s tím, že by současné vysoké valuace klesly, nahoře by je měly držet nízké bezrizikové výnosy (1,6 %) a nijak vysoké rizikové prémie (4,8 %).

GS uvažuje i o tom, že by výnosy vládních obligací zůstaly na současných mimořádně nízkých úrovních, PE by se pak podle ekonomů banky dostalo na hodnotu 23 a index na téměř 5 000 bodů. Pokud by naopak bezrizikové výnosy stouply „až“ na 2 %, PE by kleslo na 21 a index by v podstatě již neměl prostor pro další růst, spíše naopak. K tomu GS hovoří o možnosti neschválení daňové reformy a tudíž vyšších zisků na akcii a hodnotě indexu na 4 900 bodů.

2 . Peněžní fondy, sazby, zaměstnanost: GS tedy, zdá se, neuvažuje o tom, že by třeba současné hodně nízké výnosy obligací byly odrazem zhoršeného růstového vývoje. Který by převážil svým valuačním vlivem a PE naopak táhl dolů. Zrovna tak nemáme u scénáře vyšších sazeb možnou reflexi toho, že jejich růst bude odrazem nečekaně silnější dlouhodobějšího ekonomického boomu a tudíž by PE klesat nemuselo.

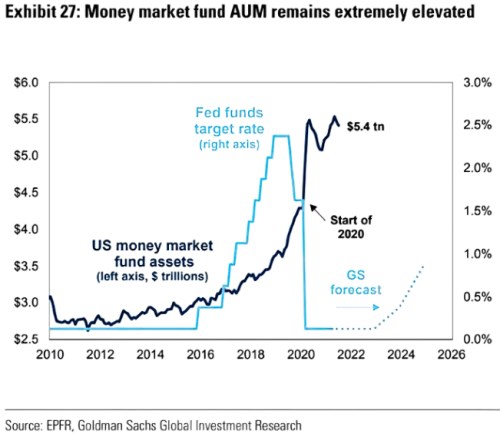

Výše uvedené bychom tak nějak mohli považovat za fundamentální pohled na další možný vývoj. Dnes bych ještě ukázal jeden graf a to také z dílny GS, který se zaobírá spíše technickou stránkou věci. Konkrétně jde o objem kapitálu v peněžních fondech. Tedy kapitál zainvestovaný v krátkodobých likvidních aktivech, a tudíž může být vnímán jako objem kapitálu, u kterého je potenciál pro přeliv na akciové trhy:

Zdroj:

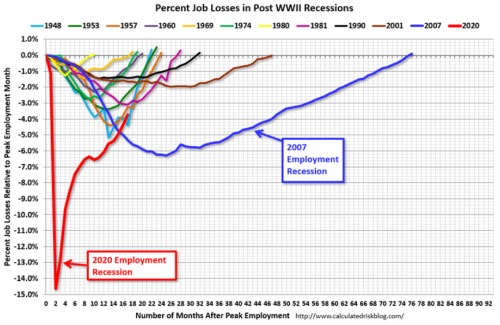

Pointa grafu může být, že do peněžních fondů začaly proudit peníze s tím, jak se zvedaly sazby, jejich propad v roce 2020 ale k odlivu kapitálu nevedl. Možná, že nejzajímavější je tu ale projekce vývoje sazeb, podle které jsme ještě vzdáleni jejich růstu. Nahoru by se totiž měly začít zvedat někdy na konci roku 2022. Fed má za cíl inflaci a zaměstnanost, následující graf se zaměřuje na druhou proměnnou, konkrétně na vývoj zaměstnanosti relativně k předchozímu vrcholu:

Zdroj: