Jeff Currie míní, že nyní pozorujeme důsledky zanedbávání staré ekonomiky, ke které v posledních letech neteklo dost kapitálu a nyní trpí nedostatečnými kapacitami. Kapitálu se také v posledních měsících přestaly líbit malé společnosti, kloní se k těm velkým. Jeremy Grantham zase nedoporučuje americké akcie jako celek, atraktivní jsou podle něj jiné. A ještě více lze nalézt v nových Perlách týdne.

Stará ekonomika potřebuje své: Nejde jen o rostoucí ceny energií, či některých dalších komodit. V minulých letech byla zanedbávaná „stará ekonomika“ a kapitál proudil stále více k ekonomice nové, kde hledal vyšší návratnost. To se ale nyní projevuje jak na nabídkové straně komodit, tak třeba na kamionové dopravě v USA. Pro Bloomberg Markets to uvedl Jeff Currie, který stojí v čele komoditního výzkumu v . Růst poptávky, který přišel v posledních čtvrtletích, tento problém jasně ukázal, včetně toho, že stará ekonomika potřebuje více kapitálu a investic na zvýšení své kapacity.

Nejde tedy o téma, které by bylo omezeno jen na Evropu. Začátek popsaného trendu se dá najít již někdy kolem roku 2009, kdy investice začaly stále více směřovat k aktivům s vyšší krátkodobou návratností a byla stále více opomíjena aktiva staré ekonomiky s dlouhodobější návratností. Jedním ze sektorů, který si užíval příliv kapitálu, byly solární a větrné elektrárny. Ty jsou nyní podle experta už přeinvestovány a obecně to platí pro celou novou ekonomiku, zatímco u staré platí opak. Včetně těžby ropy, zemního plynu a těžby řady komodit. Například zemní plyn je přitom třeba pro to, aby vykrýval hluchá místa ve výrobě elektrické energie z některých obnovitelných zdrojů.

Pokud srovnáme třeba návratnost energetiky na straně jedné a firem jako na straně druhé, není podle experta divu, že kapitál proudil druhým směrem. Na to, aby se to změnilo, se musí zvednout návratnost investičních projektů ve staré ekonomice. Což podle Currieho znamená, že například ceny komodit se musí držet výrazně výše. A pokud bude příklon k ESG investicím znamenat, že u sektorů, jako je tradiční energetika, bude růst požadovaná návratnost, musí ceny energií vzrůst o to více. Currie na závěr zdůraznil, že celkově jde o téma toku kapitálu, a ne dostupnosti komodit ve smyslu obtížnosti jejich těžby a zpracování.

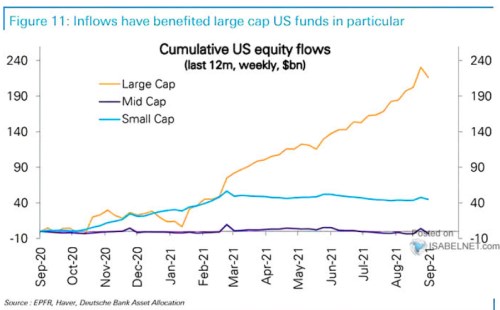

Zájem o velké společnosti: Od října 2020 se zvedá tok kapitálu směrem k akciím velkých i malých společností. Zlom nastává na konci února 2021, kdy zájem o druhou skupinu opadá, zatímco u první přetrvává zhruba na nezměněné úrovni. Ukazuje to následující graf od , podle kterého za posledních 12 měsíců přiteklo do akcií velkých firem více než 210 miliard dolarů, zatímco u akcií firem malých o něco více než 40 miliard dolarů:

Zdroj: Twitter

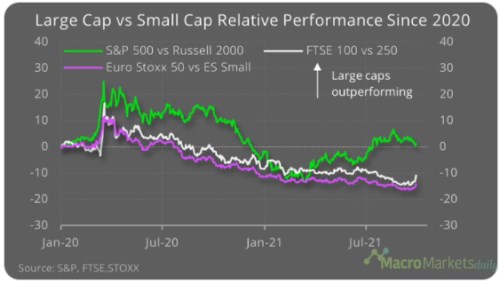

Druhý graf srovnává relativní návratnost akcií velkých a malých firem v USA, Evropě a Velké Británii:

Zdroj: Twitter

Dolar jako pojištění: Russ Koesterich ze společnosti hovořil na CNBC o současné síle dolaru. Podle něj může trvat i dál, protože dolar funguje jako efektivní nástroj zajištění proti riziku. To se ukazuje zejména v době, kdy americké akcie oslabují. tak podle investora s tímto cílem otevírá zejména pozice proti euru, protože ty v uvedeném smyslu fungují nejlépe. Neohrožuje ale silný dolar americké akcie třeba tím, že utahuje finanční podmínky v americké ekonomice?

Koesterich na tuto otázku odpověděl, že rostoucí kurz dolaru finanční podmínky skutečně utahuje. Pohybujeme se ale podle něj stále v prostředí, kdy jsou celkové finanční podmínky velmi uvolněné, což samo o sobě akciím prospívá. A u dolaru je nejdůležitější jeho pohyb relativně k rizikovým aktivům. Posledních zhruba šest měsíců ukazuje, že tu panuje negativní korelace. Ta byla dříve zřejmá u obligací a ty tak fungovaly jako zajištění proti riziku. Nicméně nyní tuto funkci plní lépe dolar. A podle investora lépe, než třeba zlato.

Vyhnout se USA: O zlatu hovořil na CNBC i známý investor Jeremy Grantham. Uvedl, že nějaké zlato ve svém portfoliu drží, ale „moc mu nepomáhá“. Jde také o „zvláštní aktivum, i když ne tak zvláštní jako bitcoin“. Investor pak doporučuje ostatním, aby se vyhnuli americkým akciím, zajímavější jsou podle něj třeba akcie japonské či britské. „Příliš špatné“ nejsou ani hodnotové akcie mimo Spojené státy. Jejich ceny jsou sice vysoko, ale během následujících deseti let by měly generovat pozitivní návratnost. U Spojených států Grantham naopak v následujících sedmi letech předpovídá návratnost negativní.

Akciový trh je podle investora „psychologickým stvořením“, a proto je těžké být si u něj čímkoliv jistý. Z hlediska důvěry se ale nyní zřejmě pohybuje na historických maximech, odhaduje Grantham. Takzvané meme akcie jsou pak podle něj jen „travesty show ve srovnání se skutečným investováním“. Moc pozitivně nevnímá investor podle svých slov ani situaci kolem SPAC a kryptoměn.

Akcie historicky daleko vepředu: v následujícím grafu porovnává návratnost akcií, obligací, zlata a hotovosti (jejích ekvivalentů) od počátku osmdesátých let:

Zdroj: Twitter

Návratnost akcií se návratnosti dluhopisů opětovně přiblížila po prasknutí internetové bubliny a během krize roku 2008, od té doby se ale nůžky prudce rozšiřují.