Trh váhá, ale podle Federated se mu v roce 2022 povede dobře a příležitosti jsou třeba na akciích malých firem. The Economist míní, že i když vodík zatím nenaplnil očekávání, které do něj vkládala řada firem, jeho doba nyní skutečně nastává. A ještě více v nových Perlách týdne.

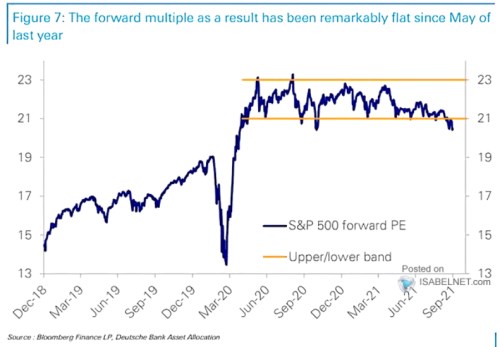

Stabilní, ale stále velmi vysoké valuace: poukazuje na to, že valuace amerických akcií „jsou od května pozoruhodně stabilní“. Graf konkrétně ukazuje, že po propadu z března 2020 se PE prudce zvedá až na nad hodnotu 23, od té doby se drží v relativně stabilním pásmu, které je ale velmi vysoko ve srovnání s hodnotami z období před počátkem roku 2020:

Zdroj: Twitter

Doba vodíková je tu: Již před desetiletími sázela řada firem na vodík. Patřila mezi ně třeba , či Chrysler. K většímu rozšíření této technologie v dopravě ale nedošlo i přesto, že se o vodíku hovořilo jako o energetické budoucnosti. Na CNBC to tvrdil Vijay Vaitheeswaran z časopisu The Economist, podle kterého vodík v určitém smyslu připomíná elektřinu. Není tu totiž zdrojem energie sám o sobě, protože v čisté formě jej na Zemi nenajdeme. Je nutno jej získat z jiných zdrojů, což vyžaduje energii, pak ale slouží jako její nosič podobně, jako elektřina.

S ohledem na historický vývoj je podle ekonoma pochopitelná skepse vůči vodíku, nicméně jeho vyššímu využití nyní nahrává snaha o výraznou dekarbonizaci světové ekonomiky. Podobně jako elektřinu jej lze vyrábět „čistě“ a energii je schopen efektivně uskladnit i na delší dobu, než baterie. Může tak za pár let hrát významnou roli v celém systému výroby, přenosu a uskladnění elektrické energie, protože posun k obnovitelným zdrojům zde vyvolává vyšší potřebu uskladnění energie.

Problémem je u vodíku stále jeho cena a výrobní náklady. Zde ale ekonom poukázal na to, jak během několika let prudce klesly náklady u obnovitelných zdrojů energie a s nimi spojenými technologiemi. tak například očekává, že v USA v oblastech s nejnižšími náklady výroby elektrické energie z obnovitelných zdrojů se během pár let stane konkurenceschopný i vodík.

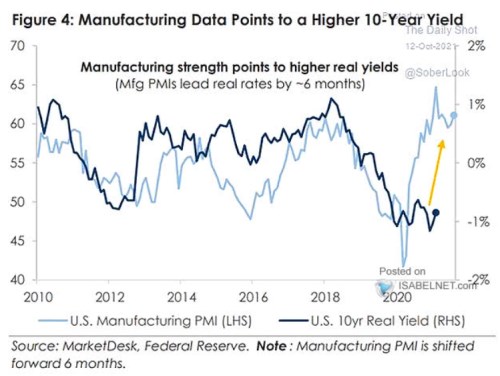

Výnosy nahoru, či dolů? MarketDeskResearch v následujícím grafu srovnává pohyb reálných výnosů desetiletých vládních obligací v USA s vývojem PMI ve výrobním sektoru. Rok 2018 přinesl pokles obou proměnných, obrat u PMI nastal v roce 2020, zatímco reálné výnosy se drží stále u svého dna. MarketDeskReserach ale v komentáři ke grafu tvrdí, že poslední obrat PMI směrem vzhůru věští vyšší reálné výnosy:

Zdroj:

Druhý graf srovnává sklon výnosové křivky a vývojem spotřebitelské důvěry v USA. Vyšší spotřebitelská důvěra se pojí s větším rozdílem mezi dlouhodobými a krátkodobými výnosy, naopak její nižší hodnoty mají tendenci jít ruku v ruce s plošší výnosovou křivkou. Spotřebitelská důvěra přitom v posledních měsících znatelně klesla, což by podle grafu mělo naznačovat i zplošťování výnosové křivky, tedy zmenšování rozdílu v dlouhodobých a krátkodobých výnosech:

Zdroj:

Trh váhá, příležitosti ale jsou: Americký akciový trh dosáhl svého maxima na počátku září, od té doby akcie hledají směr, protože investoři „zápasí“ s řadou témat, včetně monetární politiky a taperingu a problémů ve výrobních vertikálách. Akcie malých firem dokonce dosáhly svého vrcholu již řadu měsíců dříve a to ukazuje, jakou výzvou je nyní pro investice makroekonomické prostředí. Pro CNBC to uvedl Stephen DeNichilo z Federated s tím, že řada firem nyní varuje před horšími výsledky z důvodu výrobních problémů a nedostatku materiálu.

I přes uvedené faktory ale investor čeká, že akciový trh si v roce 2022 povede dobře. Nahoru by jej měla táhnout pokračující vysoká ziskovost firemního sektoru, který je jí schopen dosahovat i přes nákladové tlaky. K tomu se přidávají vysoké úspory amerických domácností a jejich finanční síla. K tomu je „spotřebitel schopen v kratším období ustátá vyšší inflaci“. Jaké akcie DeNichillo považuje za atraktivní?

Investor hovořil o GXO Logistics, která se zaměřuje zejména na logistiku spojenou s internetovými obchody a spolupracuje s firmami jako je , či . Je schopná „dopravovat zboží rychleji a levněji“. Velkou výhodou firmy má být její propracovaná „reverzní logistika“. Jde o proces často používaný ve firmách jako , kdy si zákazník objedná více druhů obuvi a velkou část zboží pak vrátí a nechá si jen tu, která mu vyhovuje. Podle investora jde pro firmy z logistického hlediska o znatelnou zátěž a třeba jí nechce nést a tudíž celý proces převádí na GXO Logistics. Vedle této firmy byl zmíněn Cryoport a společnost Novanta.

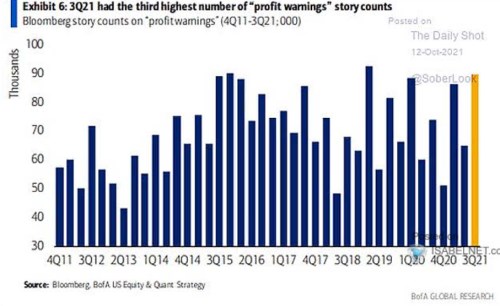

Investor může být optimistou ohledně ziskovosti obchodovaných firem, ale jak ukazuje následující graf od BofA, třetí čtvrtletí tohoto roku přineslo poměrně vysoký počet varování ohledně aktuální ziskovosti:

Zdroj: