Společnosti oznámily v roce 2021 fúze a akvizice za neskutečných více než 5 bilionů dolarů. Padl tak dosavadní rekord z roku 2007. Ten nový ho přitom překonal o skoro bilion dolarů. Transakce se nezastavovaly ani v závěru roku a je tak pochopitelně možné se ptát, co bude dál, napsala agentura Bloomberg.

Vlastní firemní akviziční rekord padl v podstatě každý pracovní den tohoto roku. Byl to třeba Oracle, který si převzetím Cerner Corp. za 28,3 miliardy dolarů zapsal nový rekord ve své akviziční historii. Pozorovali jsme ale také korporátní rozpady, které oznámily legendární společnosti jako a , či nabídkovou válku o železnici Kansas City Southern, která skončila akvizicí společností Canadian Pacific Railway za 13 miliard dolarů.

Podpora růstu, získání nových kapacit nebo zjednodušení firemní struktury. Toto vše mohly hledat firmy v M&A transakcích, ke kterým jim pomáhaly rostoucí akciové trhy i záplava levných peněz. Po skoro dvou letech globální pandemie se očekává, že rychlost fúzí a akvizic bude silná i příští rok.

„Navzdory skutečnosti, že na trhu M&A padl rekord, se domnívám, že jsme schopni dosahovat větších maxim, pokud se udrží vysoká důvěra generálních ředitelů a představenstev,“ uvedl Cary Kochman, jeden z šéfů pro globální M&A v .

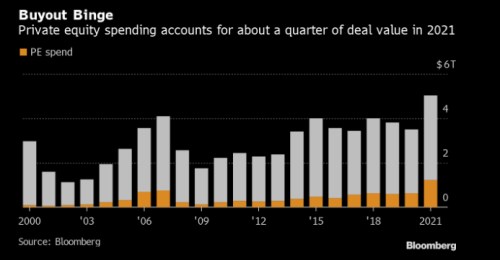

Hlavním hybatelem akvizičních obchodů byly společnosti soukromého kapitálu. Ty se na hodnotě globálních transakcí letos podílely rekordními 24 % (viz graf níže). Největšími transakcemi roku pak byly převzetí Medline Industries za 34 miliard dolarů a převzetí Athenahealth za 17 miliard dolarů. Obě společnosti si pořídily skupiny finančních sponzorů. Mohlo by to předznamenávat návrat ke klubovým dohodám, které po finanční krizi objevovaly řidčeji, podotkl Bloomberg.

Další miliardy dodaly do společné akviziční mlýnice stále oblíbenější společnosti typu SPAC, jejichž jediným účelem je koupit jiný byznys. Podle propočtu expiruje na konci příštího roku zhruba čtvrtina kapitálu SPAC, takže tyto firmy budou pravděpodobně v řadě sektorů dál soutěžit s jinými kupci o získání vlastních převzetí.

Kdy na trhu M&A nyní hledat rizika? Je to šíření nových mutací Covid-19, problémy v dodavatelských řetězcích, vyhlídky na zvedání úrokových sazeb, inflaci a přísnější antimonopolní prostředí. Nadšení ale ani tak nemizí. Někteří poradci se dokonce domnívají, že obrovité dohody za 50 a více miliard dolarů, které byly charakteristické pro minulé veleúspěšná akviziční období, příští rok konečně promluví do hry výrazněji.

Zaznívají ale i názory, které předpokládají opatrnost kvůli nejistotě v regulatorním prostředí. S velkými obchody by tak firmy mohly být opatrné, dokud nebude víc jasno v antimonopolních podmínkách, uvedl Gary Posternack, šéf globálních M&A v .

Populárnější byly letos i přeshraniční transakce. Do září jich firmy oznámily o 30 % víc než za celý loňský rok, tvrdí experti . Prosincová oznámení reprezentuje na příklad dohoda australské biotechnologické společnosti CSL o převzetí švýcarského výrobce léčiv Vifor Pharma za skoro 12 miliard dolarů.

„Nepozorujeme nic, co by nás vedlo k očekávání, že trh M&A v příštím roce zkolabuje nebo se začne hroutit,“ uvedl Marco Caggiano, jeden z šéfů severoamerických M&A v .

Zdroje: Bloomberg