Hned o 33 podhodnocených akciích hovoří Morningstar v jedné ze svých posledních analýz a my jsme se minulý týden podívali na Beyond Meat. Tedy na společnost, o které se na trhu jednu dobu hodně hovořilo a která má podle Morningstar cenu akcií cca na polovině odhadované hodnoty. S podobným poměrem najdeme na seznamu pár dalších titulů a jedním z nich je prodejce oblečení , kterému bych se chtěl věnovat dnes.

Morningstar řadí firmu do sektoru cyklického spotřebního zboží. Zastavme se u toho: Oblečení na jednu stranu sice určitě nejsou housky, abychom tu hovořili o málo cyklickém, či dokonce defenzivním zboží běžné spotřeby. Ale na druhou stranu také nejde třeba o automobil. Takové úvahy mohou být relevantní minimálně ze dvou důvodů:

Pokud z nějakého důvodu chceme odhadnout, jak se akcie bude chovat s ohledem na aktuální fázi cyklu. A z hlediska rizika. U „oblečení“ bychom mohli čekat cykličnost cca někde mezi oněmi houskami a auty. Ale pohled na betu (ukazatel systematického rizika) Nordstromu ukazuje, že dosahuje hodnoty 2,41 (hodnota jedna odpovídá rizikovosti celého trhu). Jde tedy o na cyklus/pohyb celého trhu mimořádně citlivou akcii, která za sebou nechává automobilky a měla by být reflektována v odpovídající požadované návratnosti (viz níže).

Co výsledky firmy? V roce 2019 generoval tržby ve výši 15,8 miliardy dolarů, v roce 2021 jen 10,72 miliardy dolarů. Povozní tok hotovosti se dostal do záporu, po investicích firma prodělávala 0,73 miliardy dolarů, v roce 2019 byla přitom více než 0,6 miliardy dolarů v plusu. Za poslední tři roky také akcie ztrácí asi 50 %, a to na slušné horské dráze (odpovídající oné vysoké betě). Jak bylo uvedeno, Morningstar se přitom domnívá, že akcie je asi 50 % pod férovou hodnotou, takže to lze brát tak, že ona tříletá ztráta byla „neférová“.

S onou mega betou by se požadovaná návratnost měla pohybovat kolem 15 %. Kapitalizace dosahuje 3,64 miliardy dolarů. Jaký tok hotovosti by ji ospravedlňoval? Dejme tomu, že již letos se firma vrátí do kladných čísel a po deseti letech její volný tok hotovosti poroste již jen o inflaci. Tak do té doby by na ospravedlnění své kapitalizace musela svým akcionářům podle mých výpočtů generovat následující hokejku:

Vychází mi tedy, že by musel do deseti let najet svým volným tokem hotovosti nad 0,8 miliardy dolarů. Tomu se přibližoval v letech 2017, 2018, ale jak jsem uvedl, poslední roky je tomu na hony vzdálen. Ovšem je tu ještě jedna věc a tou je ona beta, respektive riziko a požadovaná návratnost:

Pokud by měl vysokou betu po celé dlouhé roky a na obzoru by nebyl nějaký velký obrat v jeho podnikatelském modelu či něco podobného, nemělo by moc smysl uvažovat o tom, že beta v budoucnu klesne. Jenže na ony vysoké hodnoty se dostala až v roce 2020, předtím se pohybovala pod jednou, v roce 2019 dokonce na čas u hodnoty 0,6. Povaha podnikání firmy (prodej oblečení) a i historická beta tak mohou vést k relevantním úvahám, že pro budoucnost není směrodatná vysoká beta posledních dvou let, ale beta znatelně nižší.

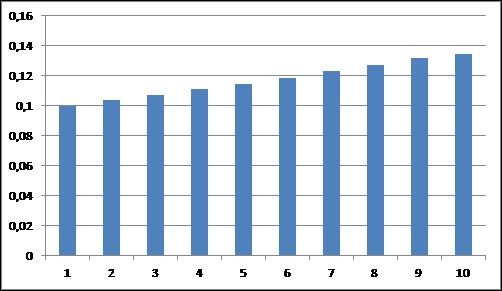

Vezměme pro demonstraci tohoto efektu druhý extrém – onu hodnotu 0,6. Požadovaná návratnost se s ní nebude pohybovat u 15 %, ale kolem 5 %. A na ospravedlnění současné kapitalizace by pak stačilo následující:

V tomto scénáři s třikrát nižší požadovanou návratností jsme na úplně jiných číslech, protože kapitalizaci by ospravedlnilo volné cash flow ne moc výrazně převyšující 0,1 miliardy dolarů. A mnohem jednodušeji se zde také uvažuje o tom, že cash flow bude znatelně vyšší a skutečná hodnota akcií je tudíž také znatelně vyšší, než jaká je nyní cena na trhu.

Každopádně když nic jiného, je připomínkou toho, že pokud odhadujeme hodnotu akcie na základě fundamentu - (diskontovaného) toku hotovosti, je tato hodnota dána nejen tokem hotovosti, ale i rizikem (a jeho standardně používanou kvantifikací za pomocí bety).

Foto: .com