Potřetí se dnes vrátím k seznamu 33 podhodnocených akcií, který Morningstar zveřejnila na počátku roku. Dívali jsme se na dvě společnosti, které se podle Morningstar obchodují s cenou na téměř polovině fundamentální hodnoty, a nejinak je tomu i u Pinterestu. Kromě něj se budu ještě věnovat citlivosti sektorů na pohyb sazeb. Tedy tématu s ohledem na současné monetární dění v USA aktuálnímu.

1. Pinterest: U Pinterestu Morningstar vypichuje pokles uživatelů v USA s tím, že měl ještě nějakou dobu pokračovat a snižovat tak tempo růstu uživatelů celkových. Na druhou stranu by se ale měla zlepšovat monetizace i díky tomu, že někteří zadavatelé reklamy se budou k firmě vracet s tím, jak se bude zlepšovat makroekonomické prostředí, respektive jeho nabídková strana.

Morningstar odhaduje hodnotu akcií Pinterestu na 67 dolarů, v tuhle chvíli se obchoduje asi za 32 dolarů. Podívejme se na riziko (z hlediska valuace): Když jsem tu minulý týden psal o (údajně) podhodnoceném Nordstromu, poukazoval jsem na výrazný růst jeho bety. Tedy ukazatele citlivosti akcie na pohyby celého trhu používaného pro kalkulaci požadované návratnosti. U Nordstromu jsem následně zmínil i to, že jeho historická beta sice výrazně vzrostla, ale může jít o jev přechodný, a pro budoucnost by mohla být relevantní beta znatelně nižší. Což by se promítlo do nižší požadované návratnosti a následně vyšší hodnoty akcií (ceteris paribus).

Pinterest si také prošel výraznou změnou bety a je tudíž namístě uvažovat o tom, která její historie může být relevantní jako vodítko pro budoucnost. Zde byl přitom vývoj opačný – z velmi vysokých hodnot roku 2020 klesla beta na 1,1. Pokud by šlo o onu relevantní hodnotu, požadovaná návratnost by se pohybovala na necelých 8 %. Jak je to s tvorbou hotovosti?

Posledních 12 měsíců pohnulo tokem hotovosti výrazně nahoru, na provozu firma vydělala 0,64 miliardy dolarů, po investicích marginálně méně, 0,63 miliardy dolarů. V roce 2020 byla firma na této úrovni cca na nule, v roce 2019 ještě v záporu. Kapitalizace dosahuje 21,4 miliardy dolarů a podle mých kalkulací by jí ospravedlnilo neustálé zvyšování volného toku hotovosti (patřícího akcionářům) o cca 5 % ročně. Do deseti let by se tak začal tento tok hotovosti blížit 1 miliardě dolarů. Jak přitom bylo uvedeno, Morningstar odhaduje hodnotu akcí mnohem výše. Pokud nepracuje s výrazně jinou požadovanou návratností, implikovalo by to, že čeká znatelně vyšší tok hotovosti – vyšší tempa růstu.

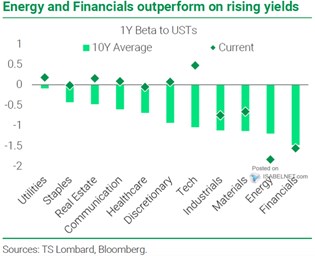

2. Odvětví a sazby: Valuační růstovou laťku jsme tedy zhruba odhadli. Nechám na čtenářovi, aby případně sám posoudil její relevanci a následně, zde je nyní podle něj u Pinterestu nastavena příliš nízko, či ne. Na závěr ještě ukážu následující graf, který se zabývá citlivostí jednotlivých sektorů na sazby. Podle analýzy TS Lombard se potvrzuje, že rostoucí výnosy desetiletých vládních obligací výrazně prospívají finančním titulům. Pro to existuje fundamentální důvod: Takové prostředí by v principu mělo zvyšovat úrokovou marži v tomto sektoru.

Zdroj: Twitter

Na základě desetiletých průměrů pak TS Lombard tvrdí, že v podstatě necitlivé jsou naopak na pohyb sazeb utility. Což je může být trochu překvapivé kvůli tomu, jak moc se o nich hovořilo jako o substitutech dluhopisů v prostředí nízkých sazeb. Určité překvapení může graf přinést i u technologií, obecně zhusta zmiňovaných pro svou negativní citlivost na růst sazeb – viz „Na čem stojí horská dráha nejdražších akcií na trhu? A co je vlastně drahá a levná akcie?“. A celkově vlastně graf implikuje, že celý trh by měl na růst sazeb reagovat pozitivně. Fundamentálně by to tak fungovalo v prostředí, kdy jde akciím/investorům zejména o vývoj v ekonomice a rostoucí sazby by byly známkou její síly.