Jak si po intenzivních výprodejích z minulého týdne stojí americké akciové trhy? Podle analytiků bank a musejí akcie ještě do cen plně propsat nebezpečí hospodářské recese, a mohly by tak dál klesat. Naopak podle Chase výprodej v druhé polovině roku pravděpodobně zmírní.

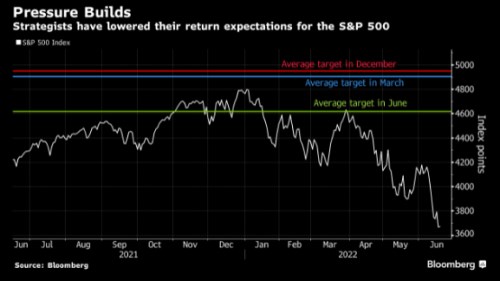

Neutuchající inflace a jestřábí centrální banky zvedají pravděpodobnost hospodářské recese. Americké a evropské akciové trhy jsou rozvířené od dubna, teprve minulý týden v pondělí ale široký americký index S&P 500 zakončil den s více než 20% ztrátou na svoje lednové rekordy a dostal se tak do medvědího trhu. Další tlak pak přineslo největší zvýšení amerických úrokových sazeb od roku 1994. Výprodej přiměl analytiky na Wall Street podle průzkumu Bloombergu snížit svoje cíle u indexu S&P 500 pro závěr letošního roku - nyní u něj za celý rok čekají pokles o 3 procenta, viz graf níže:

„Tvrzení o vrcholu jestřábího postoje Fedu má zpoždění, pro druhou polovinu roku ale ještě odepsáno není,“ napsali podle Bloombergu v komentáři analytici v čele s Mislavem Matejkou. „Pokračující negativní přeceňování Fedu trhy pochopitelně poškodilo“, předem daný vzor to však prý být nemusí, domnívají se analytici, kteří pro druhou polovinu roku očekávají také zmírnění inflačních tlaků. Dno by mohlo být blízko i podle Mikea Bella z Asset Management.

Jiného názoru jsou experti . Podle nich jsou po předešlých propadech americké akcie už teď férověji naceněné, S&P 500 ale musí spadnout o dalších 15 až 20 procent na zhruba 3000 bodů, aby se do trhu plně promítl rozsah hospodářské recese, uvedli analytici této banky v čele s Michaelem Wilsonem. Ten je jedním z nejprominentnějších medvědů na Wall Street, který správně předpověděl nejnovější výprodej. „Medvědí trh neskončí, dokud nepřijde recese nebo dokud nebezpečí recese nebude odstraněno,“ domnívají se také. Podle Wilsona by si S&P 500 mohl najít dno až v blízkosti 2900 bodů, kdyby si trh postavil jako svůj základní scénář plnohodnotnou hospodářskou recesi.

Obdobně podle akcie promítají do cen nyní jenom mírnou recesi, a „jsou tak vystaveny dalšímu zhoršení očekávání“. Stratégové této banky v čele s Peterem Oppenheimerem vnímají medvědí trh jako cyklický, který se vyznačuje silnějšími rozvahami v soukromém sektoru a zápornými reálnými úrokovými sazbami. To prý může tlumit systémová rizika spojená se strukturálními medvědími trhy.

Morgan Stanley a Goldman Sachs předpokládají další pokles amerických akcií:

Podle investiční ředitelky bankovního domu Group AG pro Evropu, Blízký východ a Afriku je pravděpodobnost recese menší než 20 procent a americké akcie jsou i po vstupu do medvědího trhu pořád atraktivní. Jedním z důvodů je zdravá finanční pozice amerických spotřebitelů vzhledem k silnému pracovnímu trhu a nahromaděné úspory z doby pandemie, které podporují jejich kupní sílu, domnívá se Nannette Hechler-Fayd’herbe. Ta také nadále dává přednost americkým akciím před evropskými. A to i přesto, že index Stoxx 600 letos svého amerického protějška S&P 500 předstihl.

Goldmani vidí americkou recesi pravděpodobněji než švýcarská manažerka: na 30 procent v příštím roce, zatímco dosud počítali s 15 procenty. Podmíněnou pravděpodobnost, že recese nenastane v prvním, ale až v druhém roce, vidí na 25 procent. To pak implikuje kumulativní pravděpodobnost 48 procent hospodářské recese v příštích dvou letech.

A jak by podle „goldmanů“ mohl útlum ekonomiky Spojených států vypadat? Kdyby ji způsobilo mírné přehřívání, byla by to recese pravděpodobně mělká, “ačkoli i mělčí recese doprovodil nárůst nezaměstnanosti v průměru o zhruba dva a půl procentního bodu,” napsali ekonomové této americké investiční banky. “Dodatečnou obavou tentokrát je, že reakce fiskální a monetární politiky by mohla být omezenější než obvykle.“

A nějaké doporučení?

Pokud jde o obecnější doporučení investorům, Chase potvrdila svoji radu přidat přímou expozici na Čínu. Pořád také nadvažuje rozvíjející se trhy vůči vyspělým. Na vyspělých trzích jsou analytici neutrální na amerických titulech a nadvažují britské akcie a akcie eurozóny. Ze sektorů nadvažují těžaře, kteří podle nich nabízejí i mimořádný dividendový výnos.

Hechler-Fayd’herbe má ve svém seznamu nahoře sektory jako energetika se silnou kapacitou v cenotvorbě. Atraktivně začínají vypadat také americké technologické tituly, protože „technologie jsou součástí naší budoucnosti a inovace v technologiích stačí na to, aby poháněly pokračující investice,“ míní manažerka. Aby vyloučila krátkodobou volatilitu, dívá se pozitivně na dividendové akcie a příležitosti vidí v infrastruktuře, obnovitelných sektorech a “nemilovaných” čínských akciích.

Zdroj: Bloomberg