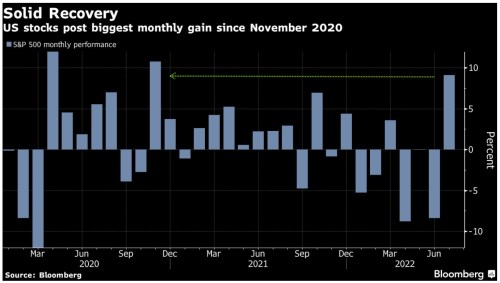

Červenec přinesl zisky akcií nevídané na to, co se děje v ekonomice a geopolitice. Tato rally se přenáší do srpna. Americké akcie v červenci předvedly nejlepší měsíční výsledek za dva roky, zatímco do ekonomiky se vkrádají stále silněji nedobré zprávy o růstu i inflaci. Vývoj je připomínkou, že fundamenty ekonomiky jsou pouze jedním z klíčových faktorů, které rozhodují o vývoji cen aktiv. Přesto významným. Za pokračující rally stojí významně také až přílišné sázky na to, že Fed lidově řečeno vyměkne, že špatná data z ekonomiky jej donutí rozmělnit utahování měnové politiky a od pevně úročených aktiv půjde hledání výnosu zpět směrem těch rizikovějších.

: Do druhé půlky roku kráčíme za lepším

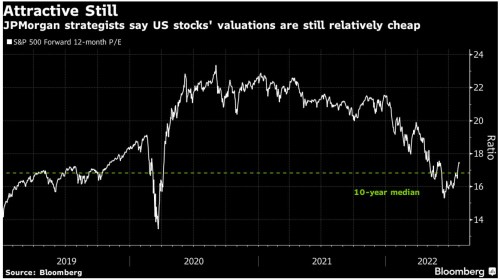

„Výhled pro akcie pro druhou polovinu letošního roku se zlepšuje díky atraktivním valuacím. Mira, o kterou se propadly násobky z pohledu tržního ocenění, už přesáhla pokles, který je typický pro průměrnou recesi,“ poznamenali v dnešní zprávě stratégové banky . Ocenění akcií v klíčovém americkém indexu S&P 500 podle nich již v tuto chvíli vypadá zajímavěji, než odpovídá férovému ocenění díky přítomnosti kvalitních společností v indexu.

„Přestože výhled (ekonomické aktivity) zůstává výzvou, s posunem do druhé poloviny roku jsme přesvědčeni o lepší pozici akcií vůči riziku,“ soudí Marko Kolanovic, který byl oceněn nejlepším akciovým analytikem v loňském průzkumu mezi institucionálními investory na Wall Street. Sada špatných dat z ekonomiky je podle stratéga interpretována jako podpora pro akcie při vrcholení inflace i jestřábího naladění Fedu.

Kolanovic je jedním z těch na Wall Street, kteří průběžně sázejí na rizikovější aktiva přes výprodej, který na akciích proběhl. Do konce letošního roku budou akcie podle Kolanovice „významně výše“ proti stávajícím úrovním a to přes slabší výhledy růstu a zisků.

či jsou opatrnější, akcentují horší výhled zisků firem

Kolanovicům pohled kontrastuje s postojem stratégů či , kteří akcentují právě prudký pokles výhledů pro zisky firem a odtud očekávají fundamentální tlak na ceny akcií v několika nejbližších měsících. Například stratég Wilson z , který ovšem platí za výrazného medvěda na Wall Street a stojícího vždy na té opatrnější straně, se v úvodu tohoto týdne nechal slyšet, že pokles firemní ziskovosti nastupuje a do čtvrtého letošního kvartálu se projeví ve vlně zhoršených doporučení, případně i ratingů.

„Trhy s rizikovějšími aktivy (tedy včetně akcií) pokračují v rally navzdory datům z ekonomiky, která jsou zklamáním. To znamená, že špatné zprávy jsou již v trhu započteny,“ odpovídá ale Kolanovic. Ačkoli americký HDP klesl ve druhém čtvrtletí podruhé řadě a neočekávaně tak naplnil technickou definici recese, stratégové tento scénář v americké ekonomice přesto neočekávají.

Příliš sebejisté sázky na vyměklý Fed? Podle ano

Právě sázky na riziko recese americké ekonomiky a očekávání změkčení měnové politiky Fedu včetně potenciálního opětovného snížení sazeb jsou motorem pokračující rally, podle stratégů ovšem očekáváním falešným. „Díváme-li se na přecenění aktiv ve Spojených státech i Evropě, vidím je jako příliš vzývající recesi a uvolněný přístup Fedu,“ stojí v dnešní analytické zprávě banky.

Pravdou je, že akcie vystřelily vzhůru v dosud poslední vlně od dynamických amerických technologií až po akcie i měny emerging markets právě v reakci na náznaky z Fedu v minulém týdnu, že zpřísňování sazeb bude mírnější. Důvod k tomu má zavdat právě technická recese ekonomiky či pokles spotřebitelské důvěry. Poklesem prošly výnosy amerických dluhopisů, na měsíčním dně je dolarový index, kalkulovaný agenturou Bloomberg.

Odhady, kompilované agenturou Bloomberg, sázejí nyní na opětovné uvolnění úrokových sazeb Fedu s rokem 2023. Data, na kterých tyto odhady stojí, zahrnují i červencovou rekordní inflaci v eurozóně i jádrové ukazatele cen v USA, které aktuálně také rostou nad odhady.

„Jsme přesvědčeni, že trhy budou mimořádně citlivé na jakékoli výkyvy inflace, podporující jestřábí naladění měnové politiky (tedy další vzestup inflace),“ soudí stratégové .

Hlavní analytik Patrie: Očekávání snadného řešení zašla příliš daleko

„Investoři stále více spoléhají na mírnější zvedání sazeb Fedem a brzký obrat v jeho politice, což se stalo základem posledního silného nárůstu akcií i dluhopisů. A tím více samozřejmě záleží, jestli předpoklad mírné centrální banky opravdu platí. Domníváme se, že očekávání "snadného řešení" zašla až příliš daleko, takže nadcházející komentáře bankéřů či data představují pro vysoké ceny aktiv riziko,“ soudí hlavní analytik Patria Finance Tomáš Vlk. Finanční podmínky se podle něj vlivem tržních pohybů uvolnily, což se Fedu nebude hodit. „Jejich úroveň nyní zhruba odpovídá průměru po finanční krizi, jenže tehdy se na rozdíl od dneška řešila spíše příliš nízká než příliš vysoká inflace,“ dodává Vlk.