Na akciovém trhu můžeme poměrně často narazit na dilema, které zprávy jsou tu vlastně špatné a které dobré. Jde z velké části o důsledek provázanosti ekonomického vývoje a monetární politiky. Dá se téma nějak fundamentálně uchopit? A jak je to vlastně nyní?

1. Jednou tak, podruhé onak: Akademicky zdokumentovaný je například měnící se reakce trhu na čísla týkající se nezaměstnanosti. Například John Boyd v roce 2001 poukazoval na to, že rostoucí nezaměstnanost je pro akcie dobrou zprávou během expanze a špatnou během ekonomické kontrakce. Interpretovat to lze tak, že:

-- během expanze je pro akcie ekonomického růstu dost, starají se zejména o to, aby moc nevzrostly sazby. Vyšší nezaměstnanost je pak indikátorem, že sazby tolik neporostou (ekonomika má volné kapacity). Během kontrakce se zase trhy starají hlavně o zisky obchodovaných firem, sazby jsou druhořadé (klesají a/nebo už jsou nízko). Růst nezaměstnanosti pak ukazuje hlavně na problém se ziskovostí (nižší poptávky a tržby).

--je tu také přímý vztah mezi nezaměstnaností a zisky. Během expanze by se pak trhy v případě růstu nezaměstnanosti radovaly z toho, že je menší pravděpodobnost přehřívání a vysokých mzdových tlaků. Během kontrakce toto téma frmy neřeší.

Tedy vyšší nezaměstnanost během expanze je vzorec „hurá – je tu růst, ale neporostou (tolik) sazby a nebudou takové mzdové tlaky“. Vyšší nezaměstnanost během kontrakce je „nehurá – s ekonomikou je to horší, sazby a mzdové tlaky irelevantní, obojí stejně dostatečně nízko“.

2. Důležitý je poměr růstu a sazeb – praktický příklad: Pokud bychom chtěli tento rámec zpřesnit, lze tak učinit následovně: Hodnota akcií je dána hotovostí, kterou nesou akcionářům, dělenou rozdílem mezi požadovanou návratností a očekávaným růstem zisků. Pokud by cash flow pro akcionáře bylo třeba 100 dolarů, požadovaná návratnost 8 % (3 % bezrizikových sazeb a 5 % riziková prémie akcií) a očekávaný růst zisků by dosahoval 3 %, férová hodnota této akcie, či trhu je 100/(8 % - 3 %). Tedy 2000 dolarů.

Pokud by se nyní třeba zhoršil růstový výhled o 0,5 procentního bodu, ale zároveň klesly bezrizikové sazby o 0,75 procentního bodu, fundamentální hodnota trhu neklesne, ale vzroste - na 2105 dolarů. Pokud by se zase zlepšila růstová očekávání, ale sazby vzrostly více, hodnota akcií klesne.

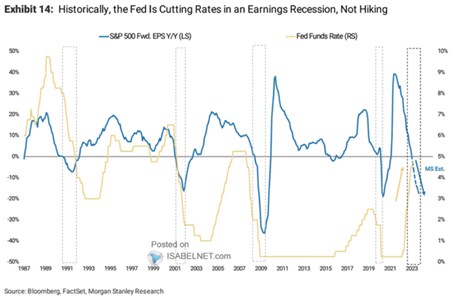

3. Rok 2023: V dnešním grafu ukazuje vývoj zisků obchodovaných firem a klíčových sazeb Fedu. U akcií sice rozhodují sazby dlouhodobé, jejichž vývoj se nemusí krýt s těmi od centrální banky. Ale něco graf snad říká:

Zdroj: Twitter

MS ukazuje, že když v minulosti nastal zisková recese, Fed sazby snižoval. MS zároveň predikuje pokles zisků v letošním roce a ne malý. Kombinace obojího by tedy naznačovala, že sazby půjdou už letos dolů. S čímž (zdá se) navzdory opačnému názoru nejednoho ekonoma, počítá celý akciový trh. I kdyby k tomu došlo, tak z fundamentálního pohledu by záviselo přesně na tom, jak moc klesnou zisky a jak moc sazby (viz výše uvedený příklad). Pokud by pak sazby kvůli pokračujícím inflačním tlakům navzdory historickým rýmům neklesaly, ale rostly, či se držely na relativně vysokých úrovních, není třeba toto dilema řešit.