Australia Institute přišel s analýzou, která tvrdí, že v této zemi k vysoké inflaci přispívají korporátní zisky. To nemusí být žádná výjimka. Ale neznamená to, že o inflaci rozhoduje firemní sektor.

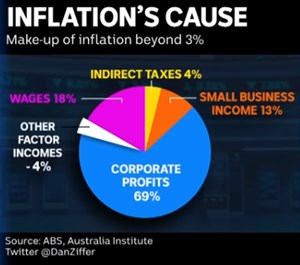

1. V Austrálii firmy jako celek inflaci netlumí, naopak: Oné studie z AI si všímá australská ABS, která svým divákům vše shrnula do následujícího grafu. Ten by měl ukazovat, jaké faktory táhly inflaci nad 3 %. A dominantní roli hraje ziskovost firemního sektoru, na druhém místě jsou mzdy:

Zdroj: Twitter

2. V USA také ne: Výsledky oné studie mě nepřekvapují. Pokud sledujeme vývoj na americkém akciovém trhu, víme, že poslední roky s vysokými nákladovými tlaky nepřinesly obchodovaným firmám snížení marží, ale naopak jejich růst. Korporátní sektor jako celek tedy tady vstupy více než promítl do prodejních cen (svou roli ale hraje i vývoj v energetice). Jinak řečeno, marže nefungovaly jako polštář inflačních tlaků, ale jako jejich trampolína.

O rostoucím podílu zisků na celkových příjmech v některých vyspělých zemích se hovoří již dlouho. Příčin bývá udávána řada - od globalizace, přes klesající vyjednávací sílu zaměstnanců, automatizaci, až třeba po rostoucí tržní/monopolní sílu některých velkých firem. Vývoj popsaný výše je podle mne odrazem stejných faktorů, někdy a někde nakopnutých děním kolem roku 2020. Přijde obrat a návrat k průměru? Něco to naznačuje, něco ne. Uvidíme, zda například nepřijdou hluboké strukturální změny na trhu práce. Možná bude klesat i tržní síla (viz můj nedávný článek o vývoji marží v FAAMG).

3. A co u nás? Diskusi o tom, jak moc přispívají svými zisky k inflaci některé firmy, či odvětví, můžeme zaznamenat i u nás. Minulý týden v pátek jsem zde v souvislosti s děním v naší ekonomice psal o indexu finančních podmínek. Pokud bychom jej měli v nějaké rozumné formě k dispozici, mohla by odpadnout velká část monetárních a inflačních dojmů. Podobně by řadu dojmů souvisejících s dnešním tématem mohla eliminovat studie zaměřená na vývoj ziskovosti různých firem a odvětví a vztahu k inflaci*. Když to jde v Austrálii, určitě by to šlo i u nás.

4. Inflace, zisky a centrální banky. Malá „technická“ na závěr – o inflaci v konečném důsledku (!) nerozhodují ceny energií, zisky firem, mzdy a podobně. Rozhoduje o ní centrální banka. Podobně jako má na dojezd auta vliv řada faktorů, včetně jeho naložení, typ trénu, stylu jízdy a podobně. Ale v konečném důsledku rozhoduje množství paliva v nádrži.

I nyní by centrální banky mohly teoreticky velmi prudce srazit poptávku a dostat inflaci mnohem blíže k cíli. Čím více nabídkových faktorů ale tlačí inflaci nahoru, o to větší náklady sebou poptávkové ochlazování inflace nese. A i když má nějaká centrální banka v mandátu jen inflaci, bere do úvahy právě celkové náklady své politiky. To, co vidíme v praxi, jsou tak obvykle pokusy o nějakou střední cestu bez extrémů.

*Rostoucí marže ještě neznamenají nadměrné zisky. Marže spolu s tržbami určují velikost zisků. Jejich výše je pak obvykle posuzována ve vztahu k objemu kapitálu, jaký firma pro své aktivity používá. S maržemi 10 % a tržbami 100 USD tak má firma zisk 10 USD. S kapitálem ve výši 200 USD má návratnost kapitálu 5 %. Pokud je ale jeho náklad kapitálu 10 % o nadměrné ziskovosti se nedá hovořit. Firma pak náklad kapitálu nepokrývá, i když třeba prudce zvedá marže. U velkých technologických firem v USA je ale návratnost kapitálu vysoko nad požadovanou mírou návratnosti – opět souvisí s diskusí o jejich tržní síle.