Některé velké technologické firmy už nejsou typickými růstovými společnostmi. Jak jsem například ukazoval minulý týden, s určitými předpoklady se dá odvodit, že trhy u Googlu čekají asi 5,4% dlouhodobý růst volného toku hotovosti, u o něco méně. To jsou čísla, která nejsou zase tak vzdálena od odhadů dlouhodobého potenciálního růstu celé ekonomiky (nominálního). Co vychází u Tesly?

Když byl pan Martin Vaculík tázán, jaký elektromobil by si koupil, odpověděl v tom smyslu, že skoro všechny mají problémy s dojezdem v zimě a výjimkou může být pouze Model 3. „Zbytek toho auta je naprostá příšernost“, ale jeho dojezd je někde jinde. Tradiční automobilky mohou mít u svých vozů profil opačný – mnohem lepší kvalita, ale baterky, popř. software, naopak. Komu se dříve podaří doladit své slabé stránky ještě není tak úplně jasné. U Tesly se každopádně růstové příběhy pojí jak se samotnými elektromobily, tak s různými „nadstavbami“.

Elon Musk například před několika dny v rozhovoru na CNBC hovořil i o tom, že by mohla mít svůj „ChatGPT“ moment. Referoval tím na určitý zlom, který přineslo veřejné představení této technologie. Přesněji řečeno porovnání toho, co nyní dovede umělá inteligence z dílen na straně jedné a ta od Alphabetu na straně druhé. Podle pana Muska by takový zlom mohlo u Tesly přinést prozření u toho, jaký potenciál mají autonomní vozy jeho firmy. Tezí poukazujících na hodnotu řady možností a projektů, které má, je delší řada. Co si tedy myslí trhy?

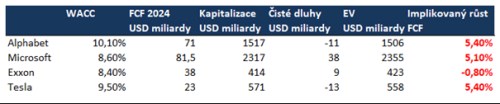

Data z Valueinvesting ukazují, že průměrný náklad kapitálu WACC Tesly by se nyní mohl pohybovat kolem 9,5 %. Podle predikcí VI by firma ve fiskálním roce 24 na volném toku hotovosti FCF* měla vydělat asi 23 miliard dolarů. Její celková hodnota je přitom něco nad 551 miliard dolarů. Mě pak s těmito předpoklady vychází, že v současné kapitalizaci, respektive hodnotě celé firmy, je zabudován asi 5,4% dlouhodobý růst FCF:

Zdroj: JS, predikce a data valueinvesting

U Tesly je ale docela velké rozpětí i v krátkodobých odhadech její ziskovosti a FCF. Pokud by se například její FCF zvedlo příští rok na 20 miliard, vyžadovalo by ospravedlnění současné tržní hodnoty firmy už 6% dlouhodobý růst FCF. FCF 2024 na 17 miliardách pak asi 6,5%. U předpokladu 23 miliard by pak trhy čekaly od této firmy na straně růstu v podstatě to samé, co u Alphabetu**.

Čekal jsem, že to bude o něco více (že v kapitalizaci Tesly je zabudován o něco vyšší růst, ale i zde platí to, co píšu v druhé poznámce pod čarou). Docela zajímavé by pak mohlo být srovnání s některými tradičními automobilkami. Ono výsledné číslo by také samozřejmě šlo rozebrat na více scénářů na straně samotných elektromobilů (větší/menší konkurence a tlak na marže) a na straně projektů typu autonomie a AI.

* Jde zjednodušeně řečeno o tok hotovosti, který firma generuje těm, kteří jí poskytují kapitál. Pro účely valuací (kompatibility s WACC) se počítá jako zdaněné zisky na úrovni EBITDA mínus investice do dlouhodobých aktiv a pracovního kapitálu.

** S tím, že ale růst 2023/2024 by u Tesly byl znatelně vyšší.