O akciích malých firem obchodovaných na americkém trhu se po řadu měsíců hovořilo jako o jednom z mála aktiv, jehož valuace nejsou výrazně našponovány. Již nějakou dobu jsou ale „levné – nelevné“. K tomu se otevřela mezera mezi mírou optimismu v těchto firmách a jejich valuacemi.

Následující graf porovnává míru optimismu na straně menších firem a valuace indexu Russell 2000. Jde konkrétně o poměr cen akcií k tržbám na akcii P/S, u kterého se trochu zastavím. Nejde totiž obecně o moc dobré valuační měřítko. Míra této kvality se dá zjednodušeně měřit pomyslnou vzdáleností jmenovatele valuačního násobku od toku hotovosti, který firma generuje pro akcionáře. Relativně blízko by mu tak mohly být čisté zisky, pak zisky provozní (respektive EBIT a EBITDA) a pak teprve tržby. Za nimi by pak byly různé valuační nástroje založené na počtech uživatelů a podobně.

Při pohledu na graf je tedy dobré mít na paměti, že P/S se může měnit i kvůli změně ziskových a hotovostních marží – firmy mohou vydělávat na ziscích stále stejně, jejich poměr cen k čistému zisku může být konstantní, ale P/S se může měnit jen kvůli změně marží. I tak se ale po nemalou část obou grafů pohybují obě křivky se znatelně podobnou tendencí. Tedy až do roku 2020:

Zdroj: X

Ony dvě křivky tedy patří do skupiny těch, u kterých poslední roky přinesly výrazně otevření atypické mezery. Zde to konkrétně znamená postupný výrazný pokles optimismu kombinovaný se skokem valuací a pak jejich stabilizací na relativně vysokých úrovních. Jinak řečeno, relativně k valuacím je nyní optimismus ve firmách atypicky nízko, či valuace jsou atypicky vysoko relativně k onomu optimismu. A určitě to není tím, že bychom se pohybovali v prostředí velmi nízkých bezrizikových sazeb.

Graf také dokresluje obrázek „levných“ malých firem. Jejich valuační násobky mohou být nízko relativně ke zbytku trhu a samozřejmě zejména relativně k velkým technologiím. Ale ke své vlastní historii nijak nízko nejsou. Neplatí to jen o P/S, ale i o PE, na což jsem poukazoval nedávno. V podstatě vyvrácena je přitom kvůli síle americké ekonomiky teorie o tom, že menší firmy byly nějak více „naceněny na recesi“, než firmy velké. Spíše se potvrzuje, že na menší společnosti více doléhá prostředí vyšší inflace a vyšších sazeb. Tedy faktory jdoucí od menší schopnosti zvyšovat ceny a marže až po větší závislost na vnějším a méně dostupném financování.

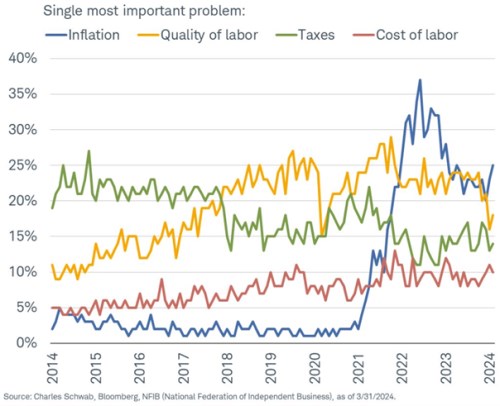

V této souvislosti se můžeme podívat i na druhý graf od Liz Ann Sonders, který ukazuje, co vidí menší firmy jako největší téma negativně ovlivňující jejich chod:

Zdroj: X

Inflace po roce 2022 ubírala na palčivosti, ale nyní se zdá, že malé firmy jí zase vidí jako větší problém. K jejímu zvednutí přitom nedošlo. Snad jde o to, že poslední čísla ukazují, že by mohla být ohledně dalšího poklesu tvrdohlavější a menší firmy s ním počítaly.