Na trzích se zdaleka nejčastěji jako valuační měřítko používá tzv. PE. Tedy poměr cen k ziskům. Jeho použití je podobné, jako kdybychom v obchodě porovnávali ceny pečiva – nemá smysl se dívat na cenu celkovou, ale cenu na jednotku hmotnosti. U akcií zase může být často dobré dívat se na cenu za jeden dolar zisků. A někdy ještě lépe – dívat se na cenu za dolar zisků upravenou ještě o dlouhodobější očekávaný růst. Tedy na tzv. PEG. Jak jsou na tom světové a americké trhy na této rovině?

Spíše než o valuačních poměrech bychom měli v uvedených případech hovořit o poměrech naceňovacích, ale to už je asi za hranicí běžného rozlišování. Co je určitě před ní je ono rozdílné používání, respektive vnímání cen relativně k ziskům, či jejich dlouhodobějšímu růstovému profilu. Pro demonstraci uvažme jednoduchý příklad:

Máme dvě akcie, jejich dividendy se rovnají jejich ziskům a dosahují 10 dolarů. U obou je požadovaná návratnost 10 %, u první se čeká růst zisků ve výši 2 %, u druhé 5 % roční růst. Hodnota první akcie je 10/ (10 % - 2 %), tedy 125 dolarů. Hodnota druhé je 10/ (10 % - 5 %), tedy 200 dolarů. Pokud by se cena akcie rovnala těmto hodnotám, tak PE první je 12,5 a PE druhé je 20. PEG první je 12,5 děleno 2, tedy cca 6. PEG druhé je 20 děleno 5, tedy 4.

PE první akcie je tedy nižší, než druhé. Ale PEG první akcie je vyšší, než PEG druhé. Co nám zde takový pohled na valuace, respektive nacenění říká? Nic. V tom smyslu, že obě akcie jsou naceněny férově, jejich cena odpovídá odhadu hodnoty, fundamentu. To, že jednou je vyšší PE, podruhé PEG, neříká, že by jedna akcie byla drahá, druhá levná, či něco jiného. Proč se tedy na PE a PEG a popřípadě další dívat? Protože ony vstupní proměnné – požadovaná návratnost a očekávaný růst, jsou jen odhady. Ne objektivně pozorovatelná čísla. Může tak mít smysl porovnávat valuační násobky samy o sobě u podobných firem, relativně k historii, či se z nich pokusit odvodit, co si trhy nyní myslí o požadované návratnosti a růstu. A porovnat to se svým názorem.

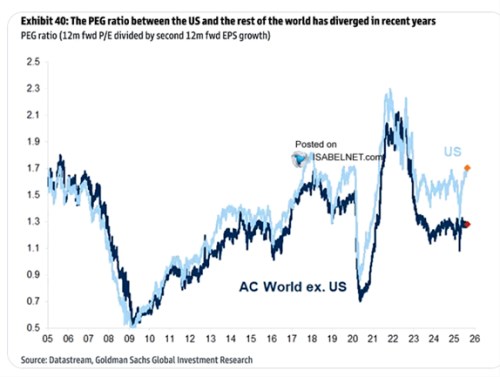

Následující graf už ukazuje hodnoty PEG z reálného světa a to pro americký akciový trh a trhy mimo něj. Všimnout si můžeme, že před rokem 2009 byl PEG v USA pod zbytkem světa, pak se situace začala obracet a americké trhy se relativně k dlouhodobějšímu růstovému výhledu stávaly dražší a dražší. A nyní je mezera mezi jejich valuacemi na úrovni PEG a valuacemi zbytku světa mimořádně široká, ne-li rekordní. Zbytek světa je přitom nyní u standardu let 2014 – 2017, USA u hladiny z let 2017 – 2019:

Pokud se ona mezera mezi PEGy rozšiřuje a je nyní mimořádně vysoká musí být: Velké rozdíly v bezrizikových sazbách, rizikových prémiích a/nebo velmi dlouhodobém růstu. Americké výnosy vládních dluhopisů jsou třeba ve srovnání s Evropou, nebo Japonskem výš. Takže to uvedený rozdíl v PEG ještě zvýrazňují (zbylé proměnné musí v USA navíc ještě eliminovat tento faktor). A je skutečně pravděpodobné, že americkém trhu hodně nahrávají jak rizikové prémie, tak vysoký očekávaný růst zisků. A PEGům také, tedy v tomto konkrétním případě – ty v grafu jsou totiž podle, popisku počítány jen z dvouletých růstů.

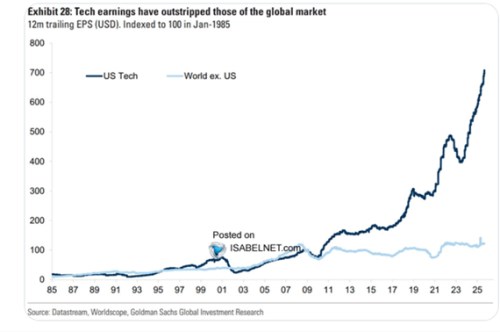

K tématu se dá dodat následující graf, který porovnává dosavadní růst zisků amerických technologických firem (které mají celkem velkou váhu na celém trhu) a růst zisků ve zbytku světa:

Občas tu píšu, že pokud se ještě relativně nedávno živě spekulovalo o nějakém úpadku americké akciové výjimečnosti, nic takového se nepotvrzuje. Mohlo dojít a může docházet k větší diverzifikaci portfolií a podobně, ale jak PE tak PEGy ukazují, že důvěra investorů v americké trhy je ve srovnání se zbytkem světa stále mimořádně vysoká. Pro USA je to u PEG“ zhruba na oné úrovni z doby před rokem 2020. Což na nějakou vyloženou bublinu nevypadá. Ta ale může (a nemusí) být schovaná v oněch růstových očekáváních z kterých je PEG odvozen.