Americké hospodářství se nachází v pozdní fázi cyklu, stále není čas na rizikovější a méně kvalitní akcie. Na CNBC to v první části rozhovoru uvedl stratég Mike Wilson a ve druhé části se mimo jiné věnoval fiskální politice a jejímu dopadu na ekonomiku a akciový trh.

Podle stratéga je ekonomika silná, ale ziskovost obchodovaných firem zase tolik neroste. Tato disproporce je zapříčiněna právě fiskální politikou, která hospodářství výrazně stimuluje. A v jejím důsledku se drží nahoře i sazby, protože centrální banka je kvůli síle ekonomické aktivity nesnižuje. Takové prostředí může podle Wilsona přetrvat ještě nějakou dobu i proto, že „v Kongresu není disciplína“. Vyšší sazby pak sebou nesou i zmíněnou nutnost stále se vyhýbat akciím slabších a méně kvalitních firem. Vyšší valuační násobky jsou naopak namístě u společností s dobrou pozicí na trhu, vyšším tokem hotovosti a schopností samofinancování.

Wilson také uvedl, že v se nyní místo pohybů celého indexu zaměřují na relativní hodnotu jednotlivých akcií. K výnosům desetiletých vládních dluhopisů uvedl, že jejich další pohyb o jeden procentní bod nahoru či dolů by byl extrémem. V prvním případě by mohlo jít o scénář, v němž by se objevovaly obavy ze schopnosti ufinancovat americké vládní dluhy. Tedy vývoj podobný tomu, co se před časem dělo u Velké Británie. Pokud by naopak výnosy dluhopisů měly klesnout o celý procentní bod, podle experta by šlo o scénář tvrdého přistání amerického hospodářství s prudkým ochlazením ekonomické aktivity.

Následující graf ukazuje predikce pro zisky obchodovaných společností v letošním a příštím roce. V této bance jsou ohledně růstu ziskovosti opatrnější než konsenzus:

Zdroj: X

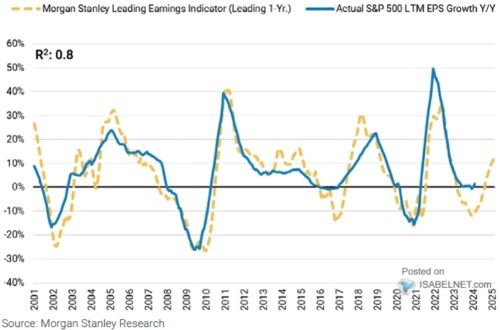

Druhý graf ukazuje historický vývoj ziskovosti obchodovaných firem a porovnává jej s tím, co predikuje model . Ten indikoval větší propad, než ke kterému došlo v minulých čtvrtletích. Pro ty následující ale ukazuje prudký obrat směrem nahoru až nad úroveň 10 % růstu ziskovosti. Předchozí graf přitom implikuje 16% meziroční růst zisků v roce 2025 a 2% v letošním roce.

Zdroj: CNBC, X