Aktualizováno Podle očekávání německé by měl ekonomický růst v USA v následujících dvou letech chladnout, v eurozóně naopak. A inflace by měla v obou ekonomikách zůstat nad cílem centrálních bank. Ve Spojených státech by dokonce měla v roce 2026 znovu akcelerovat nad 3 %. Co tedy v tomto kontextu ekonomové banky říkají o vývoji monetární politiky Fedu a ECB?

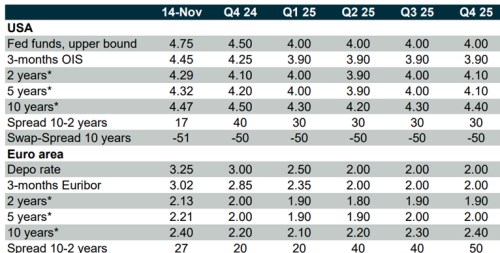

Podle následující tabulky by americký Fed měl jít v letošním roce se sazbami na 4 %, dostat by se tam měly dokonce už v prvním čtvrtletí a pak podle CB přijde období stagnace sazeb. Pro akciové trhy je důležitější vývoj desetiletých vládních výnosů. Ty by podle banky měly do poloviny roku klesat, ale pak se vydají znovu nahoru a skončí cca tam, kde se nachází nyní. Z této strany by tedy na akciový trh žádný šok přicházet nemusel. Mimochodem výnosová křivky by měla zachovávat svůj pozitivní sklon a pokud ekonomika bude dál růst, bude vývoj v této oblasti směřovat k „tentokrát jinak“. V posledních pár desetiletích totiž vynoření se křivky z inverze indikovalo nástup recese.

V eurozóně to CB také vidí na pokles sazeb, zde na 2 %. Ani v jednom případě banka neukazuje očekávaný vývoj sazeb v roce 2026. Tedy v roce, kdy by podle jejích predikcí měly inflační tlaky zase vzrůstat. V USA se o vývoji inflace hovoří i v souvislosti s návrhy na zavádění a zvyšování cel. Pokud by šlo o téma letošního roku, k růstu cen by v tomto důsledku došlo také letos. Otázka trochu je, zda jen jednorázově, či zda by cla uvolnila inflační očekávání.

Každopádně hlavní cenový šok je v této souvislosti očekáván spíše v letošním roce a pak zase uklidnění. CB vidí vývoj opačně – letos slábnutí inflačních tlaků, v roce 2026 opětovné posilování. S tím, že podle jejích predikcí by zřejmě centrální banky takový vývoj na konci roku 2025 ještě nevnímaly, protože jejich sazby by tou dobou nahoru ještě nešly. Teoreticky by ani nemusely – pokud by ona 4 % v USA a 2 % v eurozóně stále představovaly dostatečně silnou monetární restrikci (snižování sazeb je uvolňováním monetární politiky, ale nutně neznamená politiku uvolněnou).

Poměřit sazby můžeme teoreticky k sazbám neutrálním a právě tak zjistit míru restrikce, či uvolnění „kvalitativní“ části monetární politiky. Odhady neutrality se sice dost liší, ale snad se dá říci, že 4 % v USA jsou buď mírně restriktivní, či na horní hranici neutrality. Pro akcie je každopádně důležitý poměr sazeb, respektive výnosů vládních dluhopisů k tempu růstu ekonomiky a hlavně zisků obchodovaných firem. Včera jsme viděli, že v USA by podle CB mělo tempo růstu ekonomiky klesat, pokud by sazby a výnosy dluhopisů šly v roce 2025/2026 opět nahoru, makroekonomické prostředí by se v tomto ohledu zhoršovalo.

Podle dat Yardeni Research ale mají zisky obchodovaných firem růst po řadu let kolem 17 %, což jsou extrémně vysoká očekávání. Připomenout si můžeme i ta krátkodobá, z obou je zřejmé, že s predikcemi CB hovořícími o znatelném ekonomickém útlumu se buď nerýmují. Nebo implikují prudký růst podílu zisků na celkových příjmech.

Zdroj: X