Dluhopisy jako alternativa k akciím nabízely v USA za poslední čtvrt století hodně širokou škálu úrokových výnosů. Od cca 4,5 % (nyní a po roce 2000) až po výnosy hluboko pod 2 % (rok 2020). Podle odhadů se ale požadovaná návratnost u akcií přes tuto vysokou fluktuaci bezrizikových sazeb již 25 let pohybuje mezi 7 – 8 %. Jak by to bylo možné?

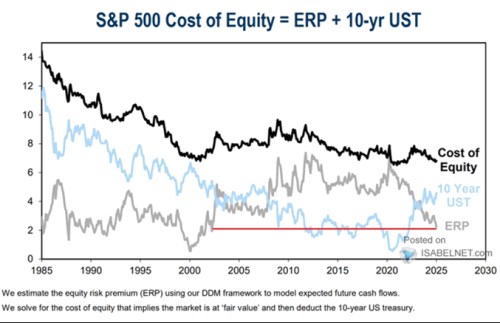

1 . Výnosy a prémie: Následující graf ukazuje odhady požadované návratnosti u akcií rozdělené na bezrizikové sazby a na rizikové prémie. Tedy kompenzaci za to, že akcie jsou rizikovější než dluhopisy. Jak jsem psal tento týden, tyto prémie jdou přímo pozorovat jen zpětně, „dopředu“ je musíme odhadovat. Konkrétně musíme odhadnout, jaký je v daný okamžik očekávaný dlouhodobý růst zisků a dividend a pak lze prémii dopočítat.

Goldman Sachs podle popisku u grafu konkrétně odhaduje celkovou požadovanou návratnost u akcií na základě očekávaných dividend (tedy současných a jejich očekávaného růstu – viz výše). Pokud pak od takto spočítané požadované návratnosti odečteme bezrizikové sazby, dostaneme výši rizikové prémie. Tedy prémie, kterou investoři v danou chvíli požadovali ve vztahu k budoucímu vývoji (ne kterou požadovali v minulosti).

Zdroj: X

Uvedená metodologie „generuje“ onen zajímavý jev – fluktuace bezrizikových sazeb jsou do značné míry vyhlazovány pohybem prémií. Takže celková požadovaná návratnost se nemění ani zdaleka tolik, jako výnosy dluhopisů. Platí to i nyní, kdy jsou výnosy z pohledu kratší historie mimořádně vysoko, ale požadovaná návratnost u akcií by měla být docela nízko. Právě proto, že vliv výnosů více než eliminují rizikové prémie.

2 . Výnosy, růst, prémie: Občas tu připomínám, že nejde jen o samotnou výši výnosů, ale jejich poměr k růstu. Pokud výnosy rostou kvůli lepšímu výhledu, na akcie to může v celku mít pozitivní vliv. Pokud klesají kvůli horšímu výhledu, celkový efekt může být negativní. Dnešním tématem doplňuji, že podobně jako růst mohou fungovat prémie – ty také obvykle klesají s lepšícím se růstovým výhledem a naopak. Kombinovaný efekt růstu a prémií tak může více než eliminovat efekt pohybu výnosů. Což se hodně pravděpodobně děje právě nyní a mohlo by se tak dít i v případě, že by výnosy šly ještě výš. Pokud by k tomu docházelo kvůli lepšímu výhledu nominálního produktu a s ním pojící se ziskovosti firem na trhu.

I výše uvedený graf a odhad prémií tedy spoléhá na odhad růstu. Přímo pozorovat můžeme jen kombinovaný efekt růstu a prémií a to v docela často používaném rozdílu mezi obráceným PE (EP) a bezrizikovými sazbami. Ten bývá někdy vydáván za samotné bezrizikové sazby, ale to je takový nešvar, který se nám na trhu docela rozšířil. Druhý dnešní graf ukazuje tento rozdíl, který můžeme považovat za jakýsi celkový indikátor optimismu. Jeho současné hodnoty hovoří samy za sebe:

Zdroj: X