Někteří čtenáři si možná vzpomenou na rok 2023, kdy se intenzivně hovořilo o tom, že americké hospodářství spadne do recese. Párkrát jsem v té souvislosti zmiňoval „prokecávání se do ní“, ale ani ono tehdy nevedlo k tomu, že by hospodářství kleslo. Nyní se o recesi téměř nehovoří. Výjimkou je třeba jeden docela známý model. A pouvažovat pak můžeme v této souvislosti třeba i o monetárních autopilotech, či robotech.

1.Atlanta proti proudu: Zisky obchodovaných firem si recesí v roce 2023 prošly, hovořilo se také o přelévající se recesi, která postihovat vždy jen část hospodářství, ale nikdy se neprojevila na agregátní úrovni. K úvahám o ní pak přispívala i výnosová křivka, která se dostala do inverze. Tedy stavu, kdy výnosy krátkodobé převyšovaly ty dlouhodobé. Takový stav byl přitom údajně v minulosti dobrým indikátorem blížícího se oslabení celé ekonomiky.

Ono „údajně“ píšu proto, že pohled na pár posledních desetiletí ukazuje trochu rozdílný obrázek. Recese se totiž dostavovala až poté, co se křivka znovu napřímila. Tedy když se výnosy dlouhodobé dostaly opět nad ty krátkodobé. K tomu během posledního cyklu došlo v září minulého roku. Ale tehdy jsem psal, že bych nebyl překvapen, kdyby to bylo i v této rovině „tentokrát jinak“. Podobně jako třeba s doposud poměrně spolehlivým Sahmové pravidlem, do kterého zřejmě výrazně promluvily strukturální pohyby na trhu práce (také zahlásilo blízkost recese v září).

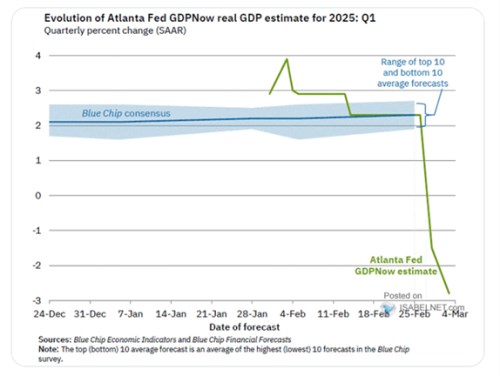

Nyní je obecně riziko recese hodnoceno jako velmi nízké, pomyslný konsenzus ekonomů hovoří naopak o docela silném růstu. I proto je zajímavý následující graf, který ukazuje jednak vývoj tohoto konsenzu pro první čtvrtletí a pak to, co říká model Fedu v Atlantě:

Zdroj: X, Atlanta Fed

Onen odhad z Atlanty je čistě matematickým výstupem, bez jakékoliv kvalitativní a názorové úpravy. Nyní pak generuje jev, který se jen tak nevidí (možná nikdy viděn skutečně nebyl). Odhady modelu totiž ukazují na prudké oslabení ekonomiky. Mimo jiné právě v době, kdy odhady ekonomů hovoří o docela silném, možná nadpotenciálním růstu. O určitém oslabení hovoří například pan El-Erian, ale i on považuje recesi za relativně málo pravděpodobnou (25 %).

2.Monteární roboti: Jak jsem psal v úvodu, v souvislosti s tímto jevem můžeme pouvažovat i o monetárních autopilotech, či robotech. Dá se čekat, že toto téma může oživit současné dění kolem umělé inteligence. Šlo by v principu o monetární politiku, která by byla nastavována na základě nějakého algoritmu a nepromlouvaly by do ní názory a „kvalitativní“ úvahy lidí/expertů. Za možné přínosy by se dala mimo jiné považovat v podstatě maximální transparentnost (algoritmus by byl znám). Ale dnešní obrázek ukazuje, k čemu by také mohlo docházet. Model z Atlanty by totiž mohl klidně být součástí onoho algoritmu – pokud by existovala snaha nějak reagovat na to, co se děje v ekonomice právě nyní (ne více či méně zlatně).

Model z Atlanty by tedy v současné době implikoval nutnost mohutného uvolnění politiky Fedu. Konsenzus ekonomů, tedy mnohem více zvažovací a názorový přístup, spíše stagnaci sazeb, možná mírné zvýšení (pokud by růst zůstal nad potenciálem a inflace neklesala). Určitě ne znatelné snižování sazeb. Můžeme říci, že čas ukáže, kdo to odhadl lépe. Zda Atlanta, či konsenzus. Jenže to ono dilema moc neřeší. Stále by tu byly další situace, kdy by „stroj“ predikoval něco jiného než lidé. A těžko tvrdit, že když měla v minulosti „pravdu“ jedna strana, bude tomu tak i v budoucnosti. Hovoříme přitom nyní o relativně usazeném prostředí, ne o situacích krizovějších a zlomovějších.