Existence finančních institucí, které jsou příliš velké na to, aby padly, sebou nese několik problémů. Zvyšuje systematické riziko, protože v nich dochází k horšímu managementu rizika a vytváří potenciální závazky pro stát. V extrémních případech může dojít k přímému ohrožení schopnosti vlády splácet své dluhy, jak ukazuje příklad Islandu a Irska. Velké instituce také poškozují konkurenční prostředí, protože mají přístup k levnějšímu kapitálu. A dochází kvůli nim i k poklesu důvěry veřejnosti v systém, protože jejich ztráty se často znárodňují, zatímco zisky se privatizují.

Není tedy divu, že problém „příliš velké na to, aby padly“ leží v popředí reforem finanční regulace ve Washingtonu, Londýně a Curychu. Překvapivé ale je, že země kontinentální Evropy tento problém řeší minimálně. Preferují uplatňování jednotných pravidel a regulace bez ohledu na velikost finančních institucí a jejich význam z hlediska celého systému. Důvodů pro tento rozdílný přístup je několik. V Evropě je problém „příliš velké na to, aby padly“ mnohem intenzivnější kvůli vyšší koncentraci bankovního trhu. Ta ale zároveň ztěžuje jeho řešení a zvyšuje neochotu k reformě.

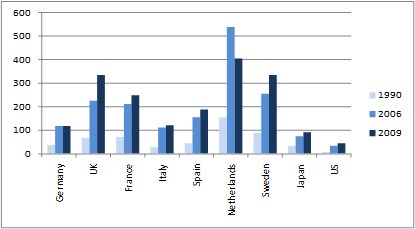

Graf ukazuje poměr celkových aktiv tří největších bank k HDP v jednotlivých zemích:

Zdroj: Bank for International Settlements

Vysoké poměry aktiv k HDP odrážejí především vysokou koncentraci bankovního sektoru, významnou mezinárodní expanzi některých bank a politiku, která vede banky k tomu, že ve svých rozvahách drží mnohá aktiva. Určitou roli hrají i rozdíly v účetních standardech. Velká část rozdílu mezi evropskými zeměmi a USA by samozřejmě zmizela, pokud by bylo možné hodnotit evropské banky relativně k celé evropské ekonomice. Poměry konsolidovaných aktiv k evropskému HDP jsou totiž podobné, či dokonce nižší, než tomu je v USA. Dokud ale nebude existovat jednotná evropská politika pro krizový management bankovního sektoru, není tento agregovaný pohled relevantní.

Evropské země jsou také méně ochotné ponechat banky padnout a to bez ohledu na jejich velikost. Problém morálního hazardu tak není omezen jen na velké instituce. V USA naopak od počátku krize zbankrotoval velký počet bank, včetně několika velkých. Tento rozdíl v přístupu odráží do značné míry rozdílnou historickou zkušenost a postoj k riziku. Kontinentální Evropa je také charakterizována silným propojením bankovního a politického systému. Vedle toho hraje u volby finanční politiky významnou roli nacionalismus a snaha o ochranu „národních šampionů“.

Řešení problému „příliš velké na to, aby padly“ není jednoduché a má mnoho dimenzí, s nimiž se pojí rozdílný přístup v regulaci: Absolutní velikost bank (která může být řešena přímým omezením velikosti a kapitálovými požadavky), tržní koncentrace (na níž může reagovat antimonopolní politika a omezení podílu na trhu), míra internacionalizace (požadavky na domácí financování a kapitalizaci), míra konglomerace (v USA se ji snaží řešit tzv. Volckerovo pravidlo) a míra komplexnosti (centrální vypořádání transakcí, manuály pro rozdělení bank v případě krize). Složitost řešení problému by neměla sloužit jako výmluva, naopak.

Uvedené je výtahem z „The European Union should start a debate on too-big-to-fail“, autory jsou Morris Goldstein a Nicolas Véron.

(Zdroj: VOX)