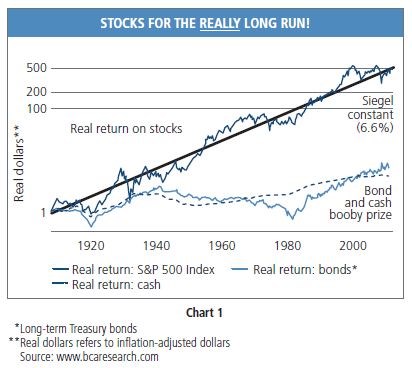

Dlouhodobý vývoj od roku 1912 ukazuje, že návratnost akcií upravená o inflaci dosahuje 6,6 %. Analytici i investoři by se nyní měli ptát, jak může být tato návratnost dosažena i v budoucnu. Kult akcií totiž postupně umírá. Pokud se podíváme na posledních deset, dvacet či třicet let, zjistíme, že dlouhodobé vládní dluhopisy byly bezpečnější a navíc i výnosnější investicí.

Následující graf ukazuje dlouhodobou návratnost akcií a porovnává ji s dluhopisy.

Dlouhodobá návratnost akcií ve výši 6,6 % (někdy nazývaná podle profesora financí Jeremyho Siegela Siegelova konstanta) ale s ohledem na fundament budí dojem Ponzi schématu. Růst reálného HDP totiž v dlouhém období dosahuje jen 3,5 %. Jak tedy může jeden segment ekonomiky - akcionáři - soustavně získávat na úkor ostatních? Pokud by podobný stav trval dalších sto let, patřilo by akcionářům veškeré bohatství světa!

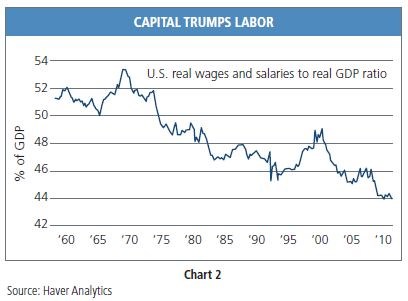

Ti, kteří stále věří kultu akcií, se ovšem nadále obracejí k minulému vývoji. Jeden z důvodů, proč si akcie vedly dříve tak dobře, ukazuje druhý graf. Jde o podíl reálných mezd k HDP:

Od počátku 70. let podíl mezd na HDP klesá. Máme tedy za sebou 40 let, během kterých kapitál získával na úkor práce, což bylo do značné míry odrazem rostoucí globalizace a tlaku levné pracovní síly z rozvíjejících se ekonomik. K tomu klesaly daně ze zisků a není proto překvapující, že akcie byly schopny nabízet návratnost o 3 % vyšší, než byl růst HDP.

Dlouhodobé americké vládní dluhopisy nyní vynášejí 2,55 %. Předpoklad vysoké budoucí návratnosti na dluhopisových trzích je tak ještě méně rozumný než u akcií. Dejme tomu, že dluhopisy budou generovat 2% návratnost a akcie 4% nominální návratnost. Diverzifikované portfolio tedy přinese asi 3% návratnost, v reálném vyjádření návratnost nulovou. Siegelových reálných 6,6 % je historickou hříčkou přírody, mutací, kterou naše generace již nespatří. Penzijní fondy i vládní rozpočty ale pracují s mnohem vyššími čísly. Jeden z největších amerických státních penzijních fondů ve svých předpokladech pracuje s reálnou návratností diverzifikovaného portfolia ve výši 4,75 %. Pokud je jeho velká část tvořena dluhopisy s výnosem 1 – 2 %, akcie by musely vynášet v reálném vyjádření 7 – 8 %. To je velmi nepravděpodobné.

Pro náruživé investory mám přesto jednu radu: držet ruce od Evropy! Rozpočtové programy ve své současné podobě nejsou udržitelné a snahy ukončit dluhovou krizi jsou, a budou, bezvýsledné. Podstatné je, že cílem evropských politiků je získat peníze od soukromého sektoru, protože je budou na provoz evropské ekonomiky potřebovat. Čelí totiž bezprecedentnímu růstu rizikových spreadů a snižování ratingů, které „téměř zaručují, že problémové země se bez vnější pomoci již neobejdou.

Pozornost investorů přitom odvádějí stovky miliard eur na pomyslných fiskálně-politických účtenkách, sliby jsoucí do hlavních titulů médií, a zapomíná se na to, že ve skutečnosti jde o jejich biliony. Dokonce i prezident levicově orientované Francie, Hollande si uvědomuje, že soukromý sektor je pro budoucí růst v EU klíčový. Ví, že bez jeho podílu, pouze jednostranné financování státem kontrolovanými bankami a centrálními bankami nevyhnutelně povede k vysokému poměru dluhu k HDP a krutému cyklu recese.

Nezdá se, že by krize ve Španělsku a Itálii měla být brzy vyřešena a investoři se soustředí na 7procentní hranici u výnosů dluhopisů těchto zemí, zatímco jim uniká to hlavní – Evropě už se možná nepodaří stlačit výnosy zpět na 4 procenta, a pokud ano, i tak by to nestačilo k ukončení veškerých finančních problémů Madridu a Říma.

Překročí-li úrok růst nominálního HDP země o procento, tak se toto procento nevyhnutelně projeví růstem poměru dluhu k HDP, a to i v případě, že by byly rozpočty primárně vyrovnané. Za současných výnosů, tempa ekonomického růstu a výše deficitů, mohou rostoucí spready přidávat každý rok 2 až 3 procenta k dluhovému poměru Španělska i Itálie. Navíc, pokud růst HDP zůstane blízko nule, oba národy se budou topit v dluzích, i pokud si na trhu budou moci půjčit jen za 4procentní úrok. Všechny snahy o pomoc včetně EFSF a ESM pak budou bez účasti soukromého sektoru marné.

Autorem je Bill Gross.

(Zdroj: Pimco, FT, CNBC)