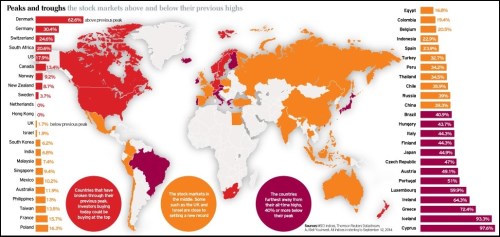

Minule jsem v úvaze nad typickým průběhem bublin zvolil spíše odpočinkové téma. Trhy nyní neprochází žádnou bouří, počasí se také uklidnilo, pokračujme tedy v podobném duchu jako minule. Jak moc jsou nyní akciové trhy po celém světě nažhaveny? The Telegraph si dal tu práci že (k září) vytvořil následující mapu trhů. Jejím měřítkem nažhavenosti je to, kde se pohybují současné ceny relativně k předchozímu vrcholu. Červeně vyznačené země už dosahují nových maxim. Zbytek je pod předchozím vrcholem – oranžové do 40 % a fialově ještě více:

Zdroj: The Telegraph

Červeně na nás svítí USA s Kanadou a osa Jižní Afrika – Německo/Švýcarsko – Švédsko/Norsko. K tomu přidejme Nový Zéland a máme všechny země, které se dostaly na nová maxima. V jejich čele stojí Dánsko (více než 60 % nad předchozím vrcholem), s velkým odstupem za ním je Německo. Tento výčet by naznačoval, že trhy jsou globálně dost v útlumu, ale pokud vezmeme v úvahu kapitalizaci, obrázek se hodně změní.

Trhům pohybujícím se desítky procent pod předchozími maximy naprosto dominuje Evropa. Kypr, Island, Řecko a Irsko jsou na samém chvostu. S téměř 50 % pod předchozím vrcholem se ale nemáme čím chlubit ani my a Rakousko. Jeho pozice je mimochodem dost unikátní: Jde o ekonomiku jádra eurozóny, výnosy jeho vládních dluhopisů se pohybují na úrovni výnosů německých, ale akcie tu stojí po boku trhů na periferii.

V neposlední řadě si všimněme toho, jak se nám od zemí BRIC oddělila Indie. BRC jsou seřazeny pěkně vedle sebe se ztrátami z maxim na úrovni 40 %. Indie, živená nadějí v ekonomické změny provedené novou a lepší ekonomickou politikou, je ale asi 7 % pod předchozími maximy.

Slíbil jsem odpočinkové tempo, ale přece jen musím zmínit, že podobná porovnání mohou být značně zavádějící. Ceny akcií mohou růst proto, že rostou zisky a cash flow firem a/nebo proto, že investoři jsou za ně ochotni platit vyšší cenu (klesla rizikovost trhu, či se zlepšil růstový výhled). Jednoduše řečeno, P roste proto, že roste E, či násobek PE. Z výše uvedeného není jasné, zda trhy vítězí, či prohrávají proto, že roste/klesá E, či PE. To první je přitom spíše vrabcem v hrsti, to druhé často jen holubem na střeše.

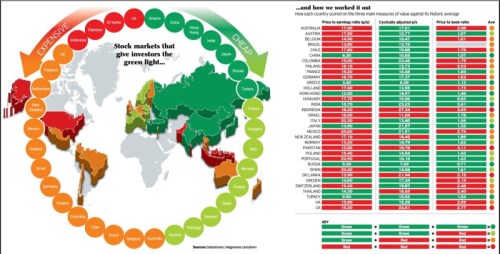

Následující tabulka je z konce června (tedy před prázdninovým kolotočem), ale svou relevanci stále má. Významně doplňuje předchozí obrázek tím, že ukazuje současné valuace daného trhu (barva pole by měla ukazovat, zda je číslo nad, či pod dlouhodobým průměrem). V prvním sloupci je klasické PE, v druhém Shillerovo CAPE (používá zprůměrované historické zisky), v posledním sloupci je poměr tržní a účetní hodnoty akcií.

Zdroj: The Telegraph

Každý z uvedených poměrů má své plusy, ale i mínusy. Hlavně bych chtěl upozornit, že porovnávat valuace mezi jednotlivými trhy v podstatě nejde (různé poměry zisků a CF, rizikovost, výhled – vše dáno rozdílnou ekonomikou a sektorovým složením trhu). Co z uvedeného vytáhnout lze? Předně to, že podle PE je většina trhů nad dlouhodobým průměrem. Podle řady komentářů to je nepochybná známka toho, že tu máme bublinu (nejlépe nafouknutou nějakým tím zednářsko-židovsko-bankovním spiknutím). Pokud jsme ale vpluli do nového normálu charakterizovaného nízkou volatilitou, nižším růstem celé ekonomiky ale silnými korporátními zisky, mohou být násobky bez problémů fundamentálně vyšší, než nějaký dlouhodobý průměr a o žádnou bublinu (či vyloženě iluzorního holuba za komínem) nejde (bavíme se „jen“ o míře).

Zajímavé je i to, že CAPE většinou ukazuje, že vše je pod kontrolou. Spojené státy, u kterých je většinou na našponování tohoto měřítka poukazováno, jsou vlastně jedinou významnou výjimkou! Jak jsem ale psal nedávno, relevance CAPE je podle mne dost malá a platí to oběma směry. To už je lepší onen poměr tržní a účetní hodnoty akcie. Z vyspělých zemí zde do „negativního“ popředí vystupuje opět periferie, hlavně Řecko s Itálií. A opět Rakousko. Tyto země jsou na tom podobně jako Čína, hůře je na tom jen Maďarsko a Rusko. Tam tržní hodnota akcií nepřevyšuje hodnotu účetní, což je tristní. Pokud bychom účetní hodnotou aproximovali reprodukční hodnotu aktiv, v uvedených ekonomikách se alespoň na úrovni velkých obchodovaných firem vlastně plošně nevyplatí vůbec investovat do strojů, budov ... (Tobinovo Q je pod hodnotou jedna). Ale to asi už nezní jako volnější téma.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše,

mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako

investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho

názory se nemusí vždy shodovat s názorem společnosti.