Už brzy pojedu do Japonska a tak se snažím dát dohromady pár čísel a myšlenek týkajících se Abenomie a poučení, která si můžeme odnést z pohledu na vývoj japonské ekonomiky. V první řadě bych byl rád, aby skončily ty neustálé dotazy týkající se možnosti, že se Evropa a Spojené státy vydají směrem k japonským ztraceným dekádám. Relevantní otázka totiž je, zda se vůbec lze tomuto scénáři vyhnout. Evropa i Spojené státy se blíží sedmému výročí Velké recese, americká ekonomika má daleko do plnohodnotného oživení, Evropa si neprošla oživením žádným. Japonsko už nyní navíc není varovným příkladem, ale naopak příkladem hodným následování.

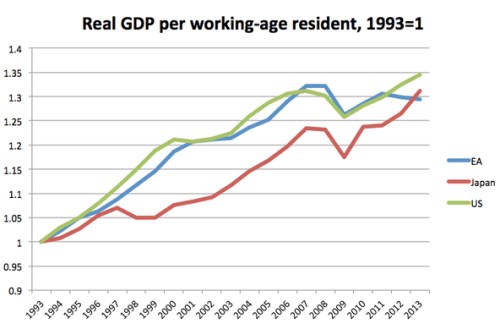

Negativní pohled na vývoj v japonské ekonomice souvisí do značné míry s demografickým vývojem. Pokusil jsem se o výpočet tamního vývoje HDP na hlavu, ovšem s tím, že počítám pouze lidi v produktivním věku. Porovnání s eurozónou a USA vypadá následovně:

Japonsko na tom, co se týče růstu, není o moc hůře než Spojené státy a dokonce je mírně před eurozónou. To neznamená, že vše je v pořádku, ale nejde o žádnou hrůzu. Co se týče ekonomické politiky současné japonské vlády, tedy Abenomie, řada ekonomů včetně mě varovala před zvyšováním daní. To totiž celou strategii oživení ekonomiky výrazně podkopalo. Došlo k určitému oživení, jeho setrvačnost pak ale klesla a to je v nynější situaci vážný problém. Hlavním cílem je totiž rozbít deflační očekávání a naopak nastartovat očekávání mírné inflace, které zvedne celou ekonomiku k růstu. Indikátor očekávané inflace, který je založen na amerických TIPS, úrokovém diferenciálu a návratu k dlouhodobé paritě kupní síly, ukazuje, že očekávání skutečně rostou. Stále se však obávám, že Japonsko spadne do pasti příliš rychlé spokojenosti s dosaženými výsledky.

Celý problém se zvyšováním daní ukazuje na to, jaké škody může napáchat obecně přijímaný názor týkající se fiskální stimulace. Ten totiž tvrdí, že krátkodobou stimulaci musí doprovázet kroky, které zajistí dlouhodobou fiskální udržitelnost. Zní to rozumně, v praxi ale tento postup přináší neúspěchy. V USA dochází k tomu, že každá diskuse o krátkodobé stimulaci nakonec skončí debatami o státu blahobytu a nakonec se neudělá vůbec nic. A v ekonomice, které hrozí dlouhodobá deflace a kde musí být urgentně řešeny aktuální problémy, jsou úvahy o dlouhodobém vývoji úplně kontraproduktivní. Přesně k tomu došlo v Japonsku. Když například vidím, že MMF do své poslední zprávy týkající se této země musí vložit část s názvem „Důležitost fiskální udržitelnosti“, klesám na duchu. A se mnou možná celá Abenomie. Je těžké rozporovat udržitelnost, ale v současných podmínkách přemítání o ní jde o to, že se nevěnujeme palčivým problémům, které je nutno řešit.

Jak je to s argumentem, že pokud Japonsko daně zvyšovat nebude, ztratí důvěru trhů? Já sám nechápu, jak by podobný scénář měl fungovat. Pokud si totiž nějaká země půjčuje ve vlastní měně a nečelí inflačním tlakům, je těžké si představit, jak by mohla čelit krizi řeckého typu. Krátkodobé sazby totiž ovládá centrální banka, dlouhodobé sazby odrážejí očekávaný vývoj těch krátkodobých. Investoři by se mohli pokusit stlačit dolů kurz jenu, ale to by pro zemi bylo přínosem. Mohlo by dojít k propadu akciového trhu, ale ani to nepovažuji za pravděpodobné v době, kdy sazby leží nízko a korporátní zisky by rostly kvůli slabému jenu. Skutečně bych byl rád, kdyby mi někdo vysvětlil, jak by zmíněný negativní scénář měl v praxi fungovat. Jinak řečeno, ztráta důvěry (obavy z toho, že by Japonsko nakonec monetizovalo část svého dluhu) by v případě Japonska vlastně nebyla ničím negativním.

Obavy bychom měli mít naopak ze zmíněné možnosti opětovné ztráty setrvačnosti japonské ekonomiky. Předpokládejme, že druhé zvýšení daní by vedlo k poklesu tempa růstu a očekávané inflace. Může poté centrální banka důvěryhodně tvrdit, že do dvou let zvedne inflaci na 2 %? Dojde-li nyní ke zpomalení, bude to fatální úder na celé protideflační frontě. A to by mimochodem napáchalo i obrovské fiskální škody. Mohu se samozřejmě mýlit, protože celá věc je složitá. Jde ale o to, jakou váhu dáváme jednotlivým rizikům.

Zdroj: NYTimes, blog Paula Krugmana