Společnost Hays se dostala na seznam britských výjimek od . Tato banka se totiž domnívá, že britským akciím obecně ani nadále pšenka nepokvete, mezi potenciální výjimky patří právě „světová vedoucí společnost v oboru lidských zdrojů a získávání specialistů“.

Akcie této specialistky na specialisty si za posledních pět let vedla znatelně lépe než celý FTSE. Pokud bychom vzali za základ vývoj od roku 2012, bavíme se o výjimečné návratnosti (která vyniká ještě více kvůli zmíněné unylosti britského trhu jako celku). Nadšení trochu zkroťme tím, že beta společnosti dosahuje hodnoty 1,6, což je v souladu s intuicí (jde o cyklické podnikání), ale také v souladu s vyšší požadovanou návratností. Dividendový výnos nyní dosahuje asi 1,7 %.

Zdroj: FT

Na rozdíl od ceny akcie jsou tržby společnosti hodně stabilní, pomalu a jistě se sunou k metě ve výši 4 miliard liber. Zisky už jsou rozkolísanější, ve fiskálním roce 2015 generovaly návratnost investic ve výši 25 % a návratnost vlastního jmění ve výši 41 %. Požadovaná návratnost zde sice bude výše než u celého trhu (viz níže), ale je jasné, že ROI i ROE se pohybuje vysoko nad ní. Což znamená jediné: Firma má svůj relativně prémiový tržní segment, do něj se jen tak někdo nevtlačí a to jí zajišťuje marže a návratnosti, které by jinde konkurence rychle stlačila dolů.

Zdroj: FT

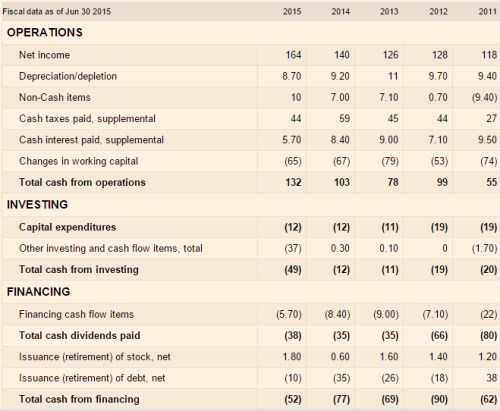

Jedním z důvodů, proč jsem pro dnešní příspěvek vybral Hays, je, že na rozdíl od celého britského trhu se na této akcii často „něco děje“ (viz výše). Ještě důležitější ale je, že má podobně jako u pozice na trhu poměrně exkluzivní tok hotovosti. Její provozní cash flow soustavně roste, v roce 2015 se dostalo na 132 milionů liber. A její investice, respektive CapEx, se drží na stabilních a (relativně k provoznímu cash flow) nízkých úrovních (což vyplývá ze samotné povahy byznysu). Tok hotovosti po investicích tak poměrně prudce roste:

Zdroj: FT

Z výkazu CF je tak patrné, že dividendy se zde pohybují hluboko pod tokem hotovosti po CapEx: Pokud dám stranou ostatní investice, zbylo firmě v roce 2015 pro akcionáře a věřitele 120 milionů liber (132 – 12 milionů liber), v roce 2014 to bylo 90 milionů liber a v roce 2013 2013 67 milionů liber. Dividendy jsou přitom pod 40 miliony liber, takže zbytek volného toku hotovosti jde na smazání dluhů a na syslení hotovosti v rozvaze. Ke konci fiskálního roku 2015 přitom měla Hays 100 milionů liber dluhu a 70 milionů liber hotovosti, EBITDA dosahovala asi 184 milionů liber. Takže tu hledíme na společnost s velice silnou rozvahou.

Celé to zatím z fundamentálního pohledu zní až moc dobře a v takových případech bývá příběh obvykle nakonec investorsky zkažen tím, jak vysoko se cena akcie dostala. Požadovaná návratnost se zde bude pohybovat nad 10 %. Pokud za měřítko krátkodobého standardu volného CF vezmeme CF po CapEx z roku 2015, je jeho současná hodnota při nulovém očekávaném dlouhodobém růstu na 1,16 miliardách liber.

Trh je ale optimističtější, protože kapitalizace je cca na dvojnásobku - na 2,26 miliardách liber. Na tuto částku se dostaneme ve chvíli, kdy ono volné CF necháme dlouhodobě růst o 5 %. Pokud vezmeme za bernou minci růst posledních let, je tato laťka velmi nízko. O 5 % vzrostly dividendy, ale jak bylo detailně popsáno, firma má ohledně dividend na mnohem více, než nyní předvádí (přes koupený Veredus by navíc měla probíhat expanze v USA).

Firma sama o sobě uvádí, že v roce 2015 dokázala každý pracovní den v průměru zprostředkovat zaplnění více jak 1 000 pracovních míst a celkem přijala asi 10 milionu životopisů. To jsou úctyhodná čísla a i výše uvedené mi připadá zajímavé minimálně jako výstup prvního investičního filtru. V mnoha ohledech jde o stejný typ investice jako , o které jsem zde hovořil před několika měsíci a která si minimálně ve srovnání se zbytkem trhu v dnešní volatilní době nevede vůbec zle. V případě britských investic je pak namístě ještě zvážit předpokládané chování libry – viz „Neprávem zapomenutý trh?“.