Jedním ze základních kamenů vzdělání pro investory by zřejmě mělo být to, co bychom mohli nazvat krizologií. Potřeba vzdělání v oblasti krizí nám jednoznačně nabrala na intenzitě po roce 2008. Pak se začalo zdát, že možná nejde o tak důležité téma, ale už dlouhou řadu týdnů je krizologie opět naukou navýsost relevantní. Tím netvrdím, že nějaká detailnější znalost krizí bude nutně generovat lepší návratnost (či alespoň nižší ztráty). Je ale naší podstatou chtít „vědět, co se děje“ a pak se jejímu studiu nevyhneme.

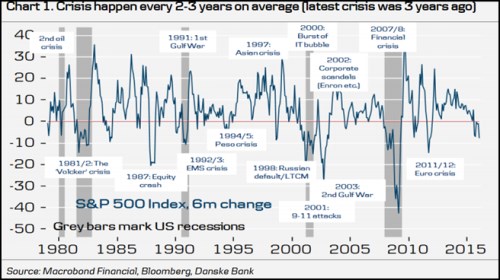

Danske Bank si dala tu práci a vytvořila graf, který by nám mohl posloužit jako nutné krizologické minimum. Jeho základem je šestiměsíční změna indexu S&P 500. Vyznačeny jsou i recese v USA a hlavně různé krize. Definice významné krize je poněkud volná, ale DB nijak nevybočuje ze středního proudu toho, co historicky za krizi skutečně považujeme.

Základní informaci z grafu plynoucí můžeme shrnout jednoduše: Nějakou krizi většího rozsahu tu máme každé dva tři roky. Ta poslední proběhla v letech 2011/2012. To znamená, že s nějakou novou už máme na čase. Pokud se tedy poslední vývoj v nějakou krizi skutečně zvrtne, historie se bude v tomto případě velmi hezky rýmovat. Za pozornost stojí i to, že ona šestiměsíční návratnost se po prudkém krizovém propadu obvykle velmi rychle zvedá. Úvahy o tom, že krize se má místo zmateného pobíhání sem a tam prostě vysedět tak určitě nejsou od věci.

Žádné krize, jen nevyužité příležitosti

Když už krize přijde, je poměrně rozumné ji vnímat jako příležitost pro nápravu toho, co jsme nezvládli. Je také poměrně rozumné předpokládat, že pokud tuto příležitost nevyužijeme, nebude trvat dlouho a další krize/příležitost nám poskytne možnost reparátu. Pokud ale začneme uvažovat o tom, co je tou skutečnou nápravou a poučením se, okamžitě se nám výše popsané základy krizologie změní v poměrně složitou vědu.

Ve snaze se poučit se například můžeme oddat primitivním poučkám, které v různých obměnách tvrdí, že je třeba nechat krizi vykonat své očistné dílo. Jenže takové krize berou vše šmahem a nerozlišují moc od toho, co funguje a co ne. Na očistu ekonomiky bychom tu navíc měli mít konkurenci, která „mele pomalu, ale jistě“. Jinak řečeno, konkurence chyby nedělá, jen jí je třeba dát prostor a čas.

Spektrum návrhů na poučení se je ale mnohem širší. Někdo se domnívá, že bychom se měli poučit a už nepoužívat monetární stimulaci. Někdo považuje krize za známky toho, že systém je jako celek předlužen. Jiný bude zase poukazovat na problematickou fiskální oblast – buď na příliš vysoké vládní dluhy, nebo naopak na neochotu k vládním investicím v prostředí velmi nízkých sazeb a převisu úspor. Já sám bych na této úrovni asi na první místo zařadil problém „příliš velké na to, aby padly“, respektive problém „příliš velké na to, aby se vůbec uvažovalo o nějakém razantnějším řešení“.

Obávám se ale, že výše uvedenými příklady se stále pohybujeme na rovině, která není dostatečně přímá a jednoduchá. Možná, že krize tu prostě budou tak dlouho, dokud budeme mít tendenci podvádět, snažit se za každou cenu rychle vydělat, podléhat hamižnosti, nedbat na nesoulad mezi našimi schopnostmi a možnostmi (aktivy v širokém slova smyslu) a našimi „dluhy“ v širokém slova smyslu, a tak dále. Na jednu stranu by to byla dobrá zpráva: Je to vše vlastně celé hodně jednoduché a směr je jasný. Špatná zpráva ale v tom případě zní, že krize tu asi budou ještě hodně dlouho.