Je pozoruhodné, že ať se děje co se děje, mediálním finančním úvahám (a i úvahám nefinančním) dominují témata hrozeb, rizik, nebezpečí a podobně. Možná to má kořeny až v naší lovecko-sběračské historii. Dnes bych ale chtěl každopádně tento řetěz čertů na zdi alespoň nakrátko přerušit jednou potenciálně hodně dobrou zprávou. I když to tak ze začátku vypadat nebude.

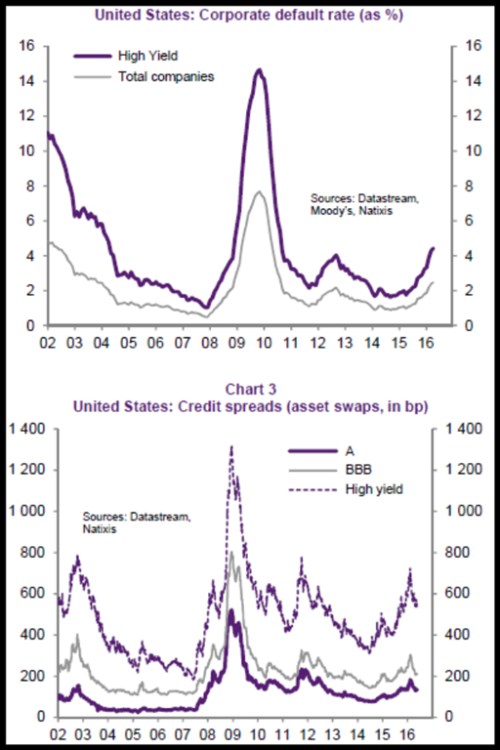

Ve Spojených státech je na trzích korporátních dluhopisů od roku 2015 patrný znepokojivý vývoj: Dochází tam k růstu korporátních defaultů. Z prvního grafu je zřejmé, že jejich míra dosáhla minima ke konci roku 2014 a poté nastal její prudký růst a to jak v segmentu rizikových dluhopisů s vysokým výnosem, tak v korporátním sektoru jako celku (vyznačeno šedě). Příčina je celkem jasná – pokles cen ropy a následné zhoršení finančního zdraví energetického sektoru a firem s ním propojených.

Zdroj: Natixis

Druhý obrázek popisuje vývoj rizikových spreadů u dluhopisů s ratingem A, BBB a u dluhopisů s vysokými výnosy. I zde je od konce roku 2014 patrný růst. Pohled na současný vývoj ale přináší onu avízovanou dobrou zprávu: V poslední době totiž došlo k určité korekci a rizikové prémie klesají.

Pokud se podíváme na dlouhodobější vývoj, zjistíme, že spready se ve srovnání s defaulty pohybují s určitým předstihem. Pokud se tedy ekonomický výhled lepší, rizikové prémie klesají, i když defaulty ještě nějakou dobu rostou, či se drží na vyšších úrovních. A naopak. Pokud se výhled horší, spready začnou růst (ceny korporátních dluhopisů klesat) ještě předtím, než se zhoršená ekonomická situace začne promítat do míry defaultů.

Jak bylo zmíněno, spready se poměrně nedávno otočily opět směrem dolů a pokud bude jejich vedoucí schopnost zachována, měly by se po čase začít snižovat i defaulty. Vše se samozřejmě bude do značné míry opět odvíjet od dalšího vývoji na trhu s ropou. Tam se podle mého pozorování už posunul konsenzus k tomu, že období nejnižších cen máme za sebou. Jak jsem upozorňoval v jednom z předchozích článků, v cenovém rozmezí mezi 50 – 60 dolary za barel je elasticita nabídkové křivky hodně velká. Jinak řečeno, oživení globální poptávky po ropě bude rychle saturováno růstem těžby bez toho, aby musely ceny výrazněji vzrůst.

I kdyby ale nedošlo k dalšímu většímu růstu cen ropy, i jejich současná úroveň je dost vysoká na to, aby otočila směr na trzích korporátních dluhopisů v USA. Nejde přitom o žádný marginální tržní segment. Naopak, tyto obligace představovaly jedno z možných ohnisek americké a následně i globální tržní nestability. Dlouhodobě nízké ceny ropy mohly zejména v segmentu „junk“ obligací napáchat velký chaos, který se mohl lehce přenést i do kvalitnějších cenných papírů a v nejhorším scénáři do celé globální ekonomiky.

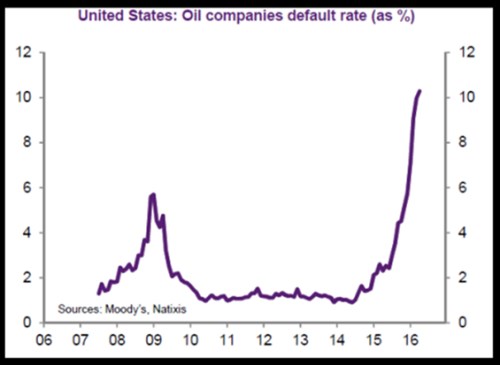

Můžeme si také vzpomenout, že korporátní dluhopisy byly podle některých názorů jedním z trhů, kde se kvůli uvolněné monetární politice vytvořila bublina. Předchozí růst spreadů mohl být v rámci této (podle mne hodně tendenční) teze interpretován i jako praskání této bubliny. Současný vývoj i tuto teorii vyvrací. A o tom, že této dobré zprávy bylo potřeba, svědčí asi hlavně poslední graf, kde je míra defaultů u ropných firem. Ve srovnání s jejími více než 10 % blednou závistí i jinak poměrně vysoká 4 % u dluhopisů s vysokým výnosem jako celku (viz předchozí graf):