Poslední data z amerického trhu práce naznačují, že s volnými zdroji v USA to nemusí být tak dobré, jak by si přáli akcioví superbýci. Tedy ti, kteří doufají v rychlý růst americké ekonomické aktivity (včetně zisků firem) a zároveň v pokračující monetární akomodaci (viz i můj předchozí příspěvek zaměřený na endogenní nabídku).

Velmi vrtkavé ručičky vah se totiž kvůli vývoji na trhu práce opět posunuly směrem k tradičnějšímu mustru cyklu a konci fáze expanze – zdroje dochází, centrální banka bude brzdit. Ale pokud se globální ekonomika udrží v dobré kondici, k buzení medvědů v USA pravděpodobně nedojde. Čímž se dostávám k dnešnímu tématu: Dolar, likvidita a akcie.

Slábnoucí dolar = hodně likvidity

Pamatujete ještě na dlouhé pokrizové roky, kdy byla vazba mezi akciemi a dolarem velmi jednoduchá? Pokud zavládla averze k riziku, dolar posilovat, akcie měly opačné tendence. Pokud averze opadla, dolar oslaboval, peníze tekly směrem k rizikovějším aktivům, včetně akcií. Časy se ale mění.

Kolegové z Natixisu v jedné ze svých posledních analýz poukazují na to, že dolar od počátku letošního roku oslabuje k euru, renminbi, japonskému jenu a měnám rozvíjejících se zemí. Podle banky je příčinou ekonomický a politický výhled v USA a jeho měnových protipólech, pokles ziskovosti amerického korporátního sektoru a americké vnější deficity. Naprosto rozhodující roli podle mne hrál a hraje výhled týkající se monetární politiky Fedu (relativně k politice jiných zemí).

Natixis si klade jednoduchou otázku: Co by přineslo další oslabování dolaru? Pokud si začneme odpovídat sami, možná se nám vybaví období, kdy se Fed začal pokoušet o normalizaci své politiky, ale čáru přes rozpočet mu v tom rychle učinil posilující dolar. Ten utahoval finanční podmínky a Fed musel následně své záměry značně mírnit. V tomto duchu bychom nyní předpokládali, že oslabující dolar, který uvolňuje finanční podmínky v USA, by měl Fed poskytovat větší prostor pro normalizaci, zvedání sazeb a zmenšování své rozvahy. Natixis ale tvrdí, že historicky podobná vazba mezi dolarem a politikou Fedu není vůbec jasná. Jinak řečeno, podle něj pohyb dolaru na Fed vliv mít nebude.

Pokud se vrátíme do jiného období pokrizové historie, vzpomene si, jak rozvíjející se ekonomiky vehementně protestovaly proti uvolněné politice Fedu, která měla za důsledek sílící kurzy rozvíjejících se měn. Nyní bychom se s oslabujícím dolarem dostávali do hodně podobné pozice a Čína a spol. by tak mohly opět začít hromadit rezervy ve snaze zabránit prudšímu posílení svých měn.

Podobný efekt bychom podle Natixisu i pokrizové měnové logiky mohli očekávat v eurozóně. Silnější euro bude mít svůj tlumící dopad na nominální růst a na inflaci, což by mělo snížit nutkání ECB k rychlejší normalizaci. Pokud by nás to ovšem svádělo extrapolovat tuto úvahu na posilující japonský jen a monetární politiku BoJ, Natixis náš rozběh brzdí. Tvrdí totiž, že sílící jen snižuje pokusy japonských finančních institucí o mezinárodní diverzifikaci a tím zvyšuje poptávku po domácích obligacích. BoJ se pak nemusí tolik snažit o udržení sazeb na ultranízkých úrovních. Pokud by to takto fungovalo, existoval by jakýsi japonský paradox – sílící měna by poskytovala prostor pro utažení (neuvolňování) monetární politiky.

Natixisu tedy z toho všeho vychází, že oslabující dolar by nevyvolal velké změny v americké monetární politice, v Japonsku by umožnil určité zvolnění monetární expanze, ale v Evropě a rozvíjejících se zemích by byl efekt opačný. Globální monetární báze by celkově dále rostla, což by mimo jiné drželo nahoře ceny investičních aktiv, včetně akcií. Sílící dolar by měl opačný efekt.

Dolar nahoru, nebo dolů?

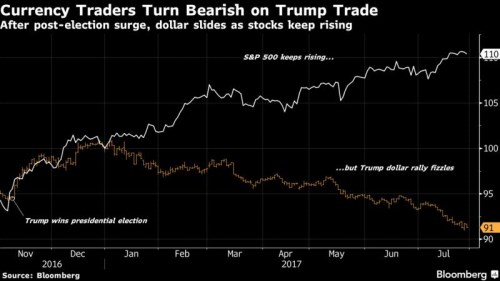

Reakční vzorce všech trhů se časem mění, výše uvedené je jednou z možností, podle které by se trhy mohly v budoucnu chovat: Slabší dolar = více globální likvidity = vyšší ceny akcií a naopak. Jak ale ukazuje následující obrázek, americké akcie dokázaly za poslední rok posilovat jak se sílícím, tak se slábnoucím dolarem v zádech. Ospravedlnění můžeme najít v obou případech: V prvním mohl být rozhodující výhled na silné ekonomické oživení (posiluje dolar i akcie), v druhém tradiční vazba „slabší dolar je dobrý pro velké mezinárodní společnosti“ a také uvolňuje finanční podmínky. Jaký měnově – akciový vzorec na trzích nakonec převáží nevím. Zřejmé je ale to, co jsem připomínal v úvodu: Pokud se cyklus v USA vydá tradičním směrem, pro americké akcie to dobrá zpráva není, ať už si dolar dělá, co chce.