Vývoj v americké ekonomice je asi dobrým příkladem toho, jak nevyzpytatelné jsou Keynesovy animal spirits. Tedy zvířecí pudy, které jsou nejednou hlavním hybným faktorem našeho chování. Důvod je prostý – v USA je již dlouhou dobu neobvykle vysoká důvěra spotřebitelů i firem, což se promítá do výdajů domácností a poslední dobou i do investic (viz můj předchozí příspěvek). Jak to bude s touto pudovou divokou kartou vypadat příští rok?

Po prezidentských volbách se široce spekulovalo o tom, že zmíněná vysoká důvěra je odrazem nadějí na snižování dani, na investice, deregulaci a apod. Tyto úvahy podle mne ale moc smyslu nedávaly, protože plány nové vlády byly od počátku chaotické, v mnoha ohledech kontraproduktivní. Nyní se navíc jasně ukazuje, že jejich implementace značně vázne, ale dobrá nálada spotřebitelů a firem zůstává.

Pořádně tak stále nevíme proč se tak děje. Na druhou stranu nejde o nijak výjimečný jev – zpětně vždy s nějakým vysvětlením přijdeme, ale „online“ nám vysvětlení pudů a emocí moc nejdou. Pokud budeme předpokládat, že k podkopání současné stále trochu záhadné dobré nálady nedojde, nastane v tom lepším případě vývoj následující vývoj:

V následujícím roce, či dvou se růst v USA postupně posune směrem k potenciálu (klesne k tempu, které je schopna zajistit nabídková strana ekonomiky). Potenciál je odhadován někde nad 1,7 %, pokud nastane investiční boom, může se „endogenně“ o něco zvednout a jako hrubé měřítko tak můžeme hovořit o dvojkovém scénáři: Růst bude konvergovat ke 2 % stejně, jako inflace. Možná, že na dvojku se příští rok dostanou i sazby. V tom horším případě centrální banka (opět) zařízne oživení příliš ukvapenou restrikcí.

Detailnější čísla ohledně možného vývoje v USA jsem ukazoval v předchozím příspěvku, dnes bych rád tento pohled doplnil následujícím grafem, který úzce souvisí s výše zmíněnými pudovými reakcemi. Dá se vtěsnat do základní otázky: Měli by se spotřebitelé a firmy radovat z plánovaného snížení daní korporátního sektoru, či nikoliv? První pudová reakce se bude zřejmě pohybovat v rámci úvah typu „menší daně = více peněz pro akcionáře, více investic = vyšší růst“. Jenže tu je pár detailů hovořících jiným jazykem. Nejdůležitější z nich je současná fáze cyklu, v níž by daňové fiskální uvolnění posunulo ekonomiky blíže k onomu nárazu na potenciál. Což by si samozřejmě vyžádalo reakci od Fedu.

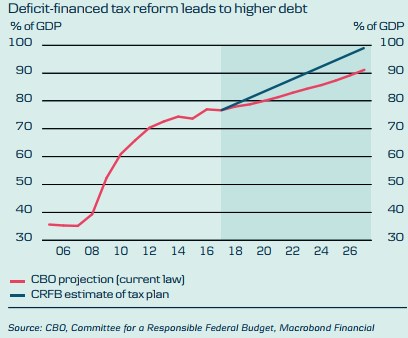

Pokud pak nevěříme pohádkám o tom, jak snížení daní prudce zvedne ekonomickou aktivitu (tj., zvedne jak poptávku, tak potenciál), musíme nevyhnutelně dojít k závěru, že také zvýší vládní dluhy. Pokud by se tak stalo u nepředlužené země v ekonomickém útlumu, byl by takový krok namístě. Jenže minimálně v druhém bodě jsou USA v úplně opačné situaci. Vývoj dluhů daňovou reformou a bez ní odhadovaný CBO ukazuje následující graf:

Trhy tedy fakticky nestojí před možnostmi „bude daňová změna schválena, či ne“. Mnohem přesnější popis dalšího vývoje zní „změna daní + vyšší sazby + vyšší dluhy – ano, či ne“. Takže ono vlastně není vůbec jasné, zda by se investoři, spotřebitelé a firmy měli z možného prosazení změn skutečně radovat, či ne.

Asi tato celá situace úzce souvisí s celkovým posunem do doby, kdy je zdravý selský rozum tak často zaměňován za zjednodušující bláboly a velmi selektivní přístup k faktům. Zatím jde tato doba navzdory všemu očekávání ruku v ruce s nevídaně nízkou volatilitou na trzích a silným oživením. Uvidíme, v jaký příběh se značně neobvyklá předehra této formy rozvine v roce příštím.