Příběhy o ultravysokých ziscích přitahují investory jako magnet. A nejednou jde skutečně o zajímavý, či dokonce poučný příběh. CNBC nyní píše, že akcie společnosti Monster Beverage prodávající energetické nápoje si za posledních 20 let připisuje téměř 70 000 %. si přitom za stejnou dobu připisuje asi 200 % a 40 %. Podívejme se tedy na to monstrum.

CNBC cituje Borise Schlossberga z BK Asset Management, který se domnívá, že ty nejlepší růstové dny má firma už za sebou. Na což ukazuje i to, že akcie se dostala na vrchol v lednu roku 2018 a od té doby oslabila asi o 17 %. Navíc může čelit novým problémům, protože toto odvětví možná bude stále více kritizováno ze zdravotního hlediska podobně, jako se to děje u tabákových firem.

Mark Tepper ze Strategic Wealth Partners se ale domnívá, že Monster Beverage je jednou z mála akcií mezi tituly v sektoru spotřebního zboží, která má dobrou dynamiku. Většina firem v sektoru se podle něj obchoduje s násobky nad hodnotou 20 a přitom se u nich čeká růst zisků na úrovni nižších jednociferných čísel. Monster je v tomto ohledu výjimkou. Cestou k udržení vyššího růstu této společnosti může pak podle investora být podobná strategie, jakou chce kráčet Constellation Brands. Tedy partnerství s nějakou konopnou společností.

Následující tabulka k nám hovoří již hodně konkrétní řečí ohledně toho, co je firma svým akcionářům skutečně schopná vydělávat. Růst tržeb za posledních 5 let dosáhl v průměru 10 %, provozní tok hotovosti ale rostl téměř o 30 % ročně a to samé platí o volném toku hotovosti. Zatímco v roce 2015 firma po investicích vydělala 180 milionů dolarům, za posledních 12 měsíců to bylo už 942 milionů dolarů (čísla ještě neodráží výsledky za Q4, které by v době zveřejnění tohoto článku již měly být známy):

Zdroj: Morningstar

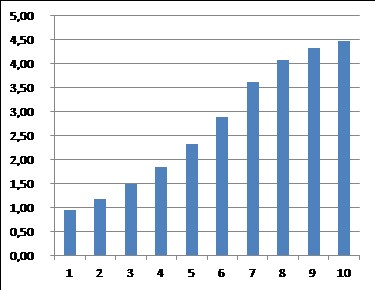

Jaké růsty implikuje současná valuace firmy? Kapitalizace se ve středu večer pohybuje na 32,4 miliardách dolarů. V následujícím grafu je jeden ze scénářů dalšího vývoje volného toku hotovosti, který by kapitalizaci podle mých jednoduchých odhadů ospravedlnil (pokud by onen tok hotovosti plně patřil akcionářům). Po dlouhou řadu let by cash flow muselo růst o 25% ročně, pak by růst postupně klesal nad 3 %. Do sedmi let by tak firma musela vydělávat čtyřikrát víc, než nyní:

Pokud bychom vzali jako měřítko realističnosti růsty toku hotovosti z minulých let (tedy oněch cca 30 %), nejde o nijak vysoko položenou laťku. Jenže by nešlo o nejlepší měřítko čistě proto, že tržby rostly jen asi o 10 % a zbytek byl tažen růstem cash flow marží. Otázka tak je, kolik prostoru pro zvyšování marží tu ještě je – dost na to, aby vygenerovalo křivku podobnou té v grafu? Nebo nakonec vše zachrání to konopí? Poslední rok naznačuje, že investoři začínají mít vážné pochyby.

Minimálně jedno velké poučení tu podle mne každopádně je – úspěšné firmy a akcie nemusí ani zdaleka pocházet z odvětví převratných technologií a úplně nových myšlenek. I když v tomhle konkrétním případě se úspěch pojí s docela kontroverzním produktem z hlediska zdraví a to zejména u mladých lidí.