Zatímco konec minulého roku investory hodně znejistil, počátek toho letošního opět vlil krev do žil. V principu podle mne dochází k tomu, že trhy přepínají mezi dost extrémními pozitivními a negativními scénáři a jaksi se jim nedaří najít nějaký rozumný kompromis. Ono je to vlastně obecně takovým dost výrazným společenským rysem posledních několika let – potácíme se mezi extrémy, neschopni nalézt kompromis a střední cestu. Dnes bych ve své úvaze ale držel směr, který vytyčil stratég Torsten Slok.

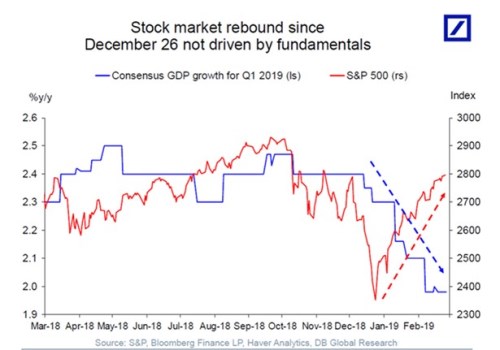

Pan Slok v následujícím grafu ukazuje vývoj akciového indexu SPX a také očekávání ohledně růstu v prvním čtvrtletí letošního roku. Pointa vyprávěného příběhu je na konci křivek, kdy nejdříve akcie ruku v ruce s očekáváními klesají, ale pak se vydají prudce nahoru. Aniž by ale souběžně stoupal očekávaný růst HDP. Ten naopak míří dál dolů. Implikace je zřejmá: Letošní akciová rally nemá pevný základ. A nebo bude muset dojít k výraznému zlepšení na straně růstu ekonomiky:

Podívejme se na věc trochu systematičtěji: Akcie s růstem produktu velmi často vykazují korelaci mizernou. Takže situace, kdy si obě veličiny kráčí rozdílnými cestami, nejsou ojedinělé. Příčina je v principu dvojí. Za prvé, ceny akcií neurčuje přímo produkt, ale zisky, a ty nemusí být s vývojem produktu pevně spjaty. Konec konců výborným příkladem jsou pokrizové roky charakterizované utlumeným růstem produktu, ale poměrně rychlým tempem růstu zisků (tedy růstem podílu zisků na celkových příjmech/produktu). A za druhé, ceny akcií jsou také taženy valuacemi, které odráží dlouhodobější růstový výhled a náklad kapitálu (bezrizikové sazby a rizikové prémie) – tedy opět proměnné, které nemusí s krátkodobým vývojem HDP úzce korelovat.

Kdybychom tedy mohli rozevírající se nůžky popsané grafem sledovat bez pocitu, že tohle akcie opět přehnaly?

Za prvé, pokud by se zisky odtrhávaly od produktu a na rozdíl od něj by měly silně růst. K tomu ale nedochází, naopak je možné, že spíše přijde zisková recese.

Za druhé, pokud by se zlepšil dlouhodobý růstový výhled. Ani zde nám ale pšenka optimismu moc nepokvete.

Za třetí, pokud by měly klesnout bezrizikové sazby. Tady se již dostáváme do méně jednoznačné oblasti. Posun v chování Fedu je totiž znatelný a jeho celkem prudké zhrdličkovatění by mělo samo o sobě posunout valuace nahoru. Jenže je dobré mít na paměti, že posun k těmto opeřencům má základ právě v horším ekonomickém výhledu, který popisuje i graf.

A za čtvrté, pokud by klesly rizikové prémie. Zde můžeme uvažovat o tom, že trh hodnotí optimističtěji třeba dohodu mezi USA a Čínou, spory kolem zdi a uzavření US vlády a podobně.

CNBC s ohledem na graf píše, že trh není nyní tažen fundamentem. Tak úplně pravda to není, protože fundament nejsou jen zisky, ale i onen náklad kapitálu a obě jeho hlavní složky zřejmě akciím „fundamentálně“ skutečně pomohly. PE indexu SPX se konkrétně zvedlo z úrovně kolem 13 (prosincové dno) na současných více než 16. Tedy na úroveň, která zhruba odpovídá předpropadovému standardu roku 2018. Graf pak podle mne sám o sobě vyznívá příliš pesimisticky. Spíš bych řekl, že trh opět vyždímal všechny možné zdroje růstu a nyní se bude čekat, jak to dopadne na obchodní frontě Čína – USA a s onou ziskovou recesí.