Americké akcie si letos připisují asi 15 %, na konci července to bylo dokonce 20 %. Valuace jsou také znatelně výše, zatímco růstová očekávání míří dolů. Podle některých názorů dává růst cen a valuací i přesto smysl, protože klesly výnosy vládních obligací. Podle mne to moc smyslu nedává a trh je velmi našponován.

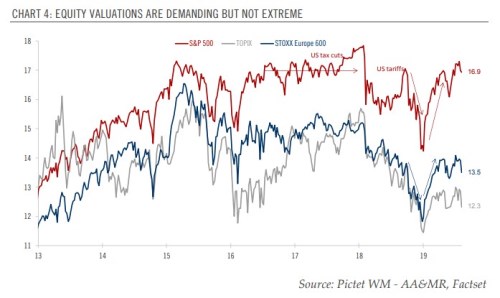

Následující graf ukazuje vývoj valuací amerického, evropského a japonského trhu. V první řadě si můžeme všimnout, že v roce 2015 se PE těchto trhů pohybovala na nejbližších úrovních za sledované období, pak se ale evropský a japonský trh utrhl od toho amerického, a to tím horším směrem. Obecně to znamená jediné – investoři hodnotili a hodnotí rizikový a ziskový výhled v USA lépe než u zbylé dvojky. Kontrariánsky smýšlející investor by se mohl na obrázek dívat tak, že Evropa a Japonsko jsou podhodnoceny, ale historie zas a znovu ukazuje, že takové uvažování může vést ke spáleným investičním prstům.

Pokud se zaměříme na americký trh, zjistíme, že valuace se z lokálního dna na přelomu minulého a letošního roku hodně rychle zotavily na současnou úroveň PE kolem sedmnácti. Což s ohledem na historii není málo. V podstatě se pohybujeme blízko horní úrovně toho, kam až se valuace dokázaly po roce 2015 vyšplhat:

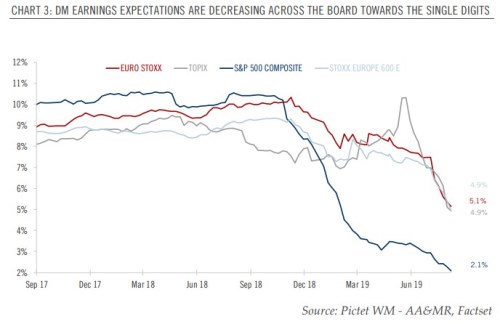

Nabízí se tedy otázka, na čem ony vysoké valuace stojí. V principu je táhnou tři faktory – bezrizikové sazby a rizikové prémie, dohromady určující výši požadované návratnosti. A očekávaný růst zisků, respektive dividend. Následující graf ukazuje, jak jsou postupně osekávána očekávání růstu zisků pro celý letošní rok:

Takže si shrňme dosavadní poznatky: Na konci roku 2018 byly valuace trhu mnohem níže (pod 15), ale čekalo se, že letos zisky obchodovaných společností porostou o nějakých 10 %. Nyní jsou valuace znatelně výše (17), ale čeká se, že zisky porostou jen o 2 %. Na to, abychom tento pozoruhodný jev nějak vysvětlili, máme tři možnosti:

Za prvé, krátkodobý růstový výhled se sice výrazně zhoršil, ale zlepšil se výhled dlouhodobější. Mě osobně to s ohledem na vývoj v americké i globální ekonomice připadá jako velmi nepravděpodobné. A podle konsenzu k tomu také nedošlo, naopak. Podle čísel od pana Yardeniho a Thomson Reuters byla dlouhodobá (pětiletá) růstová očekávání u zisků obchodovaných společností na konci minulého roku nad 15 %, nyní jsou cca na 13 %

Za druhé, prudce klesla nejistota na trhu a hlavně rizikové prémie. Opět: S ohledem na to, co se děje v globální ekonomice a v USA na ekonomické i neekonomické rovině, mi to nepřijde jako velmi pravděpodobné. Takže zbývá:

Za třetí: Musely klesnout bezrizikové výnosy a čeká se jejich další znatelný pokles. K tomu samozřejmě došlo, desetileté americké vládní obligace nyní vynáší jen 1,55 %. Stačí to na eliminaci zhoršených růstových očekávání a růst valuací?

PE si můžeme z hlediska popsaného fundamentu konkrétně rozepsat jako výplatní poměr (poměr dividend k ziskům) dělený požadovanou návratností (bezrizikové výnosy plus riziková prémie) sníženou o očekávaný růst. Dejme tomu, že výplatní poměr se nezměnil a riziková prémie také ne. Výnosy vládních obligací od počátku roku klesly asi o jeden procentní bod. To by samo o sobě ospravedlňovalo nějaký růst valuací od počátku roku do nynějška.

Jenže tu je i zmiňovaný pokles růstových očekávání, který nesmíme ignorovat už proto, že je neoddělitelnou odvrácenou stranou poklesu sazeb a výnosů obligací – sazby jdou dolů právě proto, že se zhoršuje výhled. Dejme tomu, že vyloženě dlouhodobá růstová očekávání klesla také jen o 1 procentní bod (tedy ne o cca 2 procentní body, jak by naznačovala pětiletá čísla od Thomson Reuters). Pak bychom ospravedlnili to, kdyby PE bylo na stejné úrovni jako na počátku roku. Jenže ono je znatelně výše a fundamentální „karty“ nám došly.

Můžeme samozřejmě začít uvažovat o tom, že Fed, či dokonce americká vláda nenechají trh zkolabovat. Nebo věřit, že přes všechny povrchové tenze nakonec bude dosaženo nějaké smysluplné dohody mezi Čínou a USA. Či že současná slabost globální ekonomiky je opět pouze přechodným jevem. Přál bych si, aby tomu tak bylo a vše se v klidu usadilo.

Výše uvedeným chci ale ukázat, že současné ceny a valuace amerických akcií je docela těžké napasovat na pár rozhodujících fundamentálních čísel. A je ošemetné nechat se uchlácholit tím, že vše je v pořádku, protože sazby jdou dolů. Nebo že jsme se v Q2 vyhnuli ziskové recesi. Pravidelnější čtenář mých příspěvků mi může namítnout, že o našponovanosti trhů tu hovořím již dlouho. Ano, je to pravda. Výše uvedené ale není žádným detailem.