Dvacet témat pro letošní rok, kterým se v v jedné ze svých posledních analýz věnovala francouzská investiční banka Natixis, zahrnuje například monetární politiku v USA a eurozóně, „dedolarizaci“, pojednává o ropě, či akciích. Já bych se dnes rád trochu více věnoval pohledu Natixisu na Čínu, Francii, Německo a Velkou Británii.

Čína na úrovni USA

Měřeno na základě parity kupní síly čínská ekonomika svou celkovou velikostí tu americkou předehnala již před několika lety. Produkt na hlavu je ale v USA podle Světové banky z této perspektivy stále více než třikrát vyšší, v běžných dolarech asi šestkrát vyšší. Třeba očekávaná délka života je v USA podle Světové banky (už jen) asi o dva roky delší (78,6 let). Někde tedy probíhá znatelná konvergence, někde ne. Prvním případem může být podle Natixisu i tempo hospodářského růstu. A to přirozeně tak, že Čína bude konvergovat k USA, protože opak lze čekat jen těžko.

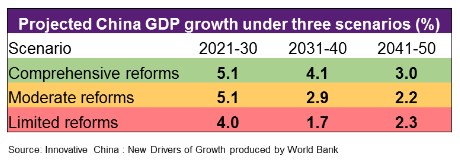

V článku „Čínská past středních příjmů, fáze 2020“ jsme hovořili o čínské verzi takzvané pasti středních příjmů a také o potřebných reformách. To samé činí Natixis a v následující tabulce pak shrnuje různé scénáře dalšího vývoje čínského produktu – pokud proběhnou ucelené a hluboké reformy, reformy mírné a reformy minimální. Ve středním scénáři by se tempo růstu čínského hospodářství dostalo na americký „standard“ někdy za dvacet let. V scénáři posledním by už cca za deset let mohly Spojené státy růst rychleji, než země draka. Oním standardem mám pak na mysli potenciál americké ekonomiky, který je nyní (povětšinou) odhadován na úroveň kolem 2 %.

Nejistota „funguje“

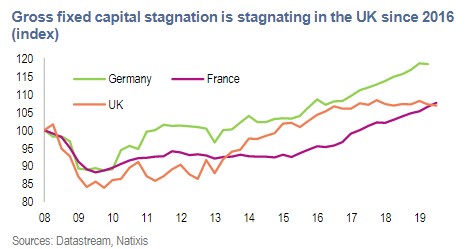

Natixis se věnuje i brexitu a v této souvislosti ukazuje i následující graf. Ten porovnává vývoj kapitálových investic ve Velké Británii, Francii a Německu. U těchto dvou zemí pozorujeme již řadu let hodně podobný trend, odstup obou křivek je dán zejména tím, jak Německo „odskočilo“ v roce 2010 a 2011. Britské firmy se svým investičním chování liší a v souvislosti s brexitem stojí za pozornost zejména útlum přicházející po roce 2016:

Mezi výší nejistoty a investic můžeme podle mne ve většině případů bez většího váhání předpokládat negativní vztah. Výjimkou by mohly být třeba speciální situace, kdy by vzrostla nejistota, ale zároveň se zlepšil celkový výhled (střední scénář). Nebo ještě lépe – pokud by se nejistota/vějíř možných scénářů rozevřel zejména směrem k těm pozitivním. Výše uvedené naznačuje, že o takové specialitě tu asi nehovoříme. Investice v Británii jistě ovlivňuje řada faktorů, ale nezdá se, že by jim brexit nějak svědčil.

Francie, Německo a zrádnost parciálních pohledů

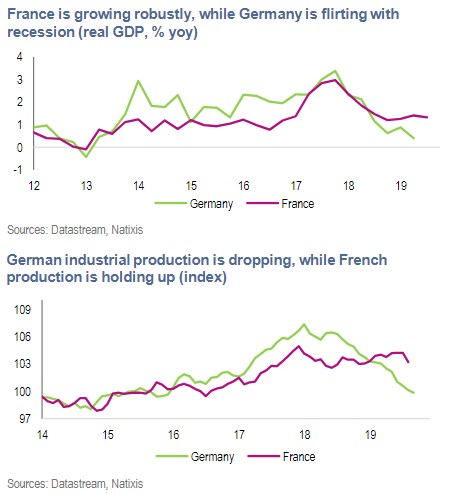

Natixis se pak věnuje i porovnávání francouzského a německého hospodářství. Poukazuje na to, že zatímco Německo „flirtuje“ s recesí, Francie si užívá na svůj standard dost silného tempa růstu. Příčiny německého ochlazení jsou u nás dobře známy, protože německé ekonomika je tu z evidentních důvodů pozorně sledována. Francie na rozdíl od Německa není tak propojena s globální ekonomikou a tudíž se v jejím hospodářství tolik neodráží globální útlum postihující zejména výrobní sektor. Podle Natixisu naopak nyní těží ze silné domácí poptávky.

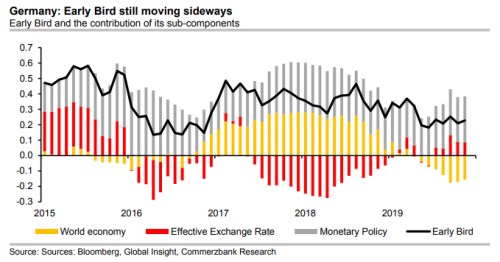

V souvislosti s Německem bych si dovolil ještě poukázat na výzkum , která pravidelně zveřejňuje a štědře se dělí o svůj vedoucí indikátor „ranního ptáčete“. Jak vidíme v následujícím grafu, světová ekonomika byla pro tu Německou z tohoto pohledu v roce 2016 mírnou brzdou, pak se stala výrazným tahounem, aby v roce letošním působila opět negativně. V roce 2018 její pozitivní vliv z hlediska dopadu na německé hospodářství ale do značné míry eliminoval efektivní měnový kurz, který letos naopak pomáhá.

Po celou dobu pak německé ekonomice mohutně pomáhá monetární politika Evropské centrální banky. A to i letos. Tento graf pak spolu s dvěma výše uvedenými celkem jednoznačně ukazuje, že nebýt ECB, Německo by s recesí možná už neflirtovalo. Tento celý obrázek pak mě samotnému opět dokazuje, že bychom se měli snažit dohlédnout dál, než pouze na jednu stranu mince:

Je pochopitelné, že Němci nemají radost z nízkého úročení svých úspor. Na druhou stranu ale oni sami značně přispívají k výši (a možná i přetlaku) globálních úspor, což k růstu sazeb a výnosů aktiv rozhodně nenapomáhá. A kdyby ECB třeba dospěla k názoru, že její sazby jsou pod sazbami „přirozenými“ a svou politiku utáhla? V Německu by se kvůli útlumu a růstu nezaměstnanosti (viz ony grafy) namísto výše úročení možná začalo více řešit, že není z čeho spořit. Ani zdaleka netvrdím, že toto je jediný, správný, či konečný a ucelený pohled na věc. Ale přece jen jde snad o trochu vyváženější a nečernobílý obrázek.