Kdyby měl investor s milionem a více dolarů na trhu uvažovat, zda je akciová bublina už tady, nebo brzy nějaká přijde, co by odpověděl? Podle nového průzkumu společnosti E-Trade Finance by byla jeho odpověď následující: Investovat do akcií s větším důrazem na podceněné sektory na trhu.

Jenom 9 % milionářů v tomto průzkumu se podle CNBC domnívá, že bublinu nevidět. Ze zbytku si:

-16 % myslí, že „se zcelanacházíme v bublině“

-46 % se domnívá, že „se trochu nacházíme v bublině“

-29 % se domnívá, že se nějaká bublina blíží.

Ani tak ale movití investoři neutíkají z trhu a neparkují svoje peníze v hotovosti. Naopak, jejich tolerance k riziku se prý v tomto čtvrtletí výrazně zvýšila. Většina očekává, že akcie toto čtvrtletí zakončí s dalšími zisky.

Distribuce vakcín proti Covid-19 a vyhlídky na ještě větší stimulační balík od zvoleného prezidenta Bidena přiměl investory k tomu dělat to, co by podle historie měli: Dívat se kupředu.

„Je tu širší přijetí, že ekonomika se zlepšuje, a náznaky, že se na trhu nacházejí faktory k tomu, aby se posunul výše,“ tvrdí podle CNBC Mike Loewengart, investiční ředitel v divizi pro řízení kapitálu ve společnosti E-Trade Financial.

E-Trade, která patří , provedla dotazování od 1. ledna do 7. ledna na online americkém vzorku 904 aktivních investorů s minimálně 10.000 dolary ny obchodním účtu. Data o milionářích byla vytažena exkluzivně pro CNBC. Jde o 188 investorů s milionem více dolarů v investovatelném majetku.

Zdánlivý protiklad v pokračujícím býčím naladění v době narůstajícího strachu z bubliny není tak velký, jak by se mohlo zdát. Tento býčí trh dokázal definovat každé riziko, které před ním stojí, a tržní experti pořád věří, že trajektorie minimálního odporu vede směrem nahoru. I tak ale může být nutné portfolio trochu adaptovat s větším záběrem na podhodnocené části trhu.

Čeho si E-Trade ještě všimla?

1. Milionáři jsou svým naladěním pro býka víc než širší investiční veřejnost

Optimistický pohled na akcie má 64 % milionářů. To je o 9 procentních vodů víc než v loňském posledním čtvrtletí. V širším investičním světě si býčá pohled zachovává 57 % celku.

Bohatí investoři nečekají obří návratnost. Největší skupina očekává, že trh v tomto čtvrtletí nestoupne o více než 5 %. Další kvartální vzestup indexu S&P 500 čeká 59 % milionářů, přičemž 43 % nečeká zisk větší než 5 %. Podíl těch, kdo si myslí, že trh klesne, klesl: z 28 na 22 %.

2. Změny portfolií jsou častější

I když ochota k riziku je pro mnohé stále způsobem, jak uvažovat, ke změně v portfoliích přesto dochází. Rotace do hodnotových akcií, akcií malých firem a stlačených sektorů jako energetika a finance jsou již dobře známým jevem. Říká se mu velká rotace a investoři, o kterých tu je řeč, nejsou výjimkou.

Oproti předešlému čtvrtletí se zvedlo procento těch milionářů, kde říkají, že upravují alokace svých portfolií (o 6 % na 32 %) a procento těch, kdo se přesouvají do hotovosti (z 5 na 7 %).

Investoři přitom vnímají příležitosti přesouvat se cykličtěji orientovaných sektorů.

„Všechno mimo velké technologie se stalo lepší možnou příležitostí,“ tvrdí Loewengart.

3. Známé tituly mohou být za vrcholem, celkově ale nemizí

Navzdory tomu, co bylo řečeno výše, se sektorový optimismus v indexu S&P 500 tolik nezměnil. Mnoho investorů nechává svoje peníze pořád jet na vlně vítězů. Zájem o sektor financí jako sektor s největším potenciálem se toto čtvrtletí zvedl o 3 %, což je sázka na rychlé zotavení ve financích. IT a zdravotní péče jsou ale pořád těmi největšími sázkami, a ani jeden z nich menší zájem investorů neregistroval.

Podle Loewengarta by investoři měli očekávat, že zisky budou vzhledem k současným valuacím skromnější než příležitosti v cyklických sektorech, kde mohou další stimuly a proočkování podnítit významnější růst valuací.

4. Příležitosti na zahraničních trzích jsou lákavější

Zájem o investice v zahraničí se v tomto čtvrtletí zvýšil o 9 procentních bodů na 36 %. To je prý mezi milionáři rozhodně velký pohyb.

I když dolar v poslední době oživil, jeho oslabování v posledních měsících je klíčovým prvkem výkonnost zahraničních akcií. „Milionáři jsou tak více naladěni na příležitosti,“ uvedl Loewengart.

5. Výrazně se snížilo americké politické riziko

Jestliže ve čtvrtém čtvrtletí bylo hlavním faktorem politické a volební riziko v USA, v tomto kvartálu se podstatně snížilo

Konec průzkumu už zachytil druhé kolo senátních voleb Georgii a nepokoje v Kapitolu, po kterých se trh vyšplhaly na další rekord. Pokud jde o největší otázku – listopadové prezidentské volby – nejsou milionářští investoři už tak znepokojeni. Pesimisticky se na vyhlídky americké ekonomiky za prezidenta Bidena dívá 26 % těchto investorů, zatímco 60 % vyjádřilo určitou míru optimismu.

Nárůst naopak zaznamenala tržní volatilita, kterou jako největší hrozbu pro svoje portfolio vnímá 27 % oslovených milionářských investorů proti dřívějším 18 %.

6. Milionáři asi nebudou naladěni na riziko u těch nejrizikovějších aktiv

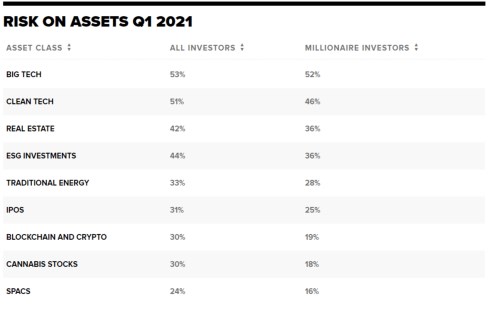

Nejnovější fázi tohoto býčího trhu poznamenala ochota riskovat, zájem o nové emise, IPO a SPAC a vzestup nových tříd aktiv jako kryptoměny. Milionáři, pokud jsou nakloněni riziku, se ale ve vztahu k těmto druhům sázek drží spíše stranou:

Zdroj: CNBC