Když někdo minulý týden četl můj článek o tom, že podle Morningstar jsou akcie výrazně podhodnocené, možná jej stejně jako mě napadlo: „Když , proč ne také Mercedes?“ Morningstar tento týden píše o firmách, které jsou „no moat“, tedy bez výrazné konkurenční výhody, ale zároveň jsou jejich akcie podhodnocené. Jelikož byl na seznam zařazen i , k oné otázce se dnes vrátím.

1. Konkurenční výhoda, hodnota, cena.

Je zajímavé, že podle Morningstar má „narrow moat“, tedy určitou konkurenční výhodu a bariéru před dalšími automobilkami, ale ne. Ona otázka „když , proč ne také Mercedes“, je tak namístě i zde. U má konkurenční výhoda pramenit z jeho značky a dalších nehmotných aktiv a jeho know how a výroby motorů. Značka Daimler/Mercedes ale konkurenční výhodu prý nepředstavuje, což může být překvapivé.

Více v bodu druhém, zde krátkou poznámku o (ne)vztahu mezi pod/nadhodnocenou akcií a konkurenční výhodou. Taková výhoda ukazuje na sílu firmy, její finanční pozici, pozici na trhu a dlouhodobější prospekt týkající se tržeb, ziskovosti, toku hotovosti. Ale investoři mohou být tím vším tak moc zlákáni, že vyženou cenu nad hodnotu. A naopak „neznačková“ firma čelící ostré konkurenci může být natolik mimo pozornost investorů, že cena jejích akcií klesne pod jejich hodnotu. Podle Morningstar je příkladem první skupiny Ferrari, příkladem druhé právě je, či přesněji řečeno byl (viz bod třetí) .

2. Rozdělit a zvýšit konkurenční výhodu:

Richard Hilgert z Morningstar na počátku února psal o tom, že plně schvaluje rozhodnutí oddělit od divize osobních aut divizi nákladních vozů a autobusů. Ta má tržby kolem 45 miliard eur, zbytek generuje asi 105 miliard eur obratu. Nákladní auta jsou cykličtějším byznysem a také je jejich výroba kapitálově náročnější. Analytik dodává, že oddělení obou částí a přejmenování Daimlera na Mercedes-Benz zvýší jeho konkurenční výhodu a posune jí tam, kde je . Mercedes by totiž měl po rozdělení být schopen více vytěžit ze značky a svých zbývajících aktiv. Nevím, mě to spíše ukazuje, jak těžko uchopitelný, respektive nějak kvantifikovatelný koncept ona konkurenční výhoda je. Myslím to v tom smyslu, že já bych spíše tvrdil, že Mercedes je na tom už teď podobně, jako a vyloženě „no moat“ jsou automobilky jako , či Nissan (které jsou podle Morningstar také podhodnocené).

3. Cena akcií:

Když analytik na počátku února psal o podhodnocenosti , cena akcií s e pohybovala kolem 70 eur, hodnotu Morningstar odhaduje na 80 eur. Akcie ale následně během pár dní posílila, za posledních 15 dní si připisuje více než 10 %. Ona valuační atraktivita tak z tohoto pohledu notně klesla. Ale za připomínku stojí jedna podstatná věc: Pokud se akcie obchoduje s cenou na úrovni odhadované hodnoty, neznamená to, že akcie by neměla investorům přinést zisky. Měla, ale „jen“ zisky odpovídající požadované návratnosti. Beta jako ukazatel systematického rizika je u na hodnotě 1,59 a požadovaná návratnost by se tak mohla pohybovat kolem 7,7 %.

4. Hodnota akcií:

Jak jsem uvedl, podle Morningstar mají akcie nyní hodnotu 80 eur. Já bych se podobně jako u (a řady dalších firem, o kterých zde píšu) rád podíval na to, co současná kapitalizace implikuje ohledně budoucího růstu firmy. Většinou se zaměřuji na tok hotovosti, ale jak jsem zmiňoval u , ten je v případě řady automobilek ovlivněn tím, že se z nich stávají finanční instituce. A jejich provozní a volný tok hotovosti je tak méně vypovídající podobně, jako u bank. Zaměřme se tedy i u na dividendy.

Za posledních 12 měsíců firma vyplatila celkovou dividendu ve výši 0,96 miliard eur, v roce 2019 to bylo 3,48 miliard eur. Začněme s touto částkou a jednoduchou otázkou: Jaký další růst, či pokles dividendy by ospravedlnil současnou kapitalizaci dosahující 84 miliard eur? Podle mých kalkulací by na ospravedlnění kapitalizace muselo oněch 3,48 miliard eur růst ročně o 3,6 %. Pokud bychom začali s 0,96 miliardami eur, tak by růst musel dosáhnout 6,5 %. Není bez zajímavosti, že stejná úvaha odvíjející se od dividend z roku 2019 ukazuje, že podle kapitalizace by tyto dividendy měly ročně růst o 1,7 %.

Jinak řečeno, (stále posuzovaný jako celek – po rozdělení by akcionáři měli držet akcie obou staronových subjektů) by měl ve srovnání s předvádět znatelně vyšší růst dividendy z roku 2019. Jeden ze způsobů, jak to vysvětlit, je ona výrazná podhodnocenost – pokud by byla jeho kapitalizace vyšší, musely by dividendy růst na její ospravedlnění více, než na ospravedlnění té současné. Valuačně tedy odpověď na otázku „když , proč ne také Mercedes“ může znít: Protože u se po jeho posílení už počítá s růstem dividend znatelně vyšším, než u (které má zároveň podle odhadů Morningstar alespoň implicitně na víc, než co vyžaduje současná kapitalizace).

5. Automobilový vrchol:

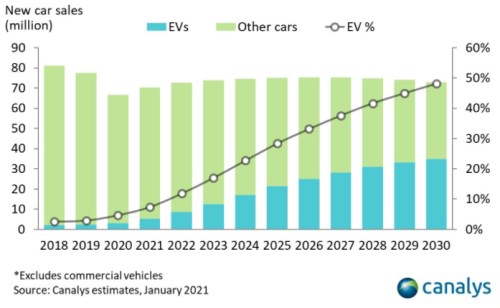

V úvaze o jsem ukazoval i graf, podle kterého by globální prodeje aut měly za cca deset let dosáhnout svého vrcholu. Tento týden jsem se následně věnoval možnosti, že automobilky na tom mohou být podobně, jako ropné firmy a mohou řešit téma řízeného zmenšování. Následující čerstvý graf a projekce od společnosti Canalys dokonce automobilový vrchol předpovídají znatelně před rokem 2030 a v roce 2030 by již polovinu prodaných aut měly tvořit elektromobily:

Zdroj: Canalys, Twitter

Z tohoto pohledu je tedy dlouhodobý růst dividend automobilek výzvou, protože množstevní prodeje by měly v odvětví dříve, či později začít klesat. Nominální růst dividend by poté mohl být zajištěn jen inflací a/nebo růstem (hotovostních) marží. Ale berme v úvahu, že hovoříme o hyperkonkurenčním, kapitálově náročném odvětví, navíc tlačenému do elekrifikace, která těmto tlakům jen tak neubere. Snad jen v tezi, že proběhne velká konsolidace a nakonec budou vyráběny velmi ziskové jednoduché (ve srovnání se současnými vozy) elektromobily na několika málo platformách, lišící se hlavně tím, co je vidět. Zatím spíše sci-fi.