předpokládá, že americká ekonomika se v druhé polovině letošního roku zvedne nad trend a bude se od něj dál odchylovat směrem nahoru. Čína se bude podle ekonomů banky pohybovat zhruba na trendu, eurozóna se na něj dostane až v druhé polovině roku 2022. O těchto projekcích jsem tu psal nedávno, dnes o alternativním pohledu, trendech, potenciálech.

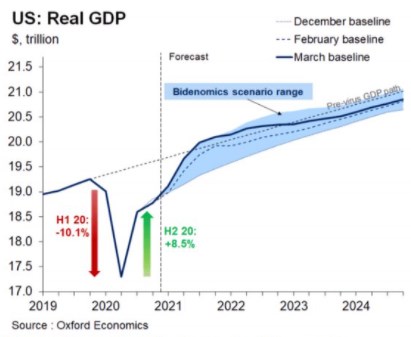

1. Něco mezi: Zatímco projekce jsou v případě USA určitým extrémem, následující graf a projekce od Oxford Economics jsou současnou střední cestou v tom smyslu, že počítají s výletem nad trend taženým zejména fiskální stimulací. Pak ale klesnou o něco pod trend, ovšem s trendovým tempem růstu:

Zdroj: Twitter

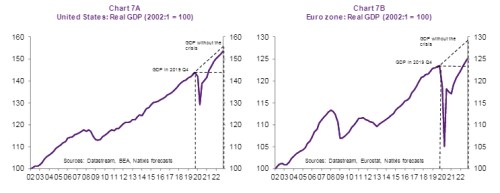

2. Pod trendem: Následující dva grafy ukazují druhý extrém - vývoj predikovaný Natixisem, který se výrazně se liší od toho, o čem hovoří například výše zmíněný . Pro Spojené státy totiž ekonomové této banky očekávají jen přiblížení se k trendu s tím, že zbývající se mezera se bude jen velmi pomalu uzavírat, pokud vůbec. V případě eurozóny to platí více než dvojnásob:

Zdroj: Natixis

Podobný vývoj jako pro eurozónu predikuje Natixis pro UK a ještě znatelně více pod trendem by se měla pohybovat ekonomika Japonska. Natixis ve své analýze projekce dopodrobna nerozebírá a není tak ani jasné, s jak velkou letošní fiskální stimulací banka počítá. Pokud dosáhne rozsahu, o kterém se hovoří, nedávají mi moc čísla Natixisu smysl.

3. Trend, potenciál a agregovaná čísla: Naplnění projekcí by vyvolávalo větší inflační tlaky než křivky od Natixisu a také větší tlaky na růst sazeb. Z něj mají akcie občas záchvat obav, z mého pohledu bude klíčové, jak se budou vyvíjet ne samotné sazby, ale jejich poměr k tempu růstu (viz třeba Pár úvah o dalším vývoji na akciích a výnosech obligací).

Zřejmé je z výše uvedeného každopádně to, že pohledů na další vývoj ekonomické aktivity relativně k trendu je celá řada. K tomu je otázkou, jak interpretovat onen trend – v časech běžnějších bychom jej mohli považovat za aproximaci potenciálu, ale to je nyní ošemetné. Mimo jiné proto, že v ekonomice probíhá řada strukturálních posunů, někde jsou velké volné kapacity, jinde platí opak (třeba čipy), i když agregátní čísla ještě ukazují na znatelnou produkční mezeru. Poslední graf ukazuje projekce růstu od pro letošní a příští rok:

Zdroj: Twitter