Wall Street Journal píše o tom, že nečekaně rychlý růst americké ekonomiky by mohl rozhodit globální ekonomiku, protože atraktivní USA by do sebe mohly nasávat globální kapitál. A to by mohlo negativně působit na rozvíjející se trhy. Dnes o americkém růstu, jeho implikacích pro akcie a hlavně o tom, proč to globální ekonomika nemá s kapitálem někdy jednoduché.

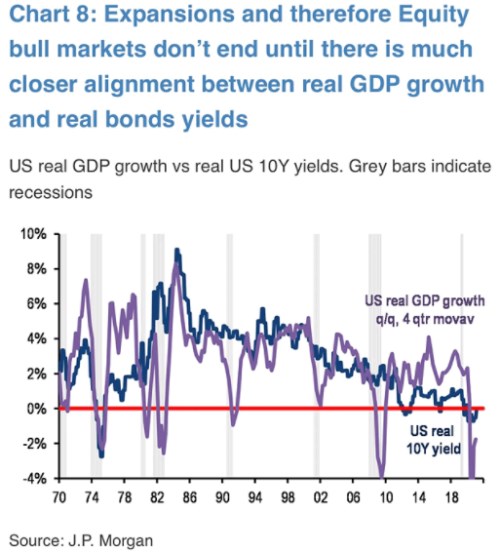

1. USA rychleji a rychleji: Podle některých komentářů může být růst americké ekonomiky v letošním roce mimořádně vysoký, hovoří se dokonce o možnosti přepálení, a to v důsledku plánované fiskální stimulace. Hodně by v takovém případě samozřejmě záleželo na Fedu, který posunul svou strategii k symetrickému inflačnímu cíli, což je samo o sobě věc v USA blíže neprobádaná. Jak tu občas připomínám, z hlediska akcií (a nejen jich) by měl být rozhodující poměr tempa růstu a sazeb (výnosů obligací). Pokud první proměnná zůstane nad druhou, jde o prostředí přívětivé, které může zklamat snad jen ty, kteří věřili, že sazby mohou zůstat mimořádně nízko i v prostředí vysokého růstu. Následující graf ukazuje dosavadní poměr v jeho reálných verzích:

Zdroj: , Twitter

2. Stopka kapitálu: S názory na volný tok kapitálu sem a tam po celém světě je to zajímavé. Slovy klasika by měl přinášet jen „samá pozitiva a sociální jistoty“, protože by měl proudit tam, kde najde nejvyšší návratnost. Výsledkem by měla být rostoucí produktivita, globální ekonomická rovnost a celkový blahobyt. Jenže praxe někdy za tímto ideálem vázne. Proto, že kapitál může zajímat zejména krátkodobý zisk a arbitráž na finančních trzích namísto toho, aby financoval reálné investice. Pak stačí málo, aby kapitál přehodnotil o riziko upravenou návratnost a během krátké doby se přesunul jinam. Výsledkem je vysoká volatilita na některých trzích, krize likvidity (s možným přesunem ke krizi solvence), přestřelování měnových kurzů...

Můžeme si tak všimnout, že proti současnému notně plošnému systému velmi otevřeného pohybu kapitálu a flexibilních kurzů hovoří řada ekonomů vyznávajících i poněkud rozdílný výchozí pohled na fungování ekonomiky – od Paula Krugmana až po zástupce Cato Institute. Podobně uvažuje Michael Pettis, který připomíná, že už v Bretton Woods John Maynard Keynes a Harry Dexter White kritizovali volný pohyb kapitálu a to i ve vztahu k „sofistikované americké a anglické ekonomice“.

3. Zapnuto, vypnuto a první nejlepší. Zejména po finanční krizi roku 2008 fungoval v globální ekonomice a jejím finančním systému jednoduchý režim, kterému se říkalo a říká „risk-on, risk-off“. Jinak řečeno, tok kapitálu byl dán zejména tím, jak se měnil postoj trhů k rizikovým aktivům. Pokud se k nim investoři klonili, kapitál proudil ze Spojených států (a pár dalších přístavů považovaných za bezpečné) směrem k rozvíjejícím se zemím a dalším trhům, které měly nabízet vyšší výnosy (s vyšším rizikem). Pokud se globální trhy přepnuly na averzi k riziku, kapitál mířil do USA a mimo jiné tlačil nahoru kurz dolaru.

Podle toho, co jsem psal v úvodu, by tento mechanismus mohl být zpestřen tím, že prudce rostoucí americká ekonomika do sebe nasaje kapitál podobně, jako v „risk off“. Ve výsledku by se tak posílila atraktivita Spojených států v tom smyslu, že by fungovaly jednak jako bezpečný přístav, ale pro kapitál by byly atraktivní i v době „risk-on“ kvůli jejich výjimečnému růstu. Takový zvýšený magnetizmus.

Kombinací tu najdeme více, ale tak či onak souhlasím s tím, jak komentuje celou věc pan Pettis: Pokud se americké ekonomice povede výjimečně dobře, mělo by to prospívat celé globální ekonomice a rozvíjejícím se trhům. A ne naopak. Čímž jsme zpět u toho, jak je v reálnu skutečně prospěšný volný pohyb kapitálu (a flexibilita kurzů), u „druhých nejlepších“ voleb a toho, proč je někdy tak těžké dosáhnout na ideál „první nejlepší“.