Před několika desetiletími vyplácely obchodované společnosti dividendy odpovídající zhruba 100 % svých zisků. Tento poměr soustavně klesal, nyní se nachází znatelně pod 40 %. Jak jsme viděli včera, významnou roli v tomto poklesu hraje růst obliby odkupů. Jak to reflektovat při jedné poměrně populární metodě hodnocení atraktivity akcií?

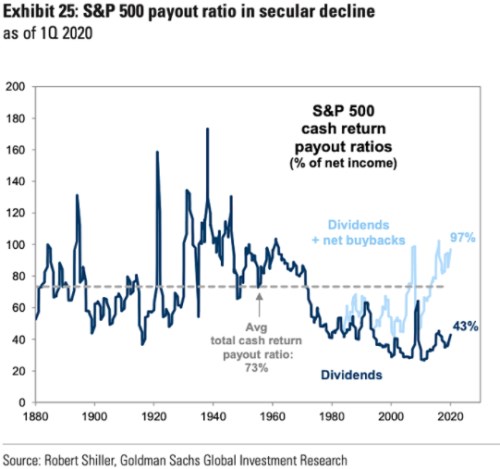

1. Celkový výplatní poměr: Velmi krátce si následujícím grafem připomeňme to, čím jsme se bavili včera – výplatní poměr jako poměr dividend k ziskům po druhé světové válce výrazně klesl. Pokud ale budeme počítat s výplatním poměrem celkovým (dividendy a odkupy k ziskům), tak jsme se v posledních cca dvaceti letech vrátili zpět k zhruba 100 % poměru:

Zdroj: Twitter

Má smysl takto sčítat odkupy a dividendy? Odkupy můžeme vnímat jako současné dividendy, kterých se část akcionářů (ti, kteří se nenechali odkoupit a zůstávají) vzdala. Pro to, aby měla v budoucnu větší podíl na celkových dividendách. Takže třeba 100 akcionářů se jeden rok vzdá celkových dividend ve výši 100 dolarů a místo toho je dá části akcionářů, kteří „končí“. Zbylí akcionáři pak získávají i dividendový podíl končících (jeho současná hodnota při férovém odkupu odpovídá přesně tomu, co za něj odkupem zaplatili).

Odkupy jsou v tomto smyslu „nálepkou“ na dividendy, které jedni přesunuli k druhým na to, aby v budoucnu měli jejich podíl na dividendách. Tuto úvahu můžeme rozšiřovat o odkupy financované dluhem a další vychytávky, ale princip se podle mne nemění a smysl sčítat obě položky má (a pracovat s celkovým výplatním poměrem). Protože odkupy jsou jen onou nálepkou na časové rozložení podílů na dividendách.

Alternativně si to můžeme v dokonalém a bezdaňovém světě představit tak, že akcionáři si mohli nechat vše vyplatit na dividendách. A část z nich pak mohla tyto peníze použít na nákup akcií na trhu (od těch, kteří by se jinak nechali odkoupit za stejné peníze od firmy).

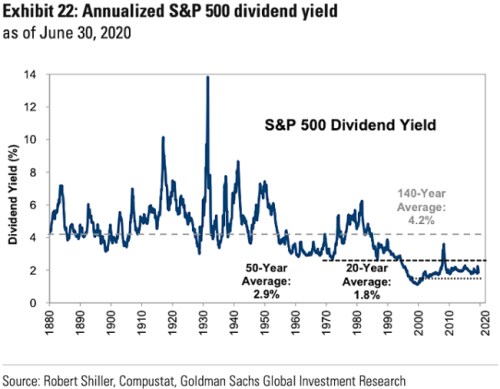

2. Dividendový výnos a celkový výnos: Druhý dnešní graf ukazuje velmi dlouhodobý vývoj dividendových výnosů. Zde vidíme zlom na počátku osmdesátek, kdy začal znatelný pokles dividendových výnosů. Ne náhodou jde o dobu, kdy na popularitě začaly získávat právě odkupy (možná přesněji řečeno, bylo možné je začít provádět).

Zdroj: Twitter

Hovoří se třeba o tom, že odkupy jsou lepší proto, že u nich investoři nejsou tak citliví na změny jako u dividend. Tuto diskusi zahrnující potenciálně i daně a další věci ale nechme stranou, zůstaňme pouze u toho, že po osmdesátých letech nastalo mohutné nahrazování dividend odkupy. Pokud bychom tedy místo dividendového výnosu (druhý graf) počítali výnos celkový (dividendy a odkupy), musel by výnos v druhém grafu dosahovat více než dvojnásobku. Celkový výplatní poměr a tudíž celková výplata jsou totiž více než dvojnásobné ve srovnání s dividendovým výplatním poměrem (první graf).

Můžeme to vlastně brát jednoduše i tak, že kdyby nyní byly odkupy regulací opět fakticky znemožněny, firmy by zase všechny volné zdroje vyplácely na dividendách (přestaly by odkupové časové přesuny dividend mezi jednotlivými skupinami akcionářů). V druhém grafu bychom se tak v duchu výše uvedeného vrátili zpět na onen dlouhodobý průměr kolem 4 %. Jinak řečeno, zjistili bychom, že firmy akcionářům dávají zhruba stále cca stejně (relativně k cenám akcií).

Zítra bych tuto tezi rád dotáhl detailnějším pohledem na valuační interpretaci uvedeného a na populární srovnávání dividendových výnosů s výnosy vládních obligací. Tedy na měřítko relativní atraktivity akcií k dluhopisům.