Podle Wikipedie je granola „snídaňové jídlo a svačina, která se skládá z ovesných vloček, ořechů, medu nebo jiných sladidel, jako je hnědý cukr, a někdy nafouknutá rýže, která se obvykle peče, dokud není svěží, opečená a zlatohnědá“. Co to je ale akciová granola?

Goldman Sachs v roce 2020 poukazoval na to, že v náročnější době si na amerických trzích mohou vést dobře technologie, a to kvůli síle svých rozvah, podnikatelských modelů, značky, pozice na trhu. Analytici banky se pak zamýšleli nad tím, zda lze podobnou skupinu akcií najít v Evropě. Je přitom zřejmé, že náš kontinent nedisponuje něčím podobným, jako je , Google, či . Takže hledání něčeho technologického se strukturálně silným růstovým příběhem je tu složitější. Silné rozvahy, značka, pozice na trhu a podobně by se ale snad nalézt daly.

Glaxosmithkline, , , , , Novo Nordisk, , , , , . To jsou jména, se kterými nakonec GS v rámci zmíněného cíle přišel. Dohromady tedy GRANNNOLASS, což Goldman radši zkrátil. Nevím, zda, či jak moc se do výběru promítla marketingová snaha o to, aby výsledek byl shrnutelný právě do nějaké „značkové“ zkratky. Historie podobných pokusů tu je a začíná minimálně u BRICs. U nichž se také dalo diskutovat o tom, zda má velký smysl zahrnovat Brazilii, Rusko, Čínu a Indii do nějaké smysluplně homogenní skupiny.

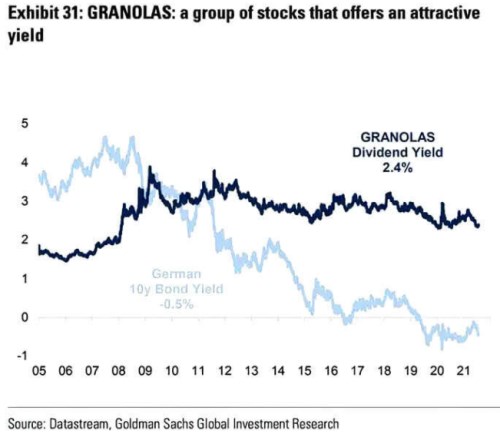

Tak či onak, k tomu všemu jsem se dostal kvůli následujícímu grafu od GS, který ukazuje historické a aktuální porovnání výnosů německých vládních obligací s dividendovými výnosy granolí:

Zdroj: Twitter

Při pohybu výnosů obligací v USA se obvykle živě diskutuje, jaký bude mít dopad na akcie technologických společností. Ty jsou totiž na sazby citlivější, než zbytek trhu, protože jejich tok hotovosti je více posunut do budoucnosti (a je tudíž při převodu na současnou hodnotu citlivější na diskontní sazbu). Dnešní graf ukazuje, že na úrovni dividendového výnosu jsou naopak granoly hodně stabilní:

Finanční krize zvedla jejich dividendové výnosy z úrovně pod 2 % do pásma zhruba 2,5 – 3 %. A v něm se drží i přesto, že výnosy německý vládních obligací trendově klesají z úrovně kolem 4 % až na současné záporné hodnoty. Dividendový výnos jako poměr dividendy k ceně akcie je přitom dán v principu třemi proměnnými: Očekávaným růstem budoucích zisků, bezrizikovými sazbami a rizikovými prémiemi (dohromady tvořícími požadovanou návratnost). Pokud tedy bezrizikové sazby výrazně klesnou a dividendový výnos zůstává zhruba stejný, znamená to, že zbylé dvě proměnné eliminují dopad nižších sazeb.

Takže graf říká, že se buď znatelně zhoršil dlouhodobější růstový výhled a/nebo znatelně vzrostla riziková prémie. Což eliminuje onen pozitivní valuační dopad poklesu bezrizikových sazeb a valuace tak u této skupiny zůstávají cca stejné. Dividendový výnos totiž je také valuační měřítko stejně, jako třeba PE (či jeho obrácená forma – ziskový výnos EP). A ve vztahu k sazbám se tak tato evropská elita chová kvůli výše uvedenému dosti jinak, než ta americká – technologická (viz i včerejší článek zaměřující se na její ziskovost).