Pro rozklíčování evropských akciových trhů je nyní důležitá schopnost posoudit přechodné a fundamentální změny. Bloomberg Intelligence přináší v této souvislosti šest grafů, které vykreslují aktuální dopady války na Ukrajině na evropské akcie.

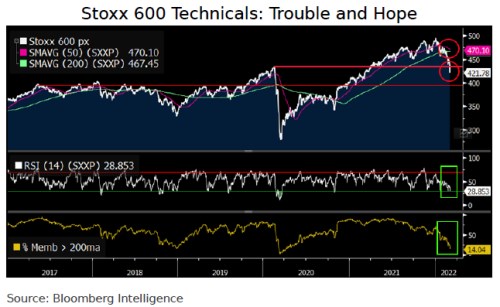

1. Trh klesá, ale objevují se známky přeprodanosti

Evropský akciový index Stoxx 600 prorazil důležitou předpandemickou podporu a u něj další 5% pokles na ještě kritičtější úroveň. Aktuální propad také vytváří ukazatele přeprodanosti - index definitivně klesl pod maximum na 433 bodech z února 2019 a shlíží na hranici 400 bodů, která předchozí tři roky sloužila jako tvrdá rezistence. Na druhou stranu pokles u části členů tohoto indexu, kteří se obchodují pod 200denním klouzavým průměrem (na nejnižší úrovni od března 2020), by mohl být pozitivním, kontrariánským signálem.

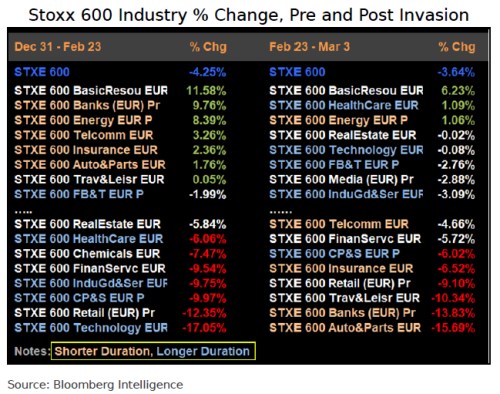

2. Durace je stále důležitá, ale dochází k obratu

Po ruské invazi na Ukrajinu dochází ke zvratu u dopadů durace na evropské akcie. Kromě základních surovin, které jsou řízené nabídkou, většinou sektory Stoxx 600 s delší durací (jako je zdravotní péče, technologie či průmysl) mají vyšší výkon než ty s durací kratší (jako jsou banky, pojišťovnictví, automobily a telekomunikace). Před válkou ale hnalo očekávané zpřísnění měnové politiky a růst úrokových sazeb nahoru naopak sektory citlivé na úrokové sazby, a naopak trestalo růstové sektory s vyššími násobky. Podle Bloomberg Intelligence může tato změna ještě nějakou dobu trvat. A vyhlídky na výrazné zpřísnění měnové politiky se odkládají na rok 2023.

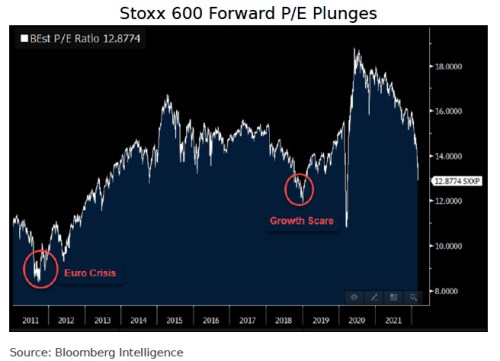

3. Diskont P/E na indexu Stoxx

Forwardový poměr P/E se u indexu Stoxx 600 nachází na hodnotě 12,9x. Naposledy, když P/E tohoto benchmarku kleslo na tuto úroveň (ve 4Q18), rostl reálný evropský HDP meziročně o 1,2 % a německý jen o 0,3 % meziročně.

Volatilita na Euro Stoxx 50 je dobrým měřítkem averze k riziku na evropských akciích. Nyní dosáhla 48 %, což je obdobná hodnota jako během krize na euru ve 4. čtvrtletí 2011. Během tohoto období dosáhl forwardový násobek tohoto indexu v průměru 9,5x, což stále představuje významný diskont vůči současné úrovni. Výnosy dluhopisů ale byly tenkrát výrazně vyšší. U dvouletých a desetiletých dluhopisů dosahovaly v průměru 0,4 % a 2 %, současná úroveň je na minus 0,7 % a minus 0,1 %.

4. Nesoulad mezi růstem cen ropy a evropským energetickým sektorem

Rozdíl mezi cenami ropy a výnosy energetických sektorů v EU a v USA se objevil týden před vypuknutím rusko-ukrajinské války a od té doby se stále rozšiřuje. Od 18. února narostly ceny ropy o 28 %, zatímco energetický index Stoxx 600 o 3,5 % klesl a energetický index S&P 500 o 12 % vzrostl. Rostoucí ceny ropy a plynu by logicky měly poslat ceny těchto akcií nahoru, ale sektor na druhou stranu ovlivňuje rostoucí riziková prémie a obavy ze sankcí. Nevýkonnost v evropském energetickém sektoru je pravděpodobně způsobena vyšší přímou expozicí Evropy na Rusko v porovnání s USA. Ale vzhledem k tomu, že jde o globální komoditu, by se tento rozdíl mohl časem snížit. Ceny ropy táhne nahoru omezená nabídka, protože mnoho rafinerií a tankerů se vyhýbá ruské ropě, a to vytváří umělý nedostatek. Jaderná dohoda mezi USA a Íránem by mohla část nedostatků zmírnit, ale nezdá se, že by to stačilo k obrácení trendu.

5. Defenzíva ve Švýcarsku vs. Švédsku

Švýcarský a švédský trh jsou zkušebním polem pro souboj mezi defenzivními a cyklickými tituly. Přestože defenzíva od ruské ukrajinské invaze jasně vítězí, Bloomberg Intelligence se domnívá, že nevydrží. 60 % váhy na švýcarském tržním indexu (SMI) má , a , a asi 35 % na připadá na průmyslové podniky. Podle selského rozumu by měl mít švýcarský index v dobách napětí menší citlivost, ale problémem jsou extrémně vysoké ziskové marže a rychle rostoucí náklady na zemědělství, energetiku a kovy u všech těchto skupin. Vzhledem k expozicím na tyto sektory kleslo P/E u až na 16x, což snižuje marže a odhady zisků na akcii. Naopak z SMI je stále na 24x.

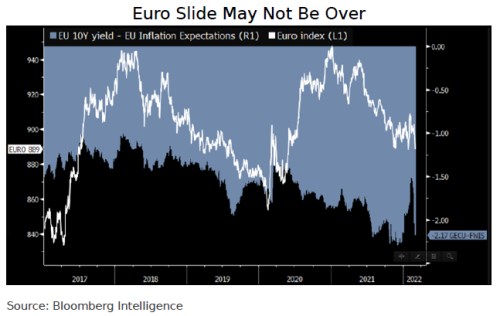

6. Slabší euro: špatná zpráva pro inflaci, dobrá pro akcie

I když slabší euro zvyšuje inflační tlaky, může evropským společnostem poskytnout určitou úlevu vzhledem k tomu, že více než 35 % prodejů na indexu Stoxx 600 jsou mezinárodní. Od dosažení vrcholu na začátku roku 2021 je euro pod tlakem a evropské reálné výnosy dluhopisů klesají. Forwardová inflační očekávání překračují úroveň před pandemií a na výnosy dluhopisů dopadá uvolněná měnová politika ECB. Agresivnější výhled ECB na příštím zasedání 10. března by sice mohl tento trend zvrátit, ale v době války na Ukrajině to není příliš pravděpodobný výsledek. Jednoduchý regresní model mezi směnným kurzem eura a dolaru a odhadem budoucích prodejů na Stoxx 600 za posledních 12 let přitom ukazuje korelaci minus 0,33. Ze slábnoucího eura těží nejvíce zdravotnictví, průmysl a spotřeba.

Zdroj: Bloomberg Intelligence